Il ministro Gualtieri in Parlamento ha dichiarato che “si avvierà nell’orizzonte triennale del Governo … un cantiere di più generale revisione delle norme fiscali, a partire dall’Irpef”. Non solo quindi una riforma dell’Irpef ma una più generale revisione del sistema fiscale italiano.

Non c’è ormai esperto del settore che non sia giunto alla stessa conclusione del ministro. Il sistema fiscale italiano ha bisogno di una profonda riforma, che diminuisca il carico fiscale, in particolare sul lavoro, e lo distribuisca in modo più equo tra le diverse tipologie di contribuenti e in modo più efficiente rispetto alla necessità di far crescere l’economia italiana.

Vasto programma che fino ad oggi si è sempre scontrato da un lato con i limiti del bilancio pubblico che non consente riforme in deficit e dall’altro con la difficoltà “politica” di toccare interessi costituiti.

Il risultato è stato quello di interventi limitati e parziali che hanno risposto alla richiesta di diminuire il carico fiscale per alcune categorie di contribuenti o di reddito, ma che hanno trasformato il sistema fiscale, come affermato da V. Visco “nel luogo dell’assoluta discrezionalità se non dell’abuso vero e proprio e la sua stessa esistenza sembra essere diventata il pretesto per l’introduzione di deroghe e trattamenti speciali ed estemporanei”.

L’Irpef in particolare ha subito un processo continuo di erosione della sua base imponibile che fin dall’inizio non comprendeva i redditi da capitale. Il risultato è che oggi è un’imposta che pesa quasi esclusivamente sui redditi da lavoro dipendente e da pensione. Inoltre il proliferare di continue nuove forme di detrazioni/deduzioni fiscali hanno trasformato l’Irpef in un’imposta “personale” il cui peso sul singolo reddito è legato a queste detrazioni/deduzioni.

Negli anni che hanno visto questa progressiva trasformazione dell’Irpef da imposta generale a imposta solo su alcuni redditi, il peso sul reddito nazionale dei redditi da lavoro è progressivamente diminuito. Questo comporta una diminuzione della parte di reddito nazionale su cui pesano i contributi sociali. Aumentano i redditi da pensione soggetti a Irpef ma esenti da contributi sociali e aumentano i redditi non soggetti a Irpef che sfuggono alla progressività e danno, quindi, un contributo inferiore alle entrate fiscali. Tutto questo pone un problema di finanziamento dello stato sociale che crescerà nel tempo.

Evasione ed erosione dell’imponibile

Un problema di fondo del nostro sistema fiscale è quello dell’evasione. La Relazione sull’economia non osservata e sull’evasione fiscale e contributiva, allegata alla NADEF 2019, indica che in media nel triennio 2014-2016 si osserva un tax gap complessivo delle entrate pari a circa 109,7 miliardi di euro, di cui 98,3 miliardi di mancate entrate tributarie e 11,4 miliardi di mancate entrate contributive. Spiccano in particolate il tax gap dell’Iva (circa 36 miliardi) e quello dell’Irpef del lavoro autonomo (33 miliardi).

A conferma dell’elevato valore del tax gap dell’Iva vi è poi il Rapporto finale della Commissione Europea del 2019, Study and Reports on the VAT Gap in the EU-28 Member States. Il Rapporto stima per i paesi dell’Unione il Vat Gap, ossia la differenza tra l’ammontare totale dell’IVA teorica (VTTL) e l’ammontare delle entrate IVA effettivamente riscosse. L’Italia è il primo paese in termini di valore assoluto (33,6 mld nel 2017) del Vat Gap, mentre in termini percentuali (23,8%) si colloca al quarto posto dietro Romania, Grecia e Lituania, ma con una percentuale di Vat Gap molto più elevata rispetto ai maggiori paesi europei (Germania 9,9%, Francia 6,9% Spagna 2,4%).

E’ questo con tutta evidenza il primo problema che una riforma fiscale deve affrontare. Livelli così elevati di evasione colpiscono i contribuenti onesti e rendono poco accettabili le prestazioni condizionate dai livelli di reddito dichiarato.

Al fenomeno dell’evasione si aggiunge, come detto, quello della progressiva erosione della base imponibile dell’Irpef che ha circoscritto la progressività del sistema fiscale essenzialmente ai redditi da lavoro e da pensione e che ha reso sensibilmente diversa la pressione fiscale su redditi di eguale ammontare ma di origine diversa.

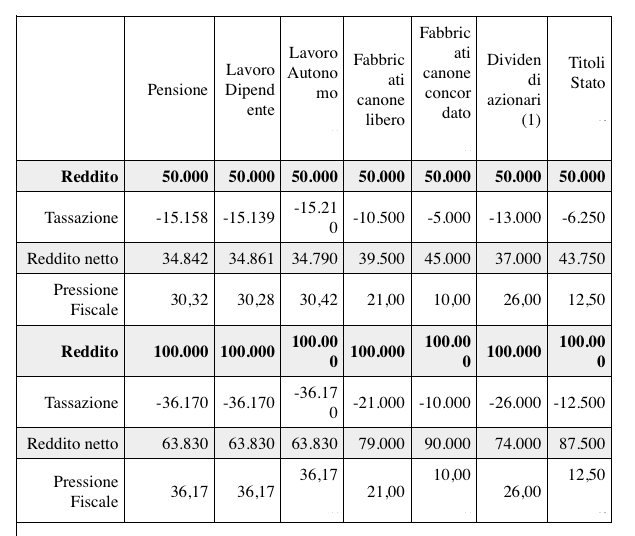

Nella tavola 1 è riportata la pressione fiscale per diverse tipologie di reddito.

Tavola 1 – Pressione fiscale per diverse tipologie di reddito

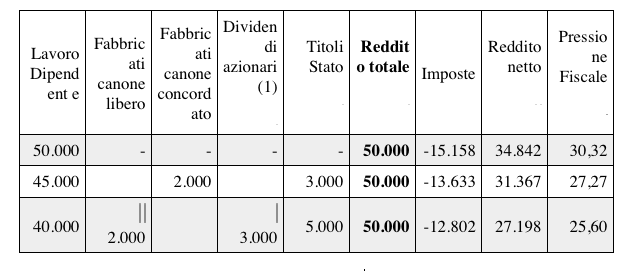

(1) Società residenti, partecipazione non qualificata

E’ del tutto evidente il diverso peso delle imposte dirette a seconda della provenienza del reddito e il fatto che all’aumentare del reddito questa disparità aumenti a discapito del lavoro e in favore delle rendite. Anche considerando redditi complessivi di pari importo ma di composizione diversa risulta evidente la diversa pressione fiscale. Nella tavola 2 è riportata la pressione fiscale per redditi complessivi pari a 50.000 euro ma di diversa composizione e provenienza. Un reddito solo da lavoro dipendente subisce una pressione fiscale pari al 30,3%, mentre se composto in parte da redditi da capitale o da fabbricati ha una pressione fiscale più bassa.

Tavola 2 – Pressione fiscale per redditi uguali ma di diversa composizione

(1) Società residenti, partecipazione non qualificata

L’erosione quindi, assieme alla evasione, limita fortemente la progressività dell’imposta e sottrae risorse allo stato. A questo si aggiunge la progressiva crescita delle cosiddette tax expenditures, ossia delle deduzioni/detrazioni fiscali il cui ammontare (escludendo quelle facenti parte della struttura dell’imposta) è stimato dalla Commissione per le spese fiscali nel suo Rapporto 2019 in più di 62 miliardi di euro.

Il risultato complessivo è una personalizzazione dell’imposta che non risponde a criteri generali ma risponde a interessi settoriali, a volte clientelari, con risultati anche paradossali. Non si capisce perché, a esempio, una colf a ore debba costare di meno al crescere del reddito del datore di lavoro per effetto della deducibilità dei contributi versati.

Il risultato del peso dell’evasione e dell’erosione fiscale è che se abbiamo come paese nel suo complesso una pressione fiscale in linea con quella media dei paesi euro (nel 2018 41,8% in Italia, 41,5% nella media Euro senza Italia), la situazione è tuttavia diversa a seconda del fatto che il proprio reddito sia soggetto a sostituto d’imposta e a seconda che sia reddito da lavoro o altro.

DL 3/2020 sul cuneo fiscale

A fronte di una difficoltà di riforma complessiva capace di affrontare l’insieme dei problemi del nostro sistema fiscale si è scelta la strada di interventi settoriali. In particolare di fronte al fatto che i redditi da lavoro dipendente sono quelli più colpiti dall’Irpef si è scelto di intervenire riducendo la pressione fiscale su quelli di importo più basso prima con il cosiddetto bonus Renzi a partire dal 2014 e ora con il DL 3/2020. Si tratta di interventi certamente positivi ma parziali, che non eliminano, anche per i limiti insiti nei provvedimenti, la necessità di una riforma complessiva.

Il DL ha portato il bonus, a partire dal luglio 2020, da 80 euro mensili a 100 estendendolo ai redditi fino a 28.000 euro, trasformandolo in “trattamento integrativo”, e ha introdotto una ulteriore detrazione per i redditi di lavoro dipendente e assimilati, a partire sempre da luglio, di importo pari a 100 euro mensili ridotti progressivamente a 80 tra i 28.000 e i 35.000 euro e una detrazione di 80 euro mensile ridotta progressivamente a zero tra i 35.000 e i 40.000 euro.

Restano confermate rispetto al bonus Renzi sia la tipologia dei beneficiari, lavoratori dipendenti e assimilati, sia, per il trattamento integrativo, la condizione che l’imposta lorda Irpef sia superiore alla detrazione per lavoro dipendente. Questo si verifica per un reddito da lavoro superiore a 8.175 euro.

Da rilevare che la fissazione di questo ultimo limite non significa che il bonus/trattamento integrativo è negato ai lavoratori incapienti in generale. L’incapienza, ossia il fatto che l’imposta lorda sia inferiore al totale delle detrazioni cui si ha diritto, dipende dalla somma di queste detrazioni che comprendono non solo quella per lavoro dipendente ma anche quella per carichi familiari, per spese sanitarie, per spese di istruzioni, per ristrutturazioni edilizie, per risparmio energetico e via dicendo. Quello che conta ai fini della fruibilità del bonus/trattamento integrativo è solo la detrazione per lavoro dipendente.

Per questo motivo il sindacato, la Cisl in particolare, si è opposta alla primitiva intenzione del governo di trasformare il bonus in detrazione a partire da 11.000/12.000 euro. In questo caso molti lavoratori avrebbero perso il beneficio perché le detrazioni, a differenza del bonus, sono sempre soggette al limite costituito dall’imposta lorda.

Il DL contiene alcune particolarità da sottolineare. L’aumento e la trasformazione del bonus è presa “nelle more di una revisione degli strumenti di sostegno del reddito” mentre le ulteriori detrazioni sono introdotte ” in vista di una revisione strutturale del sistema delle detrazioni

Si accentua nel primo caso (bonus, poi trattamento integrativo) la separatezza dall’Irpef, legando la sua permanenza e il suo ammontare ad una eventuale riforma del complesso degli strumenti di sostegno al reddito.

Le ulteriori detrazioni sono, invece, legate a una revisione strutturale del sistema delle detrazioni fiscali in concreto a una riforma dell’Irpef per la quale si annuncia una legge delega. Questo ultimo aspetto è ulteriormente evidenziato dal fatto che queste detrazioni sono previste nel DL solo per il secondo semestre di quest’anno e non, a differenza del trattamento integrativo, anche per il 2021 e gli anni seguenti nonostante l’ultima legge di bilancio abbia previsto un finanziamento anche per il 2021 accantonato nel Fondo per la riduzione del carico fiscale sui lavoratori dipendenti. L’UPB ha rilevato come manchino per finanziare questa misura per l’intero 2021 circa 1,8 mld, ma il ministro Gualtieri ha assicurato che la copertura ci sarà e che ci sarà il corrispondente beneficio fiscale.

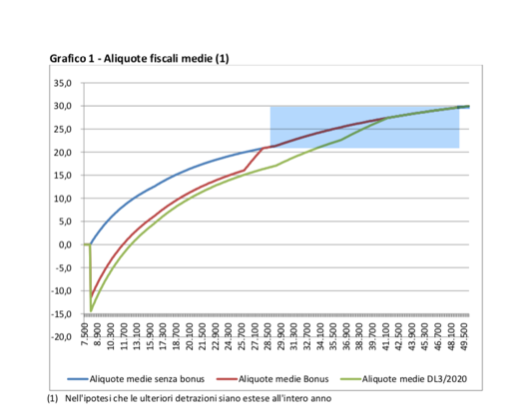

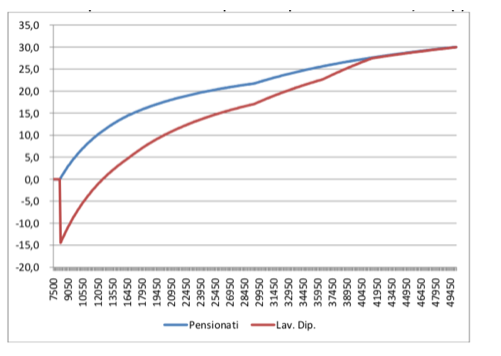

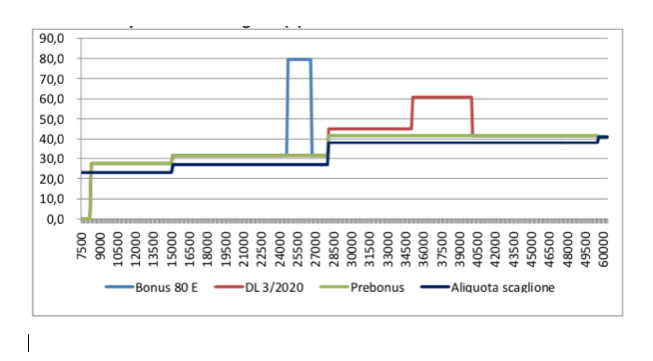

Nel grafico 1 sono riportati i valori della pressione fiscale sui redditi da lavoro dipendente per un contribuente senza carichi familiari senza il bonus, con il bonus e con le prestazioni previste dal DL. I valori relativi al DL sono calcolati supponendo che il beneficio sia esteso all’intero anno.

Grafico 1 – Aliquote fiscali medie (1)

(1) Nell’ipotesi che le ulteriori detrazioni siano estese all’intero anno

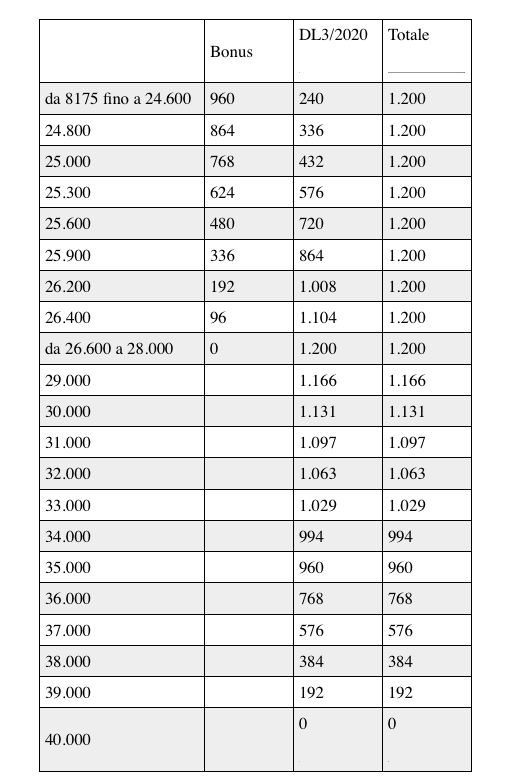

Sono evidenti i vantaggi in termini di reddito per i lavoratori dipendenti che hanno usufruito del bonus e che usufruiranno delle misure previste dal DL 3/2020. Nella tavola 3 sono riportati i benefici per diversi livelli di reddito nell’ipotesi che le ulteriori detrazioni siano estese all’intero anno .

L’aumento rispetto al precedente bonus è di 240 euro annui per i redditi fino a 24.600 euro; poi cresce progressivamente fino a 1.200 euro per coloro che hanno un reddito tra 24.600 e 26.600 dato che godevano del precedente bonus in misura decrescente; il vantaggio massimo è per coloro che hanno un reddito tra i 26.600 e i 28.000 euro esclusi prima dal bonus e che con il DL riceveranno il trattamento integrativo di 1.200 euro. Il beneficio poi diminuisce progressivamente tra i 28.000 euro e i 35.000 da 1.200 a 960 euro, e da 960 a 0 tra 35.000 e 40.000 euro.

Tavola 3 – Beneficio annuo derivante dal bonus e dal DL 3/2020 (1)

(1) Nell’ipotesi che le ulteriori detrazioni siano estese all’intero anno

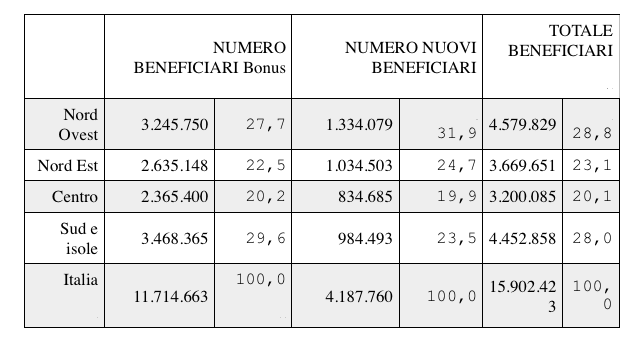

Bonus e DL 3/2020 rispondono quindi all’esigenza di diminuire la pressione fiscale su di una parte considerevole dei lavoratori dipendenti. Il bonus limitava il beneficio fino a redditi pari a 26.600 euro, il DL ha portato questo limite a 40.000 euro con un forte aumento del numero dei lavoratori beneficiati. Secondo i dati forniti dal MEF la platea dei beneficiari passa da 11,7 a 16 milioni su di un totale di 21,8 milioni fra i contribuenti che nel corso dell’anno hanno avuto un rapporto di lavoro alle dipendenze. Nella tavola 4 la distribuzione geografica dei vecchi e dei nuovi beneficiari.

Tavola 4 – Beneficiari di Bonus e prestazioni DL 3/2020

Fonte MEF

I limiti del DL3/2020: problemi di equità

Nella sua audizione in Parlamento il presidente dell’UPB ha messo in rilievo “alcune questioni sul piano dell’equità” che il DL solleva. Riguardano in primo luogo l’esclusione dal beneficio degli incapienti e dei pensionati.

Sia il bonus che il nuovo trattamento integrativo prevedono una soglia di reddito minima per usufruire del beneficio. Ne sono esclusi gli incapienti, sia pure ricordando che l’incapienza è relativa solo alla detrazione per reddito da lavoro dipendente. Questo determina, (confronta il grafico 1), che appena sopra la soglia minima, si realizza una sorta di imposta negativa attraverso la corresponsione del bonus/trattamento integrativo, corresponsione che non avviene per i redditi inferiori alla soglia. Da una pressione fiscale nulla si passa a una pressione fiscale pari a -11,5% con il bonus e a -14,5% con il trattamento integrativo.

Questo trasferimento determina di fatto una nuova quota esente per i percettori del beneficio che si collocava a 11.600 euro con il bonus e sale a 12.500 con il trattamento integrativo.

Gli incapienti con reddito da lavoro dipendente sono circa 4,5 milioni. Un’estensione a loro del trattamento integrativo costerebbe non meno di 5 mld di euro.

Il problema è, quindi, strettamente legato all’entità delle risorse a disposizione.

Un secondo limite è la disparità introdotta tra lavoratori dipendenti percettori dei benefici e pensionati esclusi da essi.

Nel grafico 2 sono riportate le aliquote fiscali relative a pensionati e lavoratori dipendenti con redditi imponibili di pari ammontare. Appare evidente il sensibile vantaggio in termini di reddito netto per i dipendenti rispetto ai pensionati per effetto del bonus e del DL 3/2020.

Anche in questo caso il problema sta nelle risorse a disposizione dato che i pensionati con un reddito imponibile fino a 40.000 euro sono più di 13 milioni.

Grafico 2 – Aliquote fiscali medie di dipendenti e pensionati con il DL 3/2020 (1)

(1) Nell’ipotesi che le ulteriori detrazioni siano estese all’intero anno

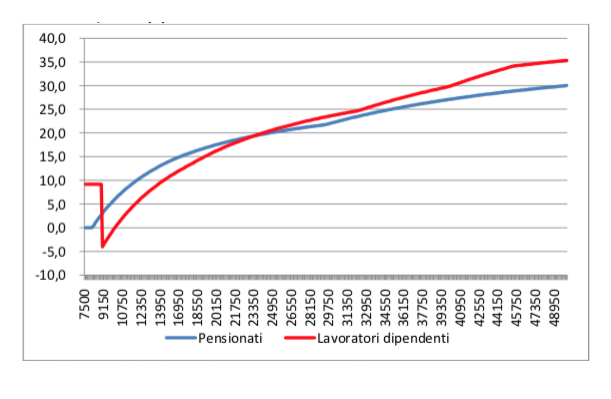

A completezza del dato va comunque ricordato che il confronto appena fatto riguarda i redditi imponibili e non i redditi lordi. A parità di retribuzione e pensione lorda sulla prima pesano i contributi sociali sulla seconda no. Se inseriamo nel calcolo anche i contributi sociali la pressione fiscale e contributiva sulle retribuzioni aumenta. Resta il vantaggio, ma sensibilmente diminuito, per i lavoratori dipendenti fino a livelli di circa 23.000 euro lordi (cfr. grafico 3). Per retribuzioni e pensioni lorde più elevate la pressione fiscale e contributiva è superiore per i redditi da lavoro.

Grafico 3 – Aliquote fiscali e contributive medie di dipendenti e pensionati con il DL 3/2020 (1)

(1) Nell’ipotesi che le ulteriori detrazioni siano estese all’intero anno

Un terzo tema di equità deriva dal fatto che i benefici sono calcolati in base al reddito individuale e non al reddito familiare. Una famiglia con due redditi di 28.000 euro ciascuno riceve un trattamento integrativo pari a 2.400 euro, una famiglia con un reddito uguale, 56.000 euro, ma derivante da una sola persona non riceve alcun trasferimento.

E’ da rilevare, tuttavia, che questo limite è proprio della struttura dell’Irpef che è un’imposta personale. Tutte le famiglie bireddito sono fiscalmente avvantaggiate rispetto a famiglie monoreddito con reddito complessivo uguale. Lo sono per effetto della progressività dell’imposta e per il fatto che le detrazioni per figli a carico sono decrescenti al crescere del reddito individuale. Bonus e DL accentuano un problema esistente che per essere risolto richiede una riforma complessiva, sia degli strumenti di sostegno del reddito che della struttura dell’Irpef.

I limiti del DL3/2020: aliquote marginali

Bonus e benefici derivanti dal DL 3/2020 accentuano un problema già esistente nella struttura dell’Irpef, quello delle aliquote marginali superiori a quelle dello scaglione più alto in cui si colloca il reddito imponibile.

Il fenomeno nasce con l’introduzione delle detrazioni decrescenti all’aumentare del reddito. Un aumento del reddito imponibile determina una diminuzione della detrazione e, quindi, un aumento della pressione fiscale anche se l’imponibile resta nello stesso scaglione.

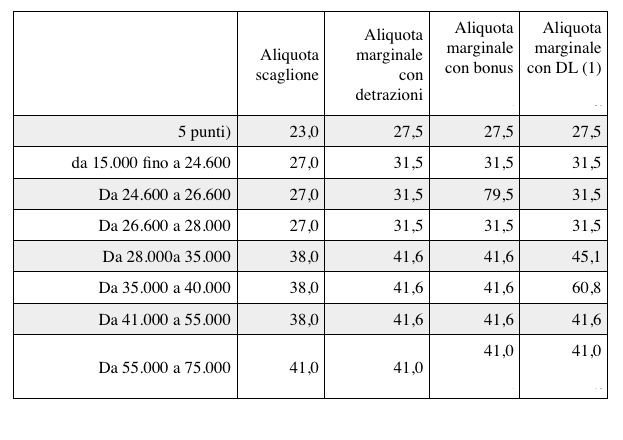

Tavola 5 – Aliquote fiscali marginali (1)

(1) Nell’ipotesi che le ulteriori detrazioni siano estese all’intero anno

Nella tavola 5 sono riportati nella seconda e terza colonna i valori delle aliquote Irpef per scaglione e le aliquote marginali derivanti dalle detrazioni decrescenti per reddito da lavoro dipendente. Fatti salvi i redditi imponibili sopra i 55.000 euro per i quali non ci sono detrazioni per reddito da lavoro, per gli imponibili inferiori l’aliquota marginale si colloca a un livello superiore a quella dello scaglione più alto. Questo significa che un aumento contrattuale, e comunque un aumento di reddito, è soggetto a una aliquota fiscale superiore a quello dello scaglione più alto in cui si colloca il reddito. La situazione più anomala è quella che si verifica per i redditi ricadenti nel terzo scaglione (da 28.000 a 55.000 euro), che hanno un’aliquota marginale superiore a quella media dello scaglione successivo. Questo comporta che un uguale aumento di reddito subisce un’imposizione maggiore se riguarda un reddito che ricade nel terzo scaglione rispetto a un reddito che ricade nel quarto scaglione.

Il vecchio bonus e il nuovo decreto accentuano il problema per effetto della decrescenza progressiva del bonus e dell’ulteriore detrazione a partire da livelli dati di reddito. La terza e la quarta colonna della tavola 5 riportano le aliquote marginali derivanti dal bonus pre-decreto e quelle marginali per effetto del trattamento integrativo e dell’ulteriore detrazione.

Il bonus comportava per i livelli di reddito compresi tra i 24.600 e i 26.600 euro un’aliquota marginale del 79,5%. Con il DL tra i 28.000 ei 35.000 euro l’aliquota marginale sale al 45,1% rispetto al 38% dello scaglione, per effetto della decrescenza delle aliquote normali (3,6 punti) e per effetto della decrescenza dell’ulteriore aliquota (3, 5 punti). Tra i 35.000 ei 40.000 euro l’aliquota marginale sale al 60,8% rispetto al 38% dello scaglione, per effetto della decrescenza delle aliquote normali (3,6 punti) e per effetto della decrescenza dell’ulteriore aliquota (19,2 punti).

Nel grafico 4 sono riportati i diversi valori delle aliquote marginali derivanti dalla struttura dell’Irpef e quelli per effetto del bonus e l’aliquota dello scaglione.

Secondo i dati del MEF l’aliquota marginale del 79,5% prodotta dal bonus riguardava poco più di 900.000 dipendenti, mentre le aliquote marginali del 45,1% e del 60,8% prodotte dal DL riguardano rispettivamente 2,5 milioni e quasi un milione di lavoratori.

Grafico 4 – Aliquote fiscali marginali (1)

(1) Nell’ipotesi che le ulteriori detrazioni siano estese all’intero anno

Il DL 3/2020 è un intervento certamente positivo che riduce la pressione fiscale sul lavoro dipendente. Considerando anche le risorse utilizzate per il bonus e utilizzate dal DL, se le ulteriori detrazioni, o comunque i loro effetti, saranno mantenute nel 2021, il beneficio complessivo ammonterà a 16,5 mld. E’ un intervento certamente notevole. Resta, tuttavia, un intervento parziale che non elimina la necessità di un intervento complessivo sull’intero sistema fiscale.