In attesa di conoscere gli effetti di questa seconda ondata pandemica sulle performance dei portafogli previdenziali, gli ultimi dati statistici diffusi da COVIP evidenziano come i risultati delle forme pensionistiche complementari registrati a settembre abbiano proseguito la risalita iniziata nel secondo trimestre del 2020, tornando positivi per fondi negoziali e gestioni separate rispetto a inizio anno.

I mercati finanziari hanno infatti mantenuto un andamento positivo, recuperando terreno dopo le pesanti perdite registrate nella prima parte dell’anno, anche grazie alle misure espansive adottate nelle principali aree economiche e il progressivo allentamento dei provvedimenti restrittivi decisi dalle autorità per contenere il propagarsi della pandemia che ne hanno ridotto la volatilità.

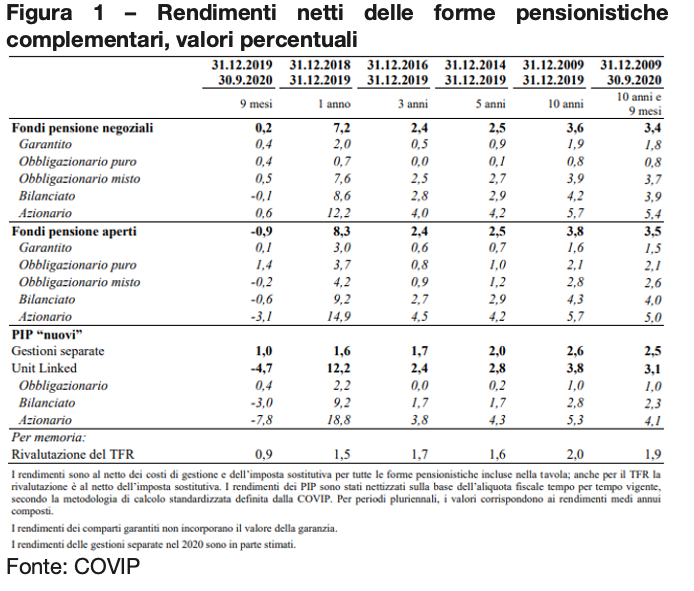

Al netto dei costi di gestione e della fiscalità, nei primi nove mesi dell’anno i fondi negoziali hanno registrato una performance positiva e pari allo 0,2%, mentre i rendimenti dei fondi aperti e i PIP di ramo III, caratterizzati in media da una maggiore esposizione azionaria, sono rimasti negativi e rispettivamente pari a -0,9% e -4,7%.

Ampliando l’orizzonte di osservazione, coerentemente con gli obiettivi di lungo periodo che caratterizzano il risparmio previdenziale, i rendimenti restano nel complesso soddisfacenti nonostante le turbolenze di mercato: negli ultimi dieci anni (da inizio 2010 a fine 2019), il rendimento medio annuo composto è stato pari al 3,6% per i fondi negoziali, al 3,8% per i fondi aperti e per i PIP di ramo III, e al 2,6% per le gestioni di ramo I.

Aggiungendo ai dieci anni gli ultimi nove mesi, i rendimenti medi annui composti scendono leggermente, senza tuttavia causare una riduzione significativa delle performance complessive maturate: 3,4% per i fondi negoziali, 3,5% per i fondi aperti e 3,1% per i PIP di ramo III; restano pari al 2,5% i prodotti di ramo I. Il principale rendimento obiettivo, ovvero la rivalutazione del TFR che risulta pari al 1,9% annuo, resta così ampiamente battuto per entrambi i periodi.

Come accennato, al netto delle gestioni separate di ramo I, il cui risultato dell’1% è dipeso in larga parte dalle cedole incassate sui titoli detenuti e dalla contabilizzazione delle attività a costo storico e non a valori di mercato, i fondi negoziali si sono dimostrati investitori capaci di resistere agli effetti della pandemia sui mercati finanziari.

Come viene ripartito e gestito il patrimonio di queste forme pensionistiche complementari?

Sulla base dei dati rielaborati nel Settimo Report sugli investitori istituzionali italiani curato dal Centro Studi e Ricerche Itinerari Previdenziali, a fine 2019 si contano 33 fondi pensione di natura negoziale con oltre 3 milioni di iscritti (+5,4% rispetto all’anno precedente, in buona parte dovuto alle nuove adesioni contrattuali). Il patrimonio complessivo ammonta a 56,136 miliardi di euro e registra un incremento dell’11,36% sul 2018, per effetto del buon andamento di quasi tutte le asset class.

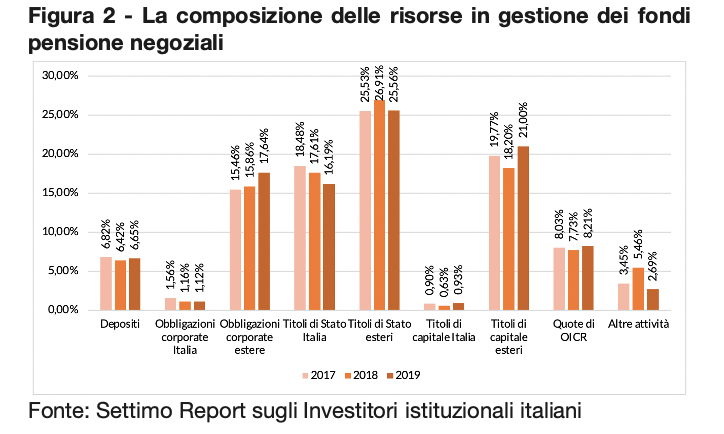

Sotto il profilo della composizione del patrimonio, la quota più rilevante continua a essere costituita dai titoli di debito pari al 60,5%, in calo rispetto al 62% dello scorso anno e in linea con il 61% del 2017; considerando anche i depositi (6,7%), la percentuale investita in liquidità e obbligazioni si avvicina al 70%. In dettaglio, i titoli di Stato rappresentano circa il 42% delle risorse in gestione (era il 44,53% nel 2018), di cui il 25,56% emessi da Stati esteri e il 16,19% italiani (in calo rispetto all’anno precedente sia per la componente estera che per quella domestica); mentre le obbligazioni corporate ammontano al 18,76%, in aumento rispetto allo scorso anno, di cui il 17,64% di aziende estere. Aumentano sia la quota investita in titoli di capitale sia la quota di OICR, rispettivamente pari al 22% e all’8,2%.

Dal punto di vista della modalità di gestione, in linea con le disposizioni di legge, la gestione è quasi totalmente esternalizzata a soggetti professionali come banche, SIM, SGR e Compagnie di Assicurazione. Tuttavia, in questi ultimi anni un numero crescente di fondi ha implementato la gestione di una quota del patrimonio: sono sei i fondi che attualmente hanno sottoscritto direttamente quote di fondi comuni di investimento per un ammontare pari a circa 208 milioni di euro e un peso sul rispettivo attivo netto destinato alle prestazioni al di sotto del 4%.

Considerando negli investimenti indiretti l’1,12% di obbligazioni corporate italiane, lo 0,93% di titoli di capitale domestici e stimando una percentuale pari all’1,2% di titoli corporate o di capitale contenuti negli OICR e sommando uno 0,17% di investimenti diretti in FIA domestici, si può stimare che l’investimento in economia reale domestica dei fondi negoziali sia pari a circa il 3,42% del patrimonio, in crescita rispetto al 2,5% del 2016 e in lieve calo rispetto al 3,46% dello scorso anno.

Se consideriamo che il flusso del solo TFR per i fondi negoziali nel 2019 è stato di 6,322 miliardi, gli investimenti in economia reale attivi nello stesso anno sono pari a soli 1,92 miliardi: una cifra ancora troppo modesta per un sistema Italia che fatica ad avanzare in termini di competitività e produttività.

Soprattutto nell’attuale contesto economico, è auspicabile un maggior intervento da parte dei fondi pensione su questo fronte nonostante siano già attive alcune importanti iniziative come il Progetto Iride, nato nell’estate del 2018 su impulso di Foncer, Fondenergia, Fondo Gomma Plastica, Pegaso e Previmoda finalizzata a investire nell’economia reale e, in particolare, nel settore del private equity tramite l’affidamento di un mandato di gestione a Neuberger Berman per un investimento complessivo di 216 milioni di euro, focalizzato sull’Europa con una quota significativa in FIA che investono in imprese operanti in Italia; ancora in via di definizione invece il progetto presentato a fine 2019 Assofondipensione e Cassa Depositi e Prestiti condiviso tra alcuni fondi negoziali (Arco, Prevedi, Previambiente e Concreto) con l’obiettivo di supportare la crescita e la competitività delle imprese italiane attraverso una piattaforma, costituita da fondi di fondi e gestita dal Fondo Italiano di investimento SGR, che investirebbe in fondi di private equity, private debt, nonché potenzialmente in altre asset class.

*da Punto, Pensioni & Lavoro, 17/11/2020

**Centro Studi e Ricerche Itinerari Previdenziali

17/11/2020