LO SCENARIO EUROPEO E INTERNAZIONALE.

Si è detto in un precedente intervento per Nuovi Lavori che l’economia italiana si trova in una situazione di blocco cardiaco. Lo stesso si può dire anche per gli altri paesi, nostri partner più o meno vicini. Lo hanno confermato le stime dell’andamento del PIL nel primo trimestre del 2020, che ovunque sono le peggiori del dopoguerra; nonostante che, in fondo, a parte la Cina, la crisi da Coronavirus è esplosa solo alla fine del trimestre, nel mese di marzo. L’impatto della pandemia sull’attività economica, anche da noi, si è scaricata marginalmente nel primo trimestre; ma abbastanza per fare ruzzolare tutti con perdite record. Il Pil dell’Eurozona nei primi tre mesi dell’anno è sceso del 3,8% rispetto all’autunno 2019; negli Stati Uniti la caduta è stata del 4,8%. Francia, Spagna e Italia hanno avuto contrazioni record del PIL, con, rispettivamente, perdite del 5,8 , 5,2 e 4,7%. Anche il governo tedesco si aspetta una caduta record dell’economia nel corso del 2020 e già i primi mesi hanno segnato profondamente occupazione e vendite al dettaglio. C’è il rischio che tutta l’economia europea, non solo l’Italia e i paesi deboli, si avviti in una spirale deflazionistica.

Quello che è stato registrato finora è solo l’inizio. Ben più forte sarà l’impatto sul secondo trimestre; secondo la Banca centrale europea, l’area Euro potrebbe registrare nella primavera un prodotto interno lordo in calo del 15%. Al Vertice UE di marzo la BCE ha stimato che una pandemia che duri fino all’autunno porterebbe ad una recessione della zona euro nella media dell’anno del 10%; in quello di fine aprile la Lagarde ha parlato di un calo dell’economia nella zona euro tra il 5 ed 15% nel 2020, secondo diversi scenari sanitari; cifre che appaiono perfino ottimiste rispetto al dilagare dell’epidemia. Tutti i paesi europei si trovano davanti ad una doppia necessità; da un lato tutelare al meglio la salute pubblica; d’altro canto bisogna rendere possibile la politica di contenimento del virus attraverso il distanziamento sociale, e dunque consentirlo dal punto di vista economico e sociale. Come ha suggerito Mario Draghi, il corretto ruolo dello Stato è utilizzare il proprio bilancio per proteggere cittadini ed economia contro gli shock, di cui il settore privato non è responsabile e che non può assorbire. Così come è avvenuto in guerra, oggi si tratta di combattere contro il coronavirus e le sue conseguenze in termini umani ed economici. Questo richiede un intervento in ciascun paese e, quindi, nell’insieme dell’Unione. Ci sarà certo un aumento del debito pubblico; da una parte perché cresce il deficit a causa dell’aumento delle spese e della riduzione delle entrate; dall’altro perché la stabilizzazione pubblica richiederà di farsi carico di porzioni di debito privato e della garanzia dell’azione delle banche, per evitare fallimenti sistemici e il collasso della struttura produttiva.

E’ stato così che, con l’esplodere della crisi sanitaria, la Commissione europea ha proposto di far scattare la clausola di emergenza prevista dal Patto di Stabilità, permettendo temporaneamente agli Stati membri di aumentare il deficit pubblico, senza il condizionamento delle regole europee. Si è aggiunto, però, che l’applicazione della clausola non deve mettere a repentaglio la sostenibilità del bilancio e la deviazione dagli obiettivi di bilancio deve essere temporanea. Il Patto di Stabilità resta in vigore e questo anche per rassicurare il mercato.

LA BCE RAFFORZA L’ACQUISTO DI TITOLI PUBBLICI.

A livello europeo vi è stato l’intervento massiccio della Banca Centrale Europea, che ha smentito nei fatti quanto aveva dichiarato la stessa Presidente Lagarde il 12 marzo 2020 e che aveva determinato il panico sui mercati. La neo Presidente della BCE, in palese deviazione rispetto al periodo Draghi, aveva detto che non era compito della banca centrale comprimere i differenziali di tassi di interesse.

Quello della Lagarde è stato un clamoroso infortunio, forse per un ambiguo ammiccamento, da un lato verso coloro che in Germania e nei paesi del Nord non sopportano una politica monetaria troppo interventista, che porta a tassi di interesse negativi; dall’altro per una strizzatina d’occhio a coloro che, a ragione, ritengono che la politica monetaria da sola non ce la fa a rilanciare lo sviluppo in Europa.

Il crollo delle Borse di tutta Europa, anche dei paesi forti, in un giovedì nerissimo di marzo ha fatto giustizia dell’ambiguità e ha costretto la BCE a riprendere, e ancora con più lena, il cammino del quantitative easing. E’ stato, quindi, confermato l’impegno senza limiti a difesa dell’euro. E’ stato previsto un programma di acquisti straordinario collegato all’emergenza coronavirus di 750 miliardi di euro nei prossimi nove mesi, per di più eliminando i limiti di intervento del 33% per ogni singolo Stato emittente e su singole emissioni, allargando il raggio di azione da titoli a brevissimo termine a quelli trentennali. In pratica si calcola che la Banca Centrale europea si sia impegnata a comprare quest’anno 220 miliardi di titoli italiani, una cifra enorme, pari al 12% del PIL.

Nello stesso tempo la BCE ha deciso di consentire alle banche di operare temporaneamente al di sotto del livello di capitale previsto. In una situazione di grande turbolenza finanziaria con coefficienti rigidi, la difficoltà dei debitori delle banche di rientrare nei loro impegni costringe gli istituti creditizi a ricapitalizzarsi: missione impossibile nelle condizioni date e che, dunque, in alternativa le porta a restringere il credito. Ma questo destabilizza a sua volta il sistema. L’alleggerimento di capitale deciso dalla vigilanza bancaria europea dovrebbe permettere agli istituti di credito di assorbire le perdite e di aiutare i propri clienti.

Le decisioni di politica monetaria e creditizia sono servite. Lo spread tra i titoli decennali italiani e tedeschi, che tra emergenza sanitaria e dichiarazioni della Lagarde aveva superato il 18 marzo 320 punti, è tornato sotto i 200 punti. Successivamente, con le incertezze della trattativa a Bruxelles sulle misure di contrasto alla pandemia e anche per la percezione di un ritorno alla prudenza da parte della stessa Lagarde, lo spread si è allargato di nuovo ed è al momento intorno a 240 punti, anche se ancora un centinaio di punti sopra i livelli precedenti all’esplosione del virus in Italia. Il rendimento dei BOT a 12 mesi, che al momento dell’intervento massiccio della BCE, si era azzerato, ora è allo 0,5%; il tasso decennale italiano, che il 18 marzo era schizzato al 3% è tornato prima poco sopra l’1% e adesso si colloca all’1,8%. E’ molto importante, che i tassi di interesse sul nostro debito pubblico restino contenuti, perché questo riduce l’onere sul bilancio pubblico e rendono sostenibile un debito in ulteriore crescita. Questo è possibile solo se i mercati si convincono che l’Italia e gli altri paesi più deboli abbiano uno scudo nella BCE.

Vi è una differenza tra la recessione del 2012, in cui intervenne Draghi, e quella pandemica, dove si trova ad operare la Lagarde: la prima colpiva essenzialmente alcuni Paesi dell’Unione, la seconda agisce su tutti. E’ per questo che l’intervento oggi ha messo in secondo piano la condizionalità, ovvero la richiesta che l’intervento sia subordinato all’accettazione di un determinato modus operandi. Fino anche alla decisione della stessa Banca Centrale Europea della possibilità di comprare titoli gravati da un giudizio negativo da parte delle società di rating. Vi sono sempre falchi e colombe a Francoforte, ma l’equilibrio è in evoluzione, al modificarsi delle cose. Oggi, infatti, nella consapevolezza che la recessione può trasformarsi in una depressione strutturale, tutti, anche i falchi dentro la BCE abbozzano (copyright Donato Masciandaro) per quello che appare una novità rispetto alle politiche precedenti. Ma il rischio è che questo atteggiamento sia troppo a tempo, nell’assoluta emergenza attuale, e possa cambiare una volta che appaia superata la crisi sanitaria. Inoltre resta vero che la politica monetaria non può tutto se non è coordinata a livello europeo con la politica fiscale.

Gli interventi degli Stati

Le politiche monetarie di tutti i paesi, dagli Stati Uniti alla Cina, sono state rese ancora più espansive in termini di disponibilità e costo del credito. Un obiettivo che tutti i paesi si sono posti è stato quello di arginare la catena della perdita di liquidità per i mancati ricavi delle imprese; questa, risalendo la catena dei fornitori, si allarga e diventa crisi di insolvenza e, quindi, può portare a chiusure e fallimenti con forti conseguenze strutturali. Inoltre l’insolvibilità delle imprese rischia di pesare sui bilanci delle banche con un possibile effetto di contagio bancario. Vi è poi il reciproco condizionamento tra debito bancario e debito sovrano; eventuali salvataggi di istituti creditizi appesantiscono il debito pubblico; il peggioramento di questo riduce il valore dei titoli in possesso delle banche e, dunque, ne indeboliscono il patrimonio netto. Per spezzare questa catena in effetti i diversi paesi sono intervenuti per creare cuscinetti di liquidità; si calcola che la Francia abbia reso disponibile 300 mld e la Germania 650 mld di €; gli Stati Uniti 850 mld di $. Nello stesso senso gli accordi tra governi, sistema delle imprese, organizzazioni sindacali e mondo bancario per rendere più fluido il sistema dei pagamenti, compresi gli ammortizzatori sociali, ed evitare il dilagare della crisi di liquidità. Occorre dare alle attività economiche quei respiratori che aiutino a superare la polmonite e a mantenere il tessuto vivo.

Ma le politiche monetarie e le garanzie alle imprese, anche se importantissime, da solo non bastano. Sono stati molto rilevanti, perciò, gli interventi di politica di bilancio.

In Germania lo scorso 23 marzo il governo ha approvato un aumento del deficit del 4,7 per cento del Pil rispetto a quanto previsto in precedenza. Oltre alle minori entrate legate al rallentamento dell’economia, vi è un pacchetto di nuove spese per far fronte all’emergenza di 123 miliardi, cioè il 3,6 per cento del Pil, destinate principalmente ad un accesso più facile agli assegni familiari e ai sostegni al reddito (circa 60 miliardi), aiuti una tantum a piccole imprese e lavoratori autonomi (50 miliardi) e alcune spese aggiuntive per la sanità (7 miliardi). Altri 200 miliardi di debito pubblico potranno essere aggiunti durante l’anno per interventi temporanei nel capitale di aziende in difficoltà (fino a un massimo di 100 miliardi) o acquisti di obbligazioni della banca pubblica tedesca KfW, destinati a finanziamenti alle imprese. La Germania si è impegnata ad offrire un ammontare “illimitato” di garanzie pubbliche sui prestiti alle imprese. Finora si è parlato di 1.200 miliardi di garanzie sui prestiti tra grandi, piccole e medie imprese.

In Francia il pacchetto prevede 45 miliardi di euro, l’1,9 per cento del Pil sotto la forma di sospensione di imposte e contributi, ammortizzatori sociali, fondi di supporto a piccole imprese e altre misure; anche qui sono previste garanzie pubbliche sui prestiti bancari alle imprese per 300 miliardi.

Negli Stati Uniti repubblicani e democratici hanno definito un accordo bipartisan per uno stimolo economico di circa 2.000 miliardi di dollari (il 9 per cento del Pil) per attenuare gli effetti depressivi del coronavirus sull’economia. Le misure dovrebbero includere assegni diretti a adulti e minori, prestiti e garanzie sui prestiti di circa 500 miliardi diretti ad industria, Stati federali e città e 367 miliardi di aiuti alle piccole e medie imprese per attenuare i problemi di mancanza di liquidità. Sembrerebbero essere presenti anche nuovi sussidi di disoccupazione e fondi per la sanità.

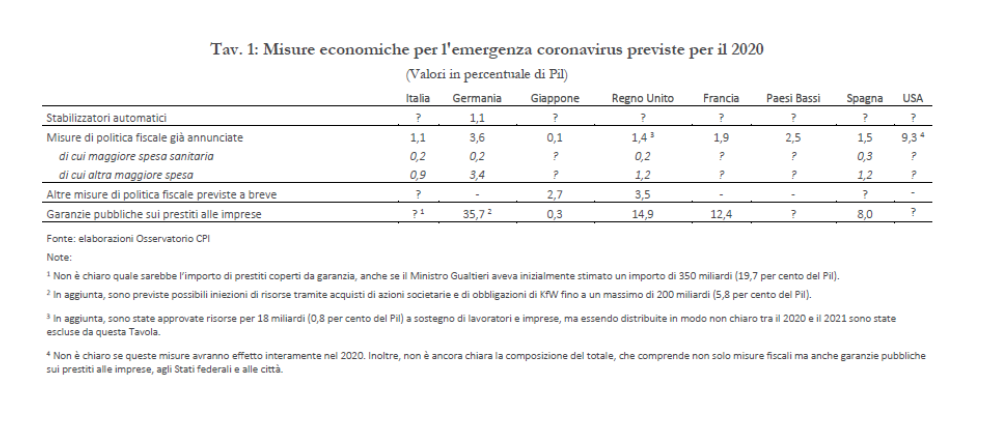

Figura 2 Si veda Fabio Angei, Edoardo Frattola e Pietro Mistura (2020), Quanto spendono gli altri paesi per l’emergenza coronavirus?, Osservatorio sui Conti Pubblici Italiani, https://osservatoriocpi.unicatt.it, 23 marzo

Le misure sopra viste indicano interventi molto rilevanti nel loro impatto finanziario e con un armamentario complessivamente non troppo differenziato. Come già si era visto con la crisi del 2008, i paesi con maggiori problemi di finanza pubblica sono quelli che possono mettere in campo una potenza di fuoco decisamente ridotta; vale per l’Italia, per la Spagna, ma anche per la Francia. Questo significa dover subire un impatto recessivo più forte che determina esso stesso un grande shock di finanza pubblica e un possibile cane che si morde la coda.

La crisi del Coronavirus, inoltre, segna dappertutto il ritorno alla grande dell’intervento pubblico oltre che nell’economia, nella stessa vita delle imprese; in via indiretta con un ruolo di garante dei prestiti, ma anche in via diretta con prestiti e capitalizzazione. A livello europeo significa la sospensione del divieto degli aiuti di stato: si è deciso che gli “eventi eccezionali” legittimano gli interventi diretti che gli Stati stanno per varare con l’obiettivo di sostenere i settori produttivi maggiormente colpiti dall’emergenza coronavirus. Si parla, ad esempio, del salvataggio della Lufthansa da parte dello stato tedesco. Ma anche su questo lato si crea un’asimmetria tra i paesi. Quelli più forti avranno maggiore potenza di fuoco e questo inciderà inevitabilmente sulla capacità di muoversi a livello internazionale; le ristrutturazioni dei settori ne saranno segnate, con alcuni paesi che avranno più mezzi e chance rispetto ad altri, che sarebbero esposti a scalate ostili. La stessa Ursula von der Leyen ha notato che da quando sono state sospese le regole che limitano gli aiuti di Stato alle imprese, metà degli interventi autorizzati riguardano un solo Paese, la Germania. Il rischio è che prevalgono i forti e le fratture dentro l’Unione si allarghino, economicamente e, soprattutto, politicamente.

Alla ricerca di una strategia europea: le ipotesi in campo

Accanita è stata dentro l’Unione e nei singoli paesi membri la discussione su quali strumenti adottare per fare fronte alla pandemia. Le posizioni sono state molto divaricate fino alla fine: c’erano le posizioni tradizionali dei diversi paesi, sulla base dei differenti interessi. Ma soprattutto ha pesato e pesa il condizionamento sovranista che nei paesi del Nord Europa tira per nessuna concessione ai paesi con finanza pubblica più debole, visti come perennemente affetti da pigrizia e cattiva volontà di mettere a posto le cose in casa; negli altri paesi il sovranismo pretende un’immediata liberazione dai condizionamenti delle regole comuni, viste unicamente come prevaricazione degli interessi nazionali tedeschi verso gli altri.

Gli Eurobond

La sospensione del Patto di Stabilità e il rinnovo del Quantitative Easing della BCE non bastano a sostenere adeguatamente l’economia europea, nel suo insieme e nei suoi elementi più deboli. Prima del Vertice del 26 marzo dell’UE nove paesi – Francia, Italia, Spagna, Belgio, Lussemburgo, Irlanda, Grecia, Portogallo e Slovenia – avevano chiesto in una lettera al Presidente del Consiglio Europeo l’emissione, da parte di un’istituzione europea, di uno strumento di debito comune per fare fronte al coronavirus. Si parlava di Coronabond, titoli di debito europei per finanziare la risposta all’emergenza. Si era detto che questa proposta non mirava alla mutualizzazione dei debiti pubblici, ovvero a caricare sugli altri paesi gli impegni finanziari pregressi; ma piuttosto alla creazione di debito aggiuntivo legato alla crisi sanitaria. Si era specificato che questa proposta mirava piuttosto all’emissione congiunta di Eurobond garantiti da tutti i paesi che fanno parte dell’eurozona, avendo come obiettivo quello di combattere il virus e stabilizzare l’economia. Sarebbe questo il modo di esprimere una solidarietà europea, che porterebbe ad avere sul mercato la percezione di rischi minori per i singoli paesi, in particolare quelli con un debito alto, e, dunque, ad ottenere tassi di interessi complessivamente più bassi. L’impegno dei singoli paesi non basta, dato che quelli deboli non hanno spazio sufficiente. Finanziare con titoli europei, meno attaccabili dalla speculazione, rende possibile agire finalmente e in modo spedito su progetti comuni di sviluppo sostenibile mirati anche al medio – lungo periodo. Come aveva detto il Presidente Mattarella a commento della riunione “La solidarietà non è soltanto richiesta dai valori dell’Unione, ma è anche nel comune interesse… Sono indispensabili ulteriori iniziative comuni, superando vecchi schemi fuori dalla realtà delle drammatiche condizioni in cui si trova il nostro Continente”. Macron aveva parlato o di una capacità di indebitamento comune, comunque esso si chiami, oppure di un aumento di bilancio dell’Unione europea.

Successivamente al vertice, su questa posizione dei nove paesi vi era stata la convergenza di altri cinque paesi membri: i paesi baltici (Estonia, Lettonia e Lituania), Cipro e la Slovacchia.

Decisamente contrari sono restati l’Olanda, l’Austria e la Finlandia, che temono la mutualizzazione dei debiti e la scarsa affidabilità dei paesi mediterranei. La Germania non voleva gli Eurobond, ma si dichiarava meno contraria ad un intervento di emissione di nuovi titoli, non tanto attraverso il Meccanismo Europeo di Stabilità, il MES, ma da parte della BEI e della Banca Europea degli investimenti. Il comunicato finale del Vertice del 26 marzo, alla fine, aveva richiamato la possibilità per la BEI di attivare garanzie bancarie e investimenti nelle aziende europee.

Nell’impossibilità di assumere una decisione all’unanimità, i leader del Consiglio Europeo, sulla base di quanto suggerito dall’Italia, avevano dato mandato ai presidenti delle principali istituzioni comunitarie (Consiglio, Commissione, Parlamento, Banca Centrale, Eurogruppo) di avanzare proposte entro il 7 aprile.

Il MES

Gli Eurobond, come strumento completamente nuovo, oltre ad avere un problema di convergenza politica, avrebbero un percorso difficile e forse non breve dal punto di vista dell’operatività. Molti hanno sottolineato che i tempi potevano essere incompatibili con la virulenza della pandemia. Un possibile strumento che, opportunamente adattato, sarebbe potuto servire per creare il debito pubblico europeo come i Coronabond, sarebbe stato il MES.

Il Meccanismo europeo di Stabilità ha da subito liquidità per circa 500 miliardi di euro. Sono due gli strumenti a disposizione: la linea di credito basata su un programma economico e prestiti precauzionali legati ad alcune condizioni. La prima modalità dà luogo di fatto ad una riduzione più o meno ampia di sovranità a medio e lungo termine. Il secondo prestito è meno vincolante, ma dipende dalle condizioni che vengono poste. Il MES può prestare denaro ai paesi membri ma solo a certe condizioni; questo è un argomento molto enfatizzato da chi è contrario al MES e che vi vede una sorta di trappola; in realtà si è subito chiarito che questo vincolo può essere superato stabilendo che le condizioni siano quelle determinate dall’emergenza sanitaria piuttosto che da vincoli macroeconomici.

Si è sparsa a piene mani l’idea che il MES sia per un paese una sorta di Forche Caudine; idea che viene dal vecchio Fondo Salva Stati con annessa troika, ma che con l’epidemia da Coronavirus è stata subito esclusa. In ragione della crisi, l’idea è stata piuttosto quella di distribuire i prestiti del MES a tutti i paesi membri; questo evita lo stigma per i paesi che vi ricorrano e inoltre rende il contesto europeo più espansivo. Si tratterebbe di mettere a disposizione di uno Stato membro una linea di credito precauzionale.

Il MES ha una dotazione di 80 miliardi di euro di capitale versato, come mezzi propri, pagati in maniera proporzionale alle dimensioni economiche dei paesi dell’eurozona: la Germania è il primo contributore con quasi il 27 per cento del capitale; il secondo contributore è la Francia con il 20%, l’Italia con circa il 18%, la Spagna con il 12% e via via gli altri. Inoltre, emettendo titoli con la garanzia degli Stati che ne fanno parte, il MES può raccogliere sui mercati finanziari fino a 700 miliardi di euro. Questi soldi possono essere prestati agli Stati in difficoltà.

Un’altra idea che è stata messa sul tavolo è stata quella di una joint venture tra MES e BEI. Ipotizziamo che circa 25 miliardi del primo siano utilizzati per accrescere le risorse per sostenere le piccole e medie imprese europee. Questo consentirebbe alla BEI di raddoppiare i suoi finanziamenti annuali, da 70 a 140 miliardi, che diventano 240 se si considerano i miliardi aggiuntivi di co-partecipazione ai finanziamenti da parte delle banche.

Oltre ai prestiti del MES, è stato costruito un fondo con cui finanziare i sistemi nazionali degli ammortizzatori sociali, come la cassa Integrazione in Italia. Si tratta del Fondo SURE, di riassicurazione europea per i sussidi di disoccupazione. Con questo la UE attiva una linea di credito per dare assistenza finanziaria sotto forma di prestiti verso i paesi membri sulla base degli schemi nazionali di protezione dei lavoratori. Il Fondo fornirà assistenza finanziaria per un totale di 100 miliardi di € sotto forma di prestiti, concessi dall’UE agli Stati membri a condizioni favorevoli. I prestiti aiuteranno gli Stati membri ad affrontare aumenti repentini della spesa pubblica per il mantenimento dell’occupazione.

Ad analizzare attentamente gli strumenti si fa fatica a giustificare i toni che da noi, e non solo da noi, ha assunto il dibattito; battaglia tutta di principio piuttosto che nel merito specifico. Facevano premio le posizioni a priori, piuttosto che le opportunità. Sul MES in Italia ha pesato e pesa lo stigma di un dibattito che ha visto forze politiche, come i Cinque Stelle, ma anche l’estrema sinistra, a suo tempo molto contrari e che temono la polemica sul tema da parte dei sovranisti antieuropei.

Il (faticoso) accordo dei Fondi per la ripresa. Più strumenti sono meglio di uno solo.

Un passo dopo l’altro alla fine si è trovato un’intesa di fondo che appare importante per la gestione della crisi. Il 23 aprile i Ventisette hanno approvato le misure decise dall’Eurogruppo e che possono segnare il ritorno ad una più efficace cooperazione europea. Se lo schema del confronto si era sempre mosso sull’alternativa secca tra MES e Eurobond, alla fine l’accordo si è basato, invece, su una pluralità di strumenti e non un singolo bazooka. Le misure prevedono:

- l’uso del MES senza i precedenti condizionamenti, ma con l’impegno a utilizzarlo esclusivamente a copertura dei costi sanitari e di prevenzione, diretti e indiretti. Si tratta di definire linee di credito pari al 2% del PIL. Il che significa per l’insieme dell’Unione un ammontare di circa 250 mld di euro e per l’Italia di 35 mld ;

- il finanziamento per ammortizzatori sociali verso dipendenti e autonomi nei Paesi membri (Fondo Sure) con una dotazione complessiva di 100 miliardi di euro. La quota dell’Italia sarebbe di circa 15-20 mld;

- il rafforzamento della Bei per l’acquisto di titoli e garanzie a favore delle Piccole e Medie Imprese con una quota complessiva di 200 miliardi e che per l’Italia potrebbe essere stimata intorno ai 20 miliardi.

Questo pacchetto ammonta complessivamente a 540 miliardi di Euro e, risolte le ultime questioni tecniche, dovrebbe entrare in vigore entro il 1° giugno 2020.

il Consiglio europeo ha, però, anche dato mandato alla Commissione di mettere a punto un Fondo per la rilancio economico, con cui affrontare lo shock causato dalla pandemia. Sarebbe questo incentrato sul bilancio comunitario 2021-2027, e quindi, con il vantaggio rispetto agli Eurobond, di essere agganciato al quadro normativo esistente. Il Vertice non ha dettagliato le modalità di finanziamento del Fondo. Berlino si è detta pronta a un forte aumento del suo contributo finanziario a favore del Bilancio dell’Unione, ma tra le modalità di finanziamento del piano di ricostruzione ci sarà il ricorso consistente all’emissione di titoli comuni europei; allo scopo la Commissione europea dovrà prendere denaro a prestito sui mercati finanziari, aumentando la quota delle risorse proprie nel bilancio comunitario, dall’1,2% a circa il 2% del totale.

Sono state definite alcune regole. Il Recovery Fund sarà gestito dalla Commissione; le decisioni saranno, dunque, prese a maggioranza, meno condizionate dall’unanimità che la gestione da parte del Consiglio avrebbe richiesto. Sembrerebbe acquisito, ma non certo, che il Fondo porti ad un raddoppio del bilancio pluriennale; secondo la von der Leyen questo significa mobilitare una somma certamente superiore ai 1000 miliardi di euro, anche se non è stato precisato se questa cifra si riferisca a quanto raccolto sul mercato o agli investimenti generati dal Fondo. Si tratta, comunque, di una cifra importante. Altri aspetti restano incerti; come i settori dove occorre investire di più; riguardo all’utilizzo del Fondo non si sa quanto darà luogo a prestiti e quanto e per quali paesi a finanziamenti a fondo perduto; se si tratterà di prestiti, quali saranno le condizioni degli stessi (durata e tassi di interesse). Sapendo che la differenza tra trasferimenti a fondo perduto e prestiti non è molto rilevante, se non per l’incidenza sul debito, se si tratta di prestiti a lunghissimo termine e a bassi tassi di interesse.

Francia, Italia e Spagna chiedono che il Fondo abbia liquidità per 1000-1500 miliardi di euro e distribuisca anche finanziamenti a fondo perduto. Altri quali la Svezia o l’Olanda sono per strumenti meno generosi e per operare sotto la forma di prestiti. E’ da aspettarsi che si arrivi ad un mix, così come ventilato dalla Presidente della Commissione. Un’altra questione da chiarire sono i tempi di costituzione del Fondo; vi sono le condizioni di operatività da chiarire, con scadenze possibilmente ravvicinate proprio in relazione alla gravità della crisi; la Commissione, però, vedrebbe bene anche un inizio non immediato, considerando le altre risorse disponibili.

Alla fine la scelta è andata verso un pacchetto articolato, fatto con più interventi, intrecciato con il bilancio pluriennale, che nel complesso dovrebbe valere almeno 1.500 miliardi di euro. Non proprio bruscolini. E’ vero che non tutto è stato definito; la trattativa tra i paesi sarà lunga e forse anche dura, ma come ha scritto Romano Prodi “gli eventi di questi giorni ci portano a pensare che questa crisi possa aprire finalmente le porte a un processo di collaborazione solidale fra i diversi paesi europei. Una collaborazione che, anche se ha avuto inizio da uno stato di necessità, non può che costituire un precedente per il futuro.”

Si può dire che tutti gli strumenti indicati puntano ad aumentare le risorse finanziarie disponibili a livello nazionale e / o europeo per combattere la recessione da pandemia. E anche per finanziare una transizione verso un’economia che fa della sostenibilità il suo obiettivo primario. È scontato che questo, “come in una guerra”, aumenta il debito pubblico sia dei singoli paesi, che dell’Unione come tale. È anche sostanzialmente inevitabile. Una scelta diversa, quella di avvitarsi nella recessione, sarebbe perfino più pericolosa per la finanza pubblica.

Ma avere degli strumenti a disposizione non significa automaticamente essere capaci di utilizzarli. E questo vale particolarmente per l’Italia. Dove si segnalano almeno due ordini di problemi: uno è certamente la capacità di attingere e utilizzare le risorse comunitarie; l’esperienza dei fondi strutturali da questo punto di vista è significativo. Si spera che non saremo sempre in cronico ritardo come invece, dove più, dove meno, siamo stati finora. L’altro ordine di problemi, certamente intrecciato al primo, è quello dell’incapacità nel nostro sistema di decidere bene, in maniera efficace e tempestiva e di tradurre le decisioni in risultati operativi concreti. Ne sono esempio i tempi biblici di attuazione e spesa delle opere pubbliche, il diluvio di norme che si accompagna ad una selva di provvedimenti attuativi, sempre in attesa di completamento, l’incertezza nell’applicazione delle regole che porta allo “sciopero della firma” della burocrazia, che, in fondo, è vittima e carnefice; tutto secondo il principio “Meglio star fermi che rischiare. Meglio avere un ordine che avere un’iniziativa. Meglio porre un quesito che decidere.” Invece vi deve essere una decisa semplificazione normativa; le regole devono essere poche e chiare, la normativa ridotta all’essenziale, resistendo all’iper regolamentazione dei dettagli; le procedure ragionevolmente certe, impostate tra le istituzioni secondo il principio della leale collaborazione, pure nella diversità dei punti di vista e degli interessi in gioco. Bisogna rimuovere la ragioni di fondo del nostro Gap di crescita potenziale.

L’Europa senza quella cooperazione e solidarietà richiamate da Mattarella potrebbe affondare tutta insieme. E’ importante continuare su una strada di reciproca maggiore comprensione tra Nord e Sud Europa. L’Italia non può fare da sola. Ha bisogno assoluto, per finanziare il suo debito pubblico, che le siano garantiti quantità e condizioni di credito accettabili, oltre che tassi di interesse bassi. Ha bisogno di un contesto europeo; ha bisogno della BCE. Come hanno scritto Codogno e Galli “Chi può fare a meno dell’Europa non è l’Italia, ma i paesi nordici”. Quello che verrebbe pesantemente sanzionato dal mercato sarebbe il colpo di testa di un “Fai da Te” nazionale, della serie “Allora me ne vado”. Rifinanziare il debito pubblico italiano diventerebbe in quel caso estremamente complicato e ipercostoso. Per banalizzare, la differenza tra le due strade è quella che si avrebbe, per comprare una casa, tra accendere un mutuo in banca, di cui si sono verificate modalità e condizioni, e affidarsi ad uno strozzino. In questo secondo caso la strada del default (Argentina docet) sarebbe spalancata.