L’andamento dei mercati finanziari nel corso del 2019 è stato positivo.

Nelle principali aree economiche, il consolidarsi di timori per un rallentamento della crescita economica nella prima parte dell’anno ha mantenuto ampiamente accomodante l’intonazione delle politiche monetarie delle banche centrali, tenendo bassi i rendimenti delle obbligazioni governative. Nell’ultima parte del 2019, la maggiore distensione tra Stati Uniti e Cina nei negoziati tariffari e il diradarsi dell’ipotesi di un’uscita del Regno Unito dall’Unione europea senza un accordo tra le parti (cosiddetto hard Brexit) hanno attenuato i rischi di una revisione al ribasso della crescita globale determinando una risalita dei rendimenti, pur in un contesto di politiche monetarie ancora espansive.

Negli Stati Uniti, il rallentamento osservato nell’economia ha portato la Federal Reserve a una revisione dell’orientamento della politica monetaria, con due tagli dei tassi di interesse per complessivi 50 punti base; ne è scaturita la discesa dei rendimenti delle obbligazioni governative che sulla scadenza decennale sono diminuiti fino all’1,5 per cento nel terzo trimestre per poi attestarsi all’1,9 per cento verso la fine dell’anno.

I rendimenti dei titoli governativi sono diminuiti in modo marcato fino al mese di agosto, quando hanno toccato valori negativi mai raggiunti nella storia. In Germania essi si sono ridotti fino al valore di -0,57 per cento sulla scadenza decennale per poi risalire a fine anno a -0,19 per cento. Si sono inoltre ridotti i differenziali di rendimento rispetto ai paesi periferici dell’eurozona: in Italia, dopo essersi mantenuti su livelli piuttosto elevati tra la fine del 2018 e la prima parte del 2019, i premi per il rischio sovrano si sono progressivamente ridotti nel corso dell’anno per attestarsi alla fine dell’anno a 150 punti base.

L’indice aggregato delle obbligazioni governative dell’area dell’euro con scadenze comprese tra tre e cinque anni, vicine alla duration media dei portafogli obbligazionari delle forme pensionistiche, si è rivalutato dell’1,8 per cento su base annua includendo anche la componente cedolare. L’indice dei titoli governativi italiani è cresciuto del 5,7 per cento per scadenze tra tre e cinque anni e del 10,8 per cento ricomprendendo anche le scadenze più lunghe.

Per i listini azionari, l’andamento è risultato contrastato nella prima parte del 2019 per poi stabilizzarsi e divenire ampiamente positivo nell’ultimo trimestre dell’anno, anche in questo caso beneficiando del miglioramento delle prospettive di crescita del prodotto e dell’orientamento ancora espansivo delle banche centrali.

Tutti i listini azionari hanno chiuso il 2019 in territorio ampiamente positivo. L’indice delle azioni mondiali in valuta locale, calcolato tenendo conto dei dividendi, ha registrato nel 2019 una performance del 30,8 per cento. L’indice azionario di riferimento del mercato italiano ha avuto un incremento del 27,2 per cento.

Sui mercati valutari, nel corso del 2019 l’euro si è deprezzato nei confronti del dollaro, portandosi a fine anno intorno a quota 1,12 dal cambio di 1,14 di fine 2018.

Le tendenze osservate si sono riflesse sui risultati delle forme pensionistiche complementari, che hanno ottenuto risultati ampiamente positivi grazie al sostenuto rialzo dei corsi azionari e al rialzo dei rendimenti obbligazionari.

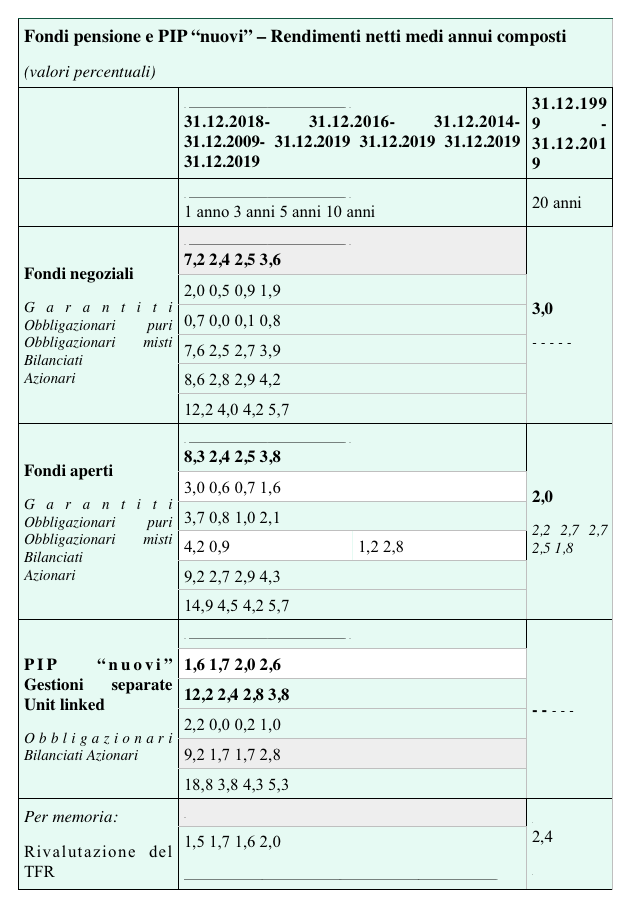

I rendimenti aggregati, al netto dei costi di gestione e della fiscalità, sono stati in media positivi per tutte le forme pensionistiche complementari e per tutte le tipologie di comparto (cfr. Tav. 1.25). I fondi negoziali hanno reso il 7,2 per cento; 8,3 e 12,2 per cento, rispettivamente, per i fondi aperti e per i PIP unit linked di ramo III. Per le gestioni separate di ramo I il risultato è stato invece più contenuto e pari all’1,6 per cento.

Nello stesso periodo, la rivalutazione del TFR è stata dell’1,5 per cento.

Per ciascuna tipologia di forma pensionistica, i risultati migliori si sono osservati nelle linee d’investimento con una maggiore esposizione verso i titoli di capitale. I rendimenti dei comparti azionari si sono attestati in media al 12,2 per cento nei fondi negoziali e al 14,9 nei fondi aperti; 18,8 per cento il risultato ottenuto nei PIP. Le linee bilanciate hanno reso in media l’8,6 per cento nei fondi negoziali, il 9,2 nei fondi aperti e nei PIP.

I risultati sono stati positivi anche nei comparti obbligazionari e garantiti. Gli obbligazionari puri hanno reso lo 0,7 per cento nei fondi negoziali e il 3,7 per cento nei fondi aperti; per le linee obbligazionarie dei PIP il rendimento è stato pari al 2,2 per cento. Nei comparti obbligazionari misti i risultati sono stati influenzati anche dall’andamento favorevole della componente azionaria e sono stati particolarmente positivi per i fondi negoziali (7,6 per cento) rispetto ai fondi aperti (4,2 per cento).

I comparti garantiti hanno conseguito rendimenti del 2 per cento nei fondi negoziali e del 3 per cento nei fondi aperti.

Contabilizzando le attività a costo storico e non a valori di mercato, come invece avviene per i comparti obbligazionari e garantiti delle altre forme pensionistiche, i prodotti di ramo I hanno ottenuto un risultato positivo in continuità rispetto agli anni precedenti, pari all’1,6 per cento. Nei risultati dei prodotti di ramo I è osservabile una lenta diminuzione imputabile alla persistente situazione di bassi tassi di interesse. Inoltre, la modalità di valorizzazione delle attività detenute dalle gestioni separate, non essendo aggiornata al valore di mercato, consente di registrare le eventuali plusvalenze o minusvalenze soltanto al momento dell’effettivo realizzo. Ne consegue una variabilità molto contenuta dei rendimenti il cui livello dipende in larga parte dal flusso cedolare incassato sui titoli detenuti; in ogni caso, anche i rendimenti dei prodotti di ramo I tendono a diminuire per effetto della progressiva sostituzione di vecchie e più remunerative emissioni obbligazionarie con titoli di debito che pagano minori interessi.

Tav. 1.25

I risultati ottenuti quest’anno consolidano quelli raggiunti nel decennio trascorso, periodo più proprio per valutare la complessiva redditività del risparmio previdenziale. Tale periodo (da fine 2009 a fine 2019), che esclude la fase di forte caduta dei corsi azionari della parte finale del 2008, è stato caratterizzato da un andamento dei mercati finanziari complessivamente favorevole anche se non sono mancati periodi caratterizzati da elevata volatilità. Il rendimento medio annuo composto è stato del 3,6 per cento per i fondi negoziali e del 3,8 per i fondi aperti (cfr. Tav. 1.25). Per i PIP si è attestato, rispettivamente, al 3,8 per cento per i prodotti unit linked e al 2,6 per le gestioni separate. Le differenze osservabili nei rendimenti medi decennali dipendono dalla diversa asset allocation adottata dalle forme pensionistiche oltre che dai differenti livelli di costi applicati dalle diverse tipologie di forma pensionistica. Il tasso di rivalutazione medio annuo del TFR è stato pari al 2 per cento.

Su un periodo di osservazione ancora più ampio, quale il periodo che va dalla fine del 1999 alla fine del 2019, che comprende la fase di avvio dell’operatività delle forme complementari nonché diversi altri periodi di turbolenza dei mercati finanziari, il rendimento medio annuo composto dei fondi pensione negoziali è comunque positivo (3 per cento) e superiore a quello del TFR (2,4 per cento). Per i fondi pensione aperti, caratterizzati da un’esposizione azionaria maggiore, il risultato è stato in media il 2 per cento all’anno (2,7 per cento per i comparti obbligazionari e 1,8 per quelli azionari).

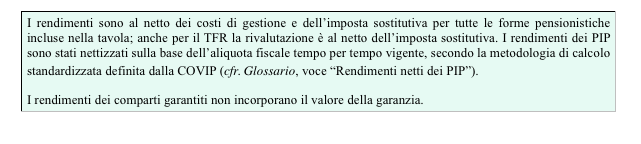

Oltre ai valori medi assume rilevanza l’analisi della distribuzione dei rendimenti dei singoli comparti tra le diverse tipologie di forma pensionistica e tra le diverse linee di investimento (cfr. Tav. 1.26). Il riferimento all’intervallo temporale di dieci anni consente di confrontare tra loro tutte e tre le tipologie di forme pensionistiche.

Tav. 1.26

I rendimenti medi annui composti dei fondi negoziali sono molto meno dispersi rispetto a quelli ottenuti dai fondi aperti e dai PIP per tutte le tipologie di comparto; fanno eccezione le gestioni separate dei PIP per le quali le peculiari modalità di contabilizzazione degli attivi tendono a restringere il campo di variazione dei risultati.

|

A parità di asset allocation, l’accentuata dispersione dei rendimenti delle linee di investimento dei fondi aperti e dei PIP è indotta anche dalla dispersione dei costi praticati dalle singole forme (costi tendenzialmente assai più elevati rispetto ai comparti dei fondi negoziali soprattutto per le linee a maggior contenuto azionario). |

I rendimenti dei fondi pensione negoziali sono compresi tra lo 0,9 e il 2,1 per cento nei comparti garantiti e tra il 2,7 e il 4,5 per cento nei comparti obbligazionari. Per i comparti bilanciati l’intervallo è fra il 2,9 e il 5,9 per cento. I comparti azionari hanno registrato rendimenti compresi fra il 4,9 e il 7,0 per cento.

Nei fondi pensione aperti i comparti garantiti presentano una dispersione maggiore rispetto ai fondi pensione negoziali e alle gestioni separate dei PIP, con rendimenti che, senza incorporare il valore della garanzia, sono compresi fra il -0,1 e il 3,4 per cento. I comparti obbligazionari hanno registrato rendimenti compresi tra lo 0,4 e il 4,1 per cento. Per i comparti bilanciati l’intervallo è fra il 2,2 e il 6,1 per cento; per i comparti azionari i rendimenti sono compresi fra il 2,1 e l’8,1 per cento.

Nei PIP, i rendimenti delle gestioni separate di ramo I sono compresi fra l’1,2 e il 3,4 per cento. Nelle linee obbligazionarie delle gestioni di ramo III i rendimenti sono compresi fra il -0,6 e il 3,3 per cento. Nelle linee bilanciate l’intervallo dei rendimenti è compreso fra l’1,6 e il 5,4 per cento. Nelle linee azionarie si osserva una dispersione più elevata, con rendimenti compresi fra il 2,5 per cento e il 9,7 per cento.

*da COVIP, Commissione di Vigilanza sui fondi Pensione, Relazione sui fondi pensione, 2019