Negli ultimi mesi lo scenario europeo ha avuto un’evoluzione nuova e positiva. I margini di flessibilità del Fiscal Compact sono aumentati, la nuova Commissione sembra spostare il baricentro dalla rigidità delle regole alla priorità di un Piano di investimenti Europeo, la BCE ha accentuato la politica monetaria espansiva non convenzionale, anche con il varo del “quantitative easing”, il programma di acquisti di titoli dei debiti sovrani dei Paesi dell’Eurozona. In questo quadro il governo ha potuto presentare una legge di stabilità in deficit senza conseguenze negative sullo spread che, anzi, è sceso ulteriormente.

Questi segnali sono certamente positivi ma di fronte alla gravità della situazione economica e della disoccupazione e al pericolo di una stagnazione di lunga durata rischiano di rivelarsi drammaticamente insufficienti. I “tempi” della politica europea non sono compatibili con i tempi dei disoccupati, dei giovani esclusi dal lavoro, dei nuovi poveri. Dopo sette anni di crisi c’è bisogno di risposte certe, immediate e consistenti.

La Cisl è convinta che, se non riparte un vigoroso ciclo di crescita, il debito pubblico non sia governabile e che la lacerazione della coesione sociale, ormai al livello di guardia, possa scatenare conflitti sociali crescenti, violenze, instabilità politica, crisi della stessa democrazia.

E’ necessario far ripartire l’economia a tassi decisamente superiori a quelli indicati dal governo nella Nota di aggiornamento del Def. Per ottenere questo è necessario incrementare a livello europeo e nazionale la domanda aggregata di consumi e di investimenti.

La Legge di stabilità ha reso permanente il bonus da 80 €, operazione in sé significativa ma insufficiente perché esclude gli incapienti ed i pensionati, ed é vanificata dall’aumento della fiscalità locale (in particolare le addizionali comunali e regionali) e dalla ripresa della propensione al risparmio delle famiglie dalla seconda metà del 2012.

Per queste ragioni la Cisl ritiene necessario offrire il proprio contributo al rafforzamento dei redditi dei lavoratori, dei consumi, della domanda aggregata ed alla ripresa della crescita attraverso un progetto di legge popolare che deleghi il Governo ad adottare uno o più decreti legislativi contenenti norme intese a realizzare una riforma organica del sistema fiscale del Paese sui seguenti punti:

- –ampliamento del credito attualmente previsto dal comma 1-bis dell’articolo 13 del testo unico delle imposte sui redditi, d (c.d.: “bonus 80 euro”), con la sua estensione ad una platea più ampia di destinatari, in particolare prevedendone l’erogazione anche ai pensionati, ai lavoratori autonomi e agli “incapienti”, in misura piena se il reddito complessivo non supera i 40.000 euro e in misura ridotta se il reddito complessivo è superiore a 40.000 euro ma non a 50.000 euro;

- –delega al governo per una nuova regolazione delle imposte e tasse locali che preveda un tetto complessivo (nazionale e locale) per le imposte sui redditi, in modo che il cittadino possa ottenere una riduzione della pressione fiscale nazionale all’aumentare della fiscalità locale, che va maggiormente collegata al corretto finanziamento dei servizi erogati nel territorio, prevedendo in attesa di una revisione complessiva della fiscalità locale, il blocco dell’aumento delle addizionali regionali e comunali;

- –delega al Governo per l’introduzione di una imposta ordinaria sulla ricchezza netta mobiliare ed immobiliare, con soglia di esenzione totale per imponibili fino ad un ammontare tendenzialmente comparabile con una ricchezza media familiare pari a 500.000 euro, con l’esclusione da tale computo della prima casa di abitazione e delle obbligazioni emesse dallo Stato italiano ed equiparati e dagli Stati convenzionati che consentono scambi di informazioni (White list). Il ricavato dell’imposta deve essere interamente utilizzato per ridurre l’impatto dell’Irpef sui redditi;

- –delega al Governo per l’introduzione di un nuovo strumento di intervento a favore della famiglia che superi accorpandoli le detrazioni attuali per il coniuge e i figli a carico e l’assegno al nucleo familiare, con un sostegno universale che cresca al crescere dei carichi familiari e che si riduca all’aumentare del reddito e della capacità economica misurata dall’Isee;

–delega al Governo per l’introduzione di un meccanismo sperimentale di contrasto di interessi fra acquirenti e venditori, attraverso il riconoscimento all’acquirente di detrazioni temporanee sulle spese relative a beni e servizi più sensibili sul piano sociale o a beni e servizi rientranti nei settori merceologici e professionali a più elevato rischio di evasione (servizi professionali e distribuzione di servizi al dettaglio), definendo la tipologia delle spese su cui ammettere la detrazione e il periodo temporale di riferimento (es.: per un biennio), al fine da far emergere il reale giro d’affari delle diverse categorie coinvolte, adeguando conseguentemente i parametri degli studi di settore.

La proposta della Cisl si realizza tramite una grande operazione redistributiva di ricchezza e di reddito a favore delle aree sociali medio – basse che inizi a correggere la crescita esponenziale delle diseguaglianze che si è realizzata nell’ultimo quarto di secolo.

L’elevato divario esistente fra la ricchezza netta immobiliare e finanziaria esistente nel nostro Paese e le dichiarazioni dei redditi è l’altra faccia della medaglia di questa situazione. In Italia, infatti, il 10% più ricco della popolazione possiede il 46,6% della ricchezza nazionale (indice tra i più elevati dei Paesi OCSE) ed il 27% del reddito nazionale. Quanto maggiore è la concentrazione della ricchezza e dei redditi, tanto maggiore è la propensione al risparmio, tanto minore è il livello dei consumi, della domanda aggregata e dell’occupazione.

Per queste ragioni una rigorosa riforma fiscale soddisfa sia un principio etico di giustizia e di equità sia un obiettivo economico di sviluppo e di coesione sociale.

Meno dell’1% dei contribuenti soggetti all’Irpef denunciano redditi pari o superiori ai 100.000 euro lordi, quasi il 90% dichiara meno di 35.000 euro, dati che confermano anche l’elevato dato di evasione fiscale che si addensa attorno all’Irpef, la nostra principale imposta.

Tra i maggiori paesi europei l’Italia è quella che spicca per avere entrate da imposte dirette superiori a quelle derivanti da imposte indirette. E’ universalmente noto che questo non deriva da aliquote Iva inferiori ma dal livello di evasione che questa imposta ha nel nostro Paese.

Il problema non è aumentare le aliquote Iva ma ridurre in tempi brevi il livello di evasionesapendo che la diminuzione dell’evasione dell’Iva comporta in automatico la diminuzione dell’evasione Irpef e contributiva.

L’evasione fiscale, oltre a sottrarre imponenti risorse all’Erario, orienta il sistema economico verso un modello competitivo inefficiente, basato sulla concorrenza fiscale sleale da parte delle imprese e sull’utilizzo del lavoro irregolare.

Vi sono infine risorse importanti che si possono ricavare da razionalizzazioni di spesa e dalla lotta alla corruzione. Quanto dei disavanzi comunali e regionali sono da addebitare ad una corruzione mai così diffusa?

L’attuazione del federalismo fiscale si è finora risolta in un aggravio del carico fiscale per i lavoratori, i pensionati, le imprese e i cittadini, aumentando le iniquità territoriali e fra le diverse categorie sociali. La tassazione locale è cresciuta in questi ultimi anni a livello esponenziale. Dal 2010 al 2013 le sole addizionali irpef regionali e comunali sono cresciute di oltre il 33%.

L’introduzione della Tasi ha comportato il ripristino di una tassazione sulla prima casa che grava anche sugli affittuari, senza l’applicazione di criteri omogenei di tutela sociale validi su tutto il territorio nazionale

Occorre ripensare il modello di fiscalità locale per recuperare un maggiore collegamento fra cosa il cittadino paga e perché, bloccando – nell’attesa di una revisione complessiva della fiscalità locale – l’aumento delle addizionali regionali e comunali.

Appare anche necessario rivedere l’imposizione sulla casa, garantendo in particolare l’esenzione dell’abitazione principale da ogni imposta o tributo gravante sulla proprietà o sul possesso e prevedere una maggiore progressività del prelievo sulle abitazioni diverse da quella principale, in relazione all’utilizzo delle stesse e al numero delle abitazioni complessivamente possedute da ciascun nucleo familiare;

Nell’ottica della semplificazione e della trasparenza del sistema tributario, la Cisl propone l’istituzione di una “carta dei servizi fiscali” allo scopo di fornire annualmente al contribuente uno schema semplificato che evidenzi i principali tributi derivanti da ciascun livello di governo e gli elementi per determinare l’ammontare delle diverse imposte, tasse e contributi.

La Cisl non ignora certamente i costi complessivi di una manovra di riforma fiscale strutturale soprattutto in rapporto agli attuali vincoli di finanza pubblica, ma resta convinta che oltre alle risorse che si otterranno dall’imposta sulla ricchezza netta, altre ingenti risorse possono arrivare da un deciso intervento di razionalizzazione di tutte le tax expenditures da troppo tempo oggetto di studio invece che di intervento da parte del Mef e da una più decisa lotta all’evasione, in particolare quella dell’Iva.

PROPOSTA DI INTERVENTO FISCALE

Riduzione dell’Irpef

- –Bonus 1.000 €. Si propone l’introduzione di un Bonus di 1.000 € annui per tutti i contribuenti, a prescindere dalla tipologia del reddito posseduto, con un reddito (individuale) inferiore o uguale a 40 mila €. Per valori superiori, il bonus si riduce progressivamente, fino ad azzerarsi, a 50 mila €;

- –va realizzata l’equiparazione della no tax area per i pensionati al livello di quella dei lavoratori dipendenti.

Naf, Nuovo Assegno Familiare

Per la Cisl è indispensabile ripensare il fisco per la famiglia nell’ottica di una maggiore equità distributiva, introducendo un nuovo strumento di intervento che superi, accorpandoli, gli attuali assegni familiari e le detrazioni per figli e coniuge a carico, attraverso un assegno (Naf: nuovo assegno familiare) commisurato al reddito e ai carichi familiari. Il problema familiare dell’incapienza per le detrazioni viene superato con l’introduzione dell’assegno.

il NAF va nella direzione della semplificazione, della trasparenza e del sostegno alle famiglie, perché:

- –equipara il trattamento fiscale dei figli a carico tra le famiglie monoreddito e bireddito;

- –consente di modulare il beneficio in maniera più specifica a favore delle famiglie con redditi medio bassi, poiché il supporto economico decresce al crescere del reddito;

- –prevede anche un cospicuo sostegno aggiuntivo per le famiglie che presentano componenti in particolare difficoltà, ad esempio portatori di handicap e non autosufficienti.

Fiscalità locale

Il Decreto legislativo attuativo del federalismo regionale prevedeva la riduzione delle aliquote dell’Irpef statale in caso di aumento dell’aliquota di base dell’addizionale regionale. Questa inattuata norma programmatica va recuperata, in modo che il cittadino possa ottenere una riduzione della pressione fiscale nazionale all’aumentare della fiscalità locale, che va maggiormente collegata al corretto finanziamento dei servizi erogati nel territorio. In attesa della ridefinizione della fiscalità locale occorre evitare l’aumento delle addizionali regionali e locali dell’Imposta sul Reddito delle Persone Fisiche.

La tassazione sugli immobili va rimodulata e resa più progressiva sulle abitazioni diverse da quella principale,modulando l’ammontare delle relative imposte, oltre che in relazione al valore catastale, anche al loro utilizzo e al numero delle abitazioni complessivamente possedute da ciascun nucleo familiare, prevedendo in ogni caso l’esenzione della abitazione principale da ogni forma di imposizione sulla proprietà o sul possesso

Imposta sulla ricchezza netta

La proposta della Cisl di introdurre un’imposta sulla grande ricchezza netta e prevede l’introduzione di un’imposta progressiva sulla ricchezza netta, prendendo a riferimento quella di ciascun nucleo familiare ed escludendo dal computo la prima casa di abitazione e dei titoli di Stato, solo sugli imponibili eccedenti la somma di 500.000 euro (escludendo prima casa di abitazione e Titoli di Stato) per ciascuna famiglia.

Al solo fine di immaginare una possibile ipotesi di articolazione dell’imposta sulla grande ricchezza netta, si potrebbe pensare ad un sistema si articolerebbe per scaglioni, con esenzione totale per imponibili per ciascuna famiglia fino a 500 mila € (escludendo i titoli di Stato e la prima casa di abitazione); aliquota dell’1 per mille per la parte eccedente i 500 mila € e comunque entro gli 800.000 €; un’aliquota del 2 per mille per la parte eccedente 800.000 fino a 1.000.000, il 7 per mille per i valori superiori al milione di €.

Lotta all’evasione fiscale

Nonostante i progressi e gli sforzi fatti in questi anni il divario fra l’Italia e la media dei Paesi OCSE sull’evasione fiscale continua a rimanere elevato, determinando problemi per l’equilibrio della finanza pubblica e una inaccettabile, iniqua ed ingiustificata condizione di appesantimento fiscale in particolare su lavoro dipendente e pensioni.

L’evasione è un fenomeno talmente esteso e socialmente non censurato, che non sono sufficienti solo i controlli – per quanto questi possano essere sofisticati- ma è necessario intervenire anche a monte, laddove il fenomeno evasivo si forma, e contemporaneamente ragionare sul livello di pressione fiscale complessiva sopportabile.

Occorre sostenere l’impegno quotidiano della Guardia di finanza e dell’Agenzia delle Entrate attraverso un Diritto tributario capace di distinguere più efficacemente, in linea con quanto avviene nel resto d’Europa, gli evasori volontari rispetto a chi commetta errori puramente formali e a quegli imprenditori che si trovino in una situazione contingente di difficoltà.

E’ necessario concentrare l’azione strategica di contrasto all’evasione fiscale su un mix di misure basate su tre assi di intervento:

- •ridurre la forbice fra evasione accertata e evasione effettivamente recuperata, anche attraverso una riforma del processo tributario e rendendo più efficaci i meccanismi di recupero e riscossione;

- •concentrare le risorse umane e organizzative sui grandi evasori;

- •introdurre meccanismi che favoriscano l’emersione del reale fatturato o giro d’affari dei contribuenti interessati anche mediante il contrasto di interessi.

Tutte le risorse accertate e recuperate con la lotta all’evasione fiscale devono essere destinate alla riduzione del carico fiscale che grava sui contribuenti, sia a livello nazionale che a livello locale.

La Cisl propone ormai da anni l’introduzione di meccanismi di contrasto di interessi fra venditori e compratori che possano contribuire a far emergere l’enorme capacità economica oggi sottratta all’erario, concedendo ai contribuenti deduzioni o detrazioni prioritariamente sulle spese più sensibili sul piano sociale e, a turno, sulle spese relative ai beni e ai servizi a maggiore rischio di evasione, individuando temporaneamente i settori interessati, in modo da far emergere il reale giro d’affari delle diverse categorie coinvolte, e adeguare i parametri degli studi di settore. Lo scopo è quello di far pagare le tasse al venditore, rendendo non conveniente per il compratore l’accettazione di accordi collusivi (con la mancata ricevuta sulla vendita di beni, servizi o prestazioni professionali).

Si tratta di costruire un sistema che renda immediatamente visibile ed accertabile su ciascun contribuente il danno causato dall’evasione fiscale dell’imprenditore, del lavoratore autonomo o del professionista che non emette la ricevuta o la fattura fiscale, consentendo la possibilità di dedurre dal reddito o detrarre dall’imposta alcune spese sostenute.

Nota tecnica sulla proposta

Intervento sull’Irpef – Il Bonus

Diversamente rispetto al “bonus di 80€” attualmente in vigore, il “bonus 1000€” sarebbe del tutto indipendente dall’ammontare dell’imposta netta e quindi immune dal fenomeno dell’incapienza. Il “bonus 1000€” non tiene conto delle caratteristiche familiari (figli e altre persone a carico), ma il meccanismo potrebbe agevolmente essere modificato in questa direzione nel caso si volessero agevolare maggiormente le famiglie numerose e quelle monoreddito.

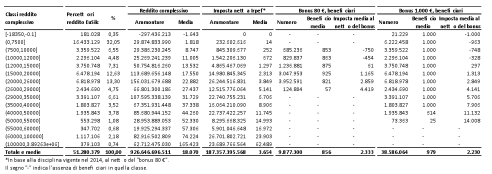

Si ipotizza, inoltre, che nei 1000 euro confluisca il “bonus di 80€” (960 euro anno) introdotto a maggio 2014, il quale prevede che l’entità del bonus sia massima per soggetti con reddito fino a 24 mila €, poi si riduca fino ad azzerarsi per redditi superiori a 26 mila €. I soggetti interessati sono poco meno di 10 mln, pari al 20% circa dei percettori di reddito(Tab. 1 e 2). Tra i punti di maggior debolezza di questa misura si ricordano: i) non è attribuito agli incapienti (tra i requisiti per ottenere il bonus vi è la necessità di una differenza positiva tra imposta lorda e detrazioni per tipologia del reddito posseduto); ii) riguarda soltanto i lavoratori dipendenti per un ammontare proporzionale al numero di giorni dell’anno durante i quali il contribuente mantiene questo status (limitando l’importo per chi, durante l’anno, perde il lavoro o va in pensione).

Il “bonus 1000 €” si configura, pertanto, come una estensione del sistema introdotto dal “bonus 80€”; sia in termini di livelli di reddito individuale, sia in termini di categorie di redditi.

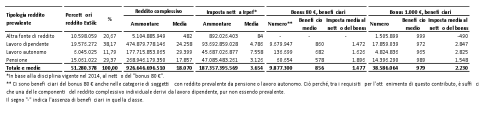

I beneficiari del bonus

L’insieme dei beneficiari è di 38,6 mln di contribuenti (94% del totale), per un importo medio di 979 € annui (vedi Tab. 1 e 2).

La categoria di redditieri che in termini di numero di beneficiari sul totale avrebbe il maggior vantaggio, è quella dei pensionati: 14,4 mln di interessati, il 95,6% dei componenti della categoria. Seguono i lavoratori dipendenti: 17,8 mln di interessati, 91% del totale; e gli autonomi: 4,8 mln di interessati, 80% del totale (Tab.2). Solo marginalmente toccati i percettori di altri redditi, essendo frequentemente al di sotto della soglia di 2.840,51 € e, dunque, generalmente a carico di altro familiare.

Tab. 1: bonus 1.000 € vs bonus 80 €, beneficiari per classi di reddito

Tab. 2: bonus 1.000 € vs bonus 80 €, beneficiari per tipologia del reddito prevalente

Costi del bonus

Il sistema del “bonus 1000€” richiede un finanziamento per 37,8 mld.: circa 38,6 mln i contribuenti interessati per un beneficio medio di 979 € annui (Tab. 1 e 2). Considerato che il “ bonus 80 €” determina, su base annua e a regime, un minor gettito di circa 8,5 mld di €, il costo netto del “bonus 1000 €” è stimabile in 29,3 mld.

L’Imposta sulla grande ricchezza netta (soglia 500 mila €)

La scelta di un’imposta sulla ricchezza netta ordinaria pone almeno due questioni: la scelta di una base imponibile credibile e la scelta dell’aliquota da applicare.

Base imponibile

La stima della ricchezza delle famiglie italiane è effettuata da indagini statistiche (campionarie) sulla consistenza del patrimonio familiare (Indagine Banca d’Italia sulla ricchezza netta). Queste statistiche offrono con elevata probabilità un quadro realistico della realtà italiana, ma non rappresentano i dati reali a conoscenza del fisco italiano.

Il problema riguarda sopratutto la ricchezza immobiliare che rappresenta la gran parte della ricchezza delle famiglie. Il valore della ricchezza immobiliare ricavabile oggi dal catasto è molto lontano dal valore attribuito a questa ricchezza dall’Indagine Banca d’Italia.

Un catasto aggiornato ai valori di mercato rientra tra gli obiettivi della delega fiscale. La realizzabilità non è comunque questione di breve periodo. Pertanto, se l’imposta in discussione deve essere applicabile nel breve periodo (1-2 anni) è inevitabile fare affidamento sull’attuale catasto. Diversa è la questione nel caso si immagini un catasto adeguato ai valori di mercato degli immobili. Non possiamo ovviamente aspettare la conclusione dell’iter attualmente in vigore per la revisione del catasto per fare la nostra proposta, ma nel percorso parlamentare questo potrà essere un punto da tenere in considerazione.

Le aliquote

La proposta Cisl di introdurre un’imposta ordinaria e progressiva sulla grande ricchezza netta prevede l’introduzione di un’imposta progressiva sulla ricchezza netta familiare, escludendo dal computo di questa la prima casa e i titoli di Stato.

La proposta di introduzione dell’imposta sulla grande ricchezza netta costituisce l’oggetto di un principio di delega contenuto nel progetto di legge di iniziativa popolare presentato dalla Cisl. Nella proposta di legge non vengono individuati riferimenti di aliquota, lasciando al Governo il compito di definire l’articolazione dell’imposta, prevedendo a tal fine:

- l’esenzione totale degli imponibili fino ad un ammontare tendenzialmente comparabile con una ricchezza media familiare pari a 500.000 euro, con l’esclusione da tale computo della prima casa di abitazione e delle obbligazioni emesse dallo Stato italiano ed equiparati e dagli Stati convenzionati che consentono scambi di informazioni (White list), inclusi nella lista di cui al decreto emanato ai sensi dell’articolo 168-bis, comma 1, del testo unico n. 917 del 1986;

- che l’imposta colpisca l’ammontare complessivo dei valori mobiliari ed immobiliari con aliquote crescenti su diversi scaglioni di valore;

- che l’intero gettito dell’imposta venga unicamente destinato al finanziamento dei maggiori oneri sostenuti per l’estensione del bonus;

Tuttavia, al fine di prevedere una possibile articolazione dell’imposta e il presumibile gettito ottenibile abbiamo simulato un sistema di imposizione articolato per scaglioni, con esenzione totale per imponibili fino a 500 mila €; aliquota dell’1 per mille per la parte eccedente i 500 mila € e comunque entro gli 800 mila €; un’aliquota del 2 per mille per la parte eccedente gli 800 mila € ma comunque entro il milione di €; un’aliquota del 7 per mille per la parte di imponibile eccedente il milione di €.

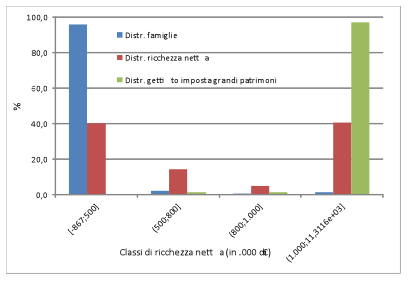

È innanzitutto importante individuare la platea delle famiglie interessante da questa ipotesi di intervento: solo il 4,1% delle famiglie italiane ha una ricchezza netta, escludendo prima casa e titoli di Stato, superiore alla soglia di esenzione di 500 mila € . L’aliquota più elevata, applicata alla ricchezza netta eccedente il milione di €, interessa appena l’1,5% delle famiglie italiane, le quali possiedono ben il 40,5% della base imponibile complessiva. L’entità della ricchezza netta media dell’ultima classe è 63 volte maggiore di quella della prima (2,3 mln di € contro 37.284 €). Il 97% del gettito dell’imposta sarebbe pagato dalle famiglie con ricchezza netta maggiore di un milione di € (fig. 1).

Fig. 1: distribuzione delle famiglie, della ricchezza netta e dell’imposta sulla grande ricchezza netta, per classi

Nuovo assegno familiare

L’attuale Anf (assegno per il nucleo familiare) copre solo le famiglie in cui il reddito è prevalentemente quello da lavoro dipendente e da pensione, mentre le detrazioni per coniuge e per i figli dipendono dal reddito individuale e non da quello familiare ed escludono di fatto gli incapienti.

Si vuole introdurre una misura universalistica che, sostituendo Anf e detrazioni per carichi familiari, tuteli tutte le famiglie in base al reddito, al patrimonio e alla loro composizione attraverso la corresponsione di un assegno commisurato al reddito Isee.

Per finanziare la nuova prestazione vi sono in primo luogo le risorse derivanti dalla soppressione delle detrazioni per carichi di famiglia.

Si dà mandato al Governo di valutare la possibilità dell’introduzione di una contribuzione generalizzata a tutti i contribuenti pari all’attuale aliquota Cuaf (0,68%). La possibile necessità di questa contribuzione al fine del finanziamento di questa nuova prestazione deriva dal fatto che l’abolizione dell’Anf comporterebbe di per sé il venir meno della ragione della contribuzione a carico delle imprese con una perdita di gettito di circa 6 miliardi di euro. L’estensione della contribuzione consentirebbe di mantenere questo gettito e di avere risorse aggiuntive.

Contrasto di interessi

Sul contrasto di interessi vengono sollevate molte obiezioni. Tralasciando quelle di ordine “etico” e concentrandoci su quelle di ordine pratico, le più rilevanti muovono su tre argomentazioni:

- per essere efficace il contrasto di interessi dovrebbe accordare agli acquirenti una deduzione o una detrazione di ammontare maggiore dell’Iva e tale da annullare qualunque beneficio che il compratore potrebbe trarre da uno sconto del venditore (quindi una detrazione di ammontare sostanziale al limite pari alle imposte incassate dallo Stato). Quindi, in presenza di una detrazione di ammontare molto elevato il beneficio fiscale per lo Stato si annullerebbe;

- accordare il contrasto di interessi su una larga tipologia di beni o servizi riduce le entrate complessive per l’Erario;

- un sistema di deduzioni o detrazioni molto estese si presterebbe al rischio di falsificazioni fiscali ed abusi, con un aggravio in termini di controllo da parte dell’amministrazione tributaria.

Per la Cisl le obiezioni suddette possono essere efficacemente contrastate attraverso un’architettura fiscale che:

- –introduca il contrasto di interessi “selettivamente” sulle sole spese più sensibili dal punto di vista sociale e familiare (spese medico – sanitarie, spese per asili nido, spese per l’assistenza domiciliare e lavoro di cura);

- –riconosca all’acquirente sulle spese effettuate una percentuale crescente di detrazione al crescere delle spese da detrarre, eliminando qualsiasi franchigia (come quella oggi esistente sulle spese mediche), con una sorta di conto incrementale sul quale solo alla fine dell’anno il compratore sarebbe in grado di conoscere l’entità dello sconto accordata dallo Stato. In questo modo aumenterebbe l’incentivo a chiedere sempre l’emissione della fattura o della ricevuta fiscale;

- –conceda detrazioni temporanee e sperimentali sulle altre tipologie di spesa che riguardano beni e servizi rientranti nei settori merceologici e professionali a più elevato rischio di evasione (servizi professionali e distribuzione di servizi al dettaglio), individuando “a turno” per un certo periodo di tempo (es.: per un biennio) in modo da far emergere il reale giro d’affari delle diverse categorie coinvolte al fine di adeguare conseguentemente i parametri degli studi di settore e spostare successivamente la sperimentazione e il contrasto di interessi su altri beni e servizi.

Il fine dell’operazione sarebbe finalizzato non tanto ad alleviare i bassi redditi dagli oneri connessi ad alcune tipologie di consumo sociale ma a far emergere base imponibile nei diversi settori coinvolti “periodicamente”, sperimentando dunque un contrasto di interessi selettivo che prenderebbe in esame le spese connesse con alcune tipologie di servizi temporaneamente, con lo scopo di scoprire gli evasori per poi essere sospeso in un secondo tempo quando la base imponibile è ormai emersa.

Da questo punto di vista una più corretta distribuzione dei redditi, derivante dall’emersione suddetta, potrebbe essere utilizzata in futuro per aiutare a ridefinire i parametri degli studi di settore anche a favore dei settori più “virtuosi”. Tra l’altro, passando ad applicare il meccanismo ad altri settori, nel medio periodo si potrebbe ottenere una permanente emersione di capacità contributiva, con conseguente aumento del gettito.