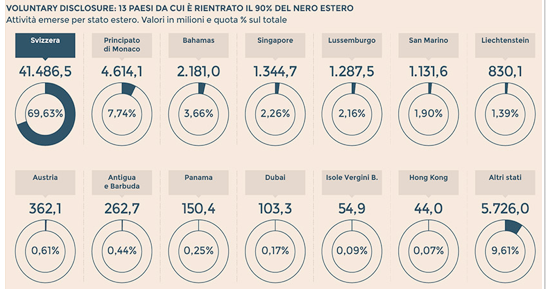

Nelle ore in cui è entrato in vigore e in funzione il primo step vero di trasparenza fiscale con la Svizzera (il trattato per lo scambio di dati a richiesta) c’è una lente interessante per leggere e comprendere i dati dell’emersione della voluntary disclosure dello scorso anno. Tutti i paesi della Top 13 – si vedano a lato il grafico e la scheda sottostante – hanno chiuso uno o più trattati di collaborazione con l’Italia, dalla Svizzera a Monaco, da San Marino al Liechtenstein, passando per l’Austria per arrivare fino ai lontani lidi di Hong Kong, Singapore, Dubai e British Virgin Island.

Fuggire dal fisco è diventato sempre più difficile e senza dubbio più rischioso, perchè si è costretti a uscire dal vecchio circolo dei sicuri paradisi dietro casa per affrontare il “rischio paese” di stati meno sicuri sotto molti punti di vista. Lo scenario internazionale in rapida evoluzione, con i canali del “nero” sempre più stretti, non ha però scoraggiato i più “motivati” alla fuga, per ragioni fiscali, ma spesso non solo fiscali.

Quali sono i nuovi paradisi del nero? Nonostante Dubai sia presente nella classifica top della voluntary disclosure del 2015, e anche se presto gli Emirati entreranno nella rete dello scambio automatico, la penisola arabica resta tra le più gradite mete offshore. Tramite dell’operazione di trasloco, secondo fonti investigative, sono spesso gli stessi professionisti che avevano costituito gli asset del cliente negli (ex) paradisi europei; a differenza del passato, però, oggi vengono utilizzate banche locali e, pare, con qualche non infrequente sorpresa di “volatilizzazione” improvvisa del capitale. Altra via di fuga è l’Europa centrale, in particolare Bulgaria e Romania e in generale i paesi balcanici, anche qui senza lesinare le cattive sorprese: talvolta per prelevare oppure per effettuare semplici bonifici vengono richieste fees sino al 20-30% del valore dell’operazione.

La tecnica più usata dai forzati della fuga resta però il trasferimento del domicilio, o effettivo – si pensi alla Svizzera e a Monte Carlo – ma più spesso acquistando permessi in paesi in cui è sufficiente pagarli, come nelle isole caraibiche, per esempio, da St.Lucia e Nevis & Kitts. Con alcuni aggiornamenti anche in questo settore del “no tax tour”: a Panama, per esempio, è sempre più difficile ottenere permessi di dimora fittizi, mentre a Singapore i permessi di residenza sono semplicemente diventati molto più cari di un tempo.

Per tornare alla rete internazionale della trasparenza, è opportuno riflettere su estensione, ambito e reali potenzialità dello scambio di informazioni. A cominciare dagli accordi bilaterali sottoscritti dall’Italia nella modalità Dtc (Double tax agreement), passando poi dalle convenzioni contro le doppie imposizioni (i Tiea, Tax information Exchange agreement) fino ai trattati sullo scambio di informazioni. Questi strumenti prevedono lo scambio di informazioni su richiesta relativa a singoli contribuenti, ma anche a gruppi individuati. Generalmente tali accordi recepiscono l’articolo 26 del modello Ocse, che prevede l’abolizione dell’opposizione del segreto bancario societario e fiduciario. In alcuni casi sono affiancati ad accordi amministrativi sullo scambio di informazioni e ad accordi amministrativi per l’effettuazione di verifiche fiscali simultanee.

Questi trattati vanno confrontati poi con gli accordi multilaterali stipulati a livello dell’Unione Europea che, attraverso la direttiva 2014/107/Ue, ha previsto per tutti gli Stati membri lo scambio automatico di informazioni e la possibilità di fare verifiche all’estero. Infine a livello internazionale esistono gli accordi multilaterali predisposti dall’Ocse sullo scambio di informazioni automatico, in cui si è previsto un sistema comune di modalità di classificazione dei dati c.d. Crs (Common Reporting Standard) a cui gli Stati possono aderire con decorrenza dal 2017, riportando i dati del 2016, ovvero dal 2018 riportando i dati del 2017. Gli Stati che non dovessero aderire nè applicare gli standard Ocse verranno inseriti nelle black list mondiali degli Stati che non garantiscono un adeguato scambio di informazioni, con conseguenze molto gravi: nessun operatore bancario, finanziario assicurativo o fiduciario potrà più lavorare con soggetti iscritti in queste liste e, se dovesse farlo, dovrebbe segnalarlo tempestivamente alle autorità del suo Paese che poterebbero, quindi, scambiare l’informazione con il Paese di residenza del contribuente.

(*) da: Il sole 24 ore del 30.07.16