Il rapporto di Oxfam “Un’Economia per l’1%” fotografa un’iniqua distribuzione dell’incremento di ricchezza globale netta1 nel periodo 2000-2015. Dall’inizio del nuovo millennio, a livello globale, il 50% più povero della popolazione mondiale ha ricevuto appena l’1% dell’incremento di ricchezza, mentre oltre la metà del surplus è andata all’1% più ricco. La scomposizione dei dati globali, esaminati e rielaborati da Oxfam sulla base delle evidenze presentate nei Global Wealth Databook del 2014 e del 20152 di Credit Suisse e con la stessa metodologia econometrica, permette di avere anche per l’Italia un quadro esauriente sulla dimensione attuale e sui trend della ricchezza nazionale netta nel periodo di riferimento.

Fonte: Global Wealth Databook 2014 e 2015 di Credit Suisse, rielaborazione Oxfam

Nel 2015 la distribuzione della ricchezza nazionale netta vede il 20% più ricco degli italiani detenere il 7,7% della ricchezza nazionale, il successivo 20% (quarto quintile) controllare il 18,3% della ricchezza, lasciando al 60% più povero3 dei nostri concittadini il 14% di ricchezza nazionale. Il top-10% della popolazione italiana possiede oggi quasi 8 volte la ricchezza della metà più povera della popolazione. Confrontando il top 1% della popolazione italiana con i due decili più poveri, il risultato è ancora più sconfortante. La ricchezza dell’1% più ricco degli italiani (in possesso del 23,4% di ricchezza nazionale netta) è pari a 39 volte la ricchezza del 20% più povero dei nostri connazionali.

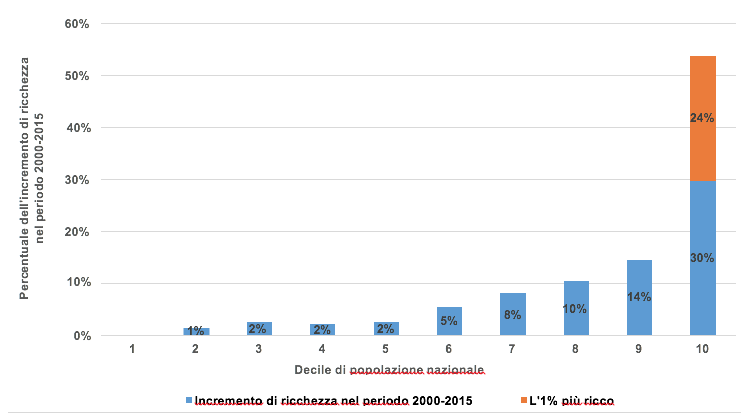

Il rapporto analizza anche l’iniqua distribuzione a livello globale del surplus di ricchezza nel periodo 2000-2015 fra i decili della popolazione mondiale. Esaminando questo stesso dato sul fronte italiano, si nota che tra il 2000 e il 2015 si è registrato un incremento di ricchezza delle famiglie italiane pari, in valori nominali, a 4.528 miliardi di dollari4. A beneficiarne sono stati soprattutto i più ricchi con oltre la metà dell’incremento (53,7%) andata al top 10%, una cifra pari a quasi sette volte la quota ricevuta dalla metà più povera della popolazione. L’incremento di ricchezza per il top-1% (1.093 miliardi di dollari, in valori nominali; di poco superiore al 24% dell’incremento totale) nel periodo di riferimento è risultato essere oltre 20 volte superiore alla quota, pari all’1,2%, ricevuta dal 20% più povero degli italiani.

Distribuzione dell’incremento di ricchezza netta nel periodo 2000-2015 fra i decili della popolazione italiana

Fonte: Global Wealth Databook 2014 e 2015 di Credit Suisse, rielaborazione Oxfam

LA DISUGUAGLIANZA IN ITALIA: REDDITO DISPONIBILE PRO-CAPITE NAZIONALE

Rielaborando i dati dalle indagini sui livello di reddito e dei consumi del World Panel Income Distribution Database5 di Lakner e Milanovic, Oxfam ha ricostruito e analizzato la distribuzione del surplus di reddito pro capite registrato nel periodo 1988-20116 su scala globale. Quasi il 46% dell’incremento del reddito disponibile pro-capite globale è stato appannaggio del 10% più ricco della popolazione mondiale a fronte di appena il 10% ricevuto dalla metà più povera della popolazione del pianeta. I dati italiani rivelano per il periodo in esame un incremento complessivo del reddito nazionale pari a 220 miliardi di dollari (a parità del valore di acquisto nell’anno di riferimento 2005). Come per la ricchezza, anche per il reddito disponibile pro-capite nazionale quasi la metà dell’incremento (45%) è fluito verso il top-20% della popolazione, il 29% al top-10%. In particolare, il 10% più ricco della popolazione ha accumulato un incremento di reddito superiore a quello della metà più povera degli italiani. La sperequazione desta ancor più allarme se ci si sofferma sulla quota di incremento del reddito ricevuta nell’arco degli oltre vent’anni in esame dal 10% più povero dei nostri connazionali: un risicato 1% corrispondente ad appena 4 dollari pro-capite all’anno.

Distribuzione dell’incremento di reddito disponibile pro-capite nel periodo 1988-2011 fra i decili della popolazione italiana

Fonte: World Panel Income Distribution Database di Lakner e Milanovic, rielaborazione Oxfam

Il rapporto di Oxfam mette in luce come a partire dal 1999 e ancora fino a due anni fa (il dato per il 2013 è l’ultimo disponibile) la crescita dei redditi da lavoro salariato (su scala globale e in termini reali) fosse in netto ritardo sull’aumento della produttività del lavoro. Un dato che evidenzia come la crescita della produttività e un aumento di output globale non si traducono in un incremento proporzionale delle retribuzioni dei lavoratori, facendo venire meno il legame fra produttività e prosperità. Gli ultimi dati Eurostat esaminati dagli autori del rapporto confermano inoltre che i livelli retributivi non solo non ricompensano adeguatamente gli sforzi dei lavoratori ma risultano sempre più spesso insufficienti a supplire alle necessità dei singoli e delle famiglie. Non ne è esente il continente europeo, pur essendo tra le regioni con i redditi più alti al mondo. L’Italia, in particolare, con un tasso di occupati a rischio di povertà pari nel 2013 a 10,7% dell’intera forza lavoro nazionale in età compresa fra i 15 e i 64 anni, si è collocata in 24esima posizione7 nell’Unione Europea a 28.

RICCHEZZA NASCOSTA E PROFITTI ELUSI: COME L’ITALIA PUO’ CONTRIBUIRE ALLA LOTTA AI PARADISI FISCALI CHE AGGRAVANO LA DISUGUAGLIANZA

È innegabile che i principali beneficiari dell’economia globale siano le persone più ricche: il nostro sistema economico è infatti fortemente sbilanciato a loro favore e lo sarà sempre più. Invece di diffondersi gradualmente verso il basso, reddito e ricchezza sono risucchiati verso il vertice della piramide ad una velocità allarmante. Una complessa rete globale di paradisi fiscali8 e un’industria di gestione patrimoniale in ascesa permettono a queste risorse di rimanere intrappolate in alto, fuori della portata della gente comune e senza ricaduta alcuna per le casse pubbliche degli Stati. Secondo una recente stima9, 7.600 miliardi di dollari di ricchezza individuale (pari a più dei PIL di Regno Unito e Germania messi insieme e ai tre quarti della ricchezza netta delle famiglie italiane nel 2015) sono attualmente custoditi off-shore. I paradisi fiscali rappresentano inoltre un importante pilastro per le pratiche di pianificazione fiscale aggressiva perpetrata dai grandi gruppi multinazionali con il trasferimento (attraverso ad esempio l’abuso del transfer pricing10) dei profitti da giurisdizioni a medio-alta tassazione verso quelle a fiscalità agevolata, spesso con la tacita complicità dei Governi che garantiscono trattamenti fiscali di favore ai big corporate player solo poche volte precettate da strutture sovranazionali come verificatosi nei recenti casi FIAT e Starbucks. Le due compagnie si sono viste garantire rispettivamente dalle autorità finanziarie del Lussemburgo e dei Paesi Bassi trattamenti fiscali agevolati riconosciuti come aiuti di Stato illegali dalla Commissione Europea ad ottobre del 201511.

Il Fondo Monetario Internazionale stima che tra il 2000 e 2014 gli investimenti nei paradisi fiscali da parte delle imprese multinazionali sono quadruplicati12. Un campanello di allarme su possibili pratiche di trasferimento degli utili ed erosione di basi imponibili in altri Paesi. Il costo dell’elusione fiscale è massiccio. A risentirne maggiormente sono i Paesi in via in sviluppo. L’UNCTAD – la Conferenza delle Nazioni Unite sul Commercio e lo Sviluppo – stima13 in circa 100 miliardi di dollari su base annua le entrate erariali mancanti per i Paesi più poveri. Ma l’abuso fiscale delle grandi corporation riguarda anche i Paesi industrializzati. Secondo un recente studio14 dell’ICTD (International Centre for Tax and Development) solo nel 2012 le maggiori multinazionali statunitensi avrebbero trasferito verso giurisdizioni a bassa tassazione, tra cui le Bermuda, Singapore, Lussemburgo, Paesi Bassi, Irlanda e Svizzera, utili per 500-700 miliardi di dollari, un quarto dei loro profitti annuali complessivi, facendo registrare perdite fiscali in molti Paesi in cui operano tramite proprie controllate. In particolare, per l’Italia la perdita erariale stimata per il 2012 ammonterebbe a 4.2 miliardi di dollari (soltanto da parte di sussidiarie italiane di multinazionali statunitensi).

E’ inoltre di poche settimane fa la notizia15 che la sussidiaria italiana del gigante statunitense Apple – accusata di aver eluso (via il trasferimento di utili italiani in Irlanda) l’IRES (imposta sui redditi delle società) per una cifra pari a 880 milioni di euro nel periodo 2008-2013 – ha siglato un accordo con le autorità finanziarie italiane, staccando un assegno di 318 milioni di euro.

I meritevoli sforzi di contrasto all’elusione fiscale delle grandi corporation da parte delle autorità giudiziarie e tributarie in Italia e negli altri Paesi del Mondo non sono purtroppo sufficienti da soli a porre argine a un fenomeno che ha assunto una dimensione di sistema e che necessita una risposta politica altrettanto sistemica.

Oxfam ritiene urgente e irrevocabile un processo di riforma della fiscalità internazionale coordinato da un comitato intergovernativo in cui tutti i Paesi abbiano pari diritto di rappresentanza. Una seconda generazione di riforme del fisco globale16 che porti all’introduzione di efficaci misure di giustizia fiscale, antidoto fondamentale per ridurre i crescenti livelli di disuguaglianza.

Oxfam Italia invita i decisori politici italiani, in particolare il Governo, a:

• abbandonare su scala nazionale l’utilizzo di incentivi e pratiche fiscali dannose per non contribuire all’agguerrita concorrenza fiscale fra i Paesi;

• sostenere in sede europea (avallando il dispositivo della Shareholder Rights Directive, attualmente in fase di trilogo) l’estensione dell’obbligo di rendicontazione pubblica Paese per Paese (già in vigore per il settore bancario ed estrattivo-forestale) per tutte le multinazionali al fine di conoscere quanto versano in imposte nei diversi Paesi in cui operano tramite proprie sussidiarie;

• creare registri pubblici nazionali (come stabilito nella direttiva comunitaria anti-riciclaggio, in via di trasposizione in Italia), accessibili a tutti, dei beneficiari effettivi di compagnie ed entità giuridiche per impedire i trasferimenti in forma anonima dei proventi dell’evasione ed elusione fiscale;

• sostenere l’introduzione a livello europeo di un modello vincolante di tassazione unitaria delle multinazionali (con i profitti europei distribuiti equamente fra i diversi Paesi interessati) per far pagare le tasse alle multinazionali operanti nell’UE laddove conducono realmente la loro attività economica;

• sostenere in ambito internazionale la creazione di un comitato intergovernativo a partecipazione paritetica di tutti i Paesi che abbia il mandato di facilitare la cooperazione fiscale fra i Paesi e di riscrivere le regole della fiscalità internazionale elaborando misure stringenti anti-elusione delle multinazionali.

NOTE

1 Per ricchezza globale netta si intende la somma degli asset finanziari e non finanziari, meno le passività

2 https://www.credit-suisse.com/ch/it/about-us/research/research-institute/publications.html

3 Nelle sue rielaborazioni Oxfam ha tenuto conto della ricchezza negativa del primo decile della popolazione (invariata, su scala globale e nazionale, nell’intervallo temporale di riferimento), effettuando test di robustezza per ricavare la distribuzione della ricchezza netta, escludendo le passività del 10% più povero della popolazione dall’ammontare della ricchezza netta globale (ristretta dello 0.3%) e nazionale (ristretta dello 0.1%) e trovando differenze non significative con la distribuzione della ricchezza netta comprensiva delle passività del primo decile.

4 Si è passati infatti dai 5.497 miliardi di dollari del 2000 ai 10.025 miliardi di dollari del 2015

5 Creato per Lakner, C., e Milanovic, B. (2013). Global income distribution: From the fall of the Berlin Wall to the Great Recession. World Bank Policy Research Working Paper (6719) https://openknowledge.worldbank.org/handle/10986/16935.

I dati per il 2011 sono stati condivisi con Oxfam attraverso la corrispondenza personale con B. Milanovic a settembre 2015. Ulteriori informazioni sulla metodologia adottata da Lakner e Milanovic sono disponibili al link https://www.gc.cuny.edu/Page- Elements/Academics-Research-Centers-Initiatives/Centers-and-Institutes/Luxembourg-Income-Study-Center/Branko-Milanovic,-Senior- Scholar/Datasets

6 La scelta di arrestare il periodo di riferimento al 2011 è legata alla disponibilità di dati su scala globale.

7 Si confronti la scheda Italia: un Paese per Tutti? a cura di Oxfam Italia, pubblicata in occasione del lancio del rapporto Oxfam Un’Europa per Tutti, Non per Pochi (settembre 2015) http://www.oxfamitalia.org/wp-content/uploads/2015/09/MODIFICATO_Scheda- Italia_dati-disuguaglianza_finale.pdf

8 Oxfam identifica i paradisi fiscali con le giurisdizioni che i) garantiscono vantaggi fiscali per soggetti fisici o entità giuridiche non residenti anche in assenza di una significativa attività economica ovvero ii) predispongono aliquote effettive basse o nulle su talune tipologie di reddito ovvero iii) non partecipano al regime di scambio automatico di informazioni fiscali con le autorità finanziarie di altre giurisdizioni o iv) hanno adottato leggi o normative che garantiscono assoluta segretezza sulla struttura delle società o i beneficiari effettivi di entità giuridiche

9 G. Zucman, Taxing Across Borders: Tracking Personal Wealth and Corporate Profits, Journal of Economic Perspectives, 2014, http://gabriel-zucman.eu/files/Zucman2014JEP.pdf

10 Con il termine transfer pricing si denota la determinazione dei prezzi per le transazioni commerciali in beni e servizi (tangibili e intangibili) fra le società di un gruppo multinazionale residenti in giurisdizioni diverse.

11 Si confronti il dossier di Oxfam Italia Giustizia Fiscale: Tallone d’Achille dell’Europa, pubblicato il 4 novembre 2015 in occasione del primo anniversario di LuxLeaks e consultabile al link: http://www.oxfamitalia.org/wp-content/uploads/2016/01/Oxfam-Italia_media-

brief_LuxLeaks-anniversary_04-11-15_branded-final-version.pdf

12 I dati sono stati estrapolati dal database Coordinated Portfolio Investment Survey (CPIS) del Fondo Monetario Internazionale. http://data.imf.org/?sk=B981B4E3-4E58-467E-9B90-9DE0C3367363. Gli investimenti diretti esteri analizzati fanno riferimento alle

seguenti giurisdizioni: Bermuda, Isole Cayman, Isole Vergini Britanniche, Lussemburgo, Svizzera, Irlanda, Paesi Bassi, Singapore, Jersey e Panama.

13 Si confronti il World Investment Report 2015 di UNCTAD – http://unctad.org/en/PublicationsLibrary/wir2015_en.pdf

14 Disponibile al link http://www.ictd.ac/index.php/ju-download/2-working-papers/91-measuring-misalignment-the-location-of-us- multinationals-economic-activity-versus-the-location-of-their-profits

15 Si consulti l’articolo di E. Randacio pubblicato su Repubblica.it il 30.12.2015 www.repubblica.it/economia/2015/12/30/news/e_apple_il_primo_big_che_si_piega_accordo_col_fisco_italiano_paghera_318_milioni-

130346963/?ref=HREC1-4

16 Sulla necessità secondo Oxfam di andare oltre al Piano d’azione BEPS predisposto dall’OCSE si confronti:

(*) dal Rapporto Oxfam, Un’Economia per l’1%.