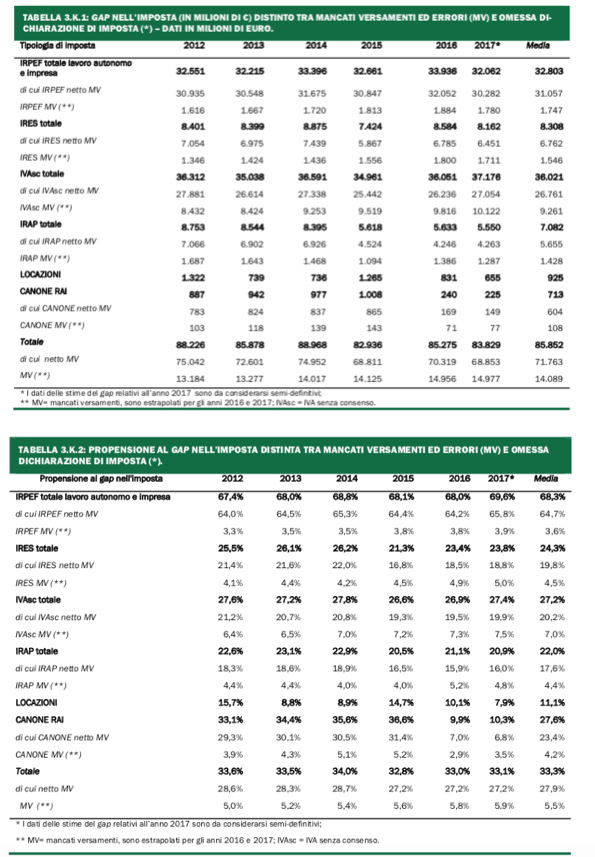

La Tabella 3.K.1 riassume i risultati delle stime del gap dell’IRPEF da lavoro autonomo e da impresa, IRES, IVA, IRAP, da locazioni e canone RAI. Nella media del periodo 2012-2017 il gap complessivo relativo all’IRPEF da lavoro autonomo, IRES, IVA, IRAP, locazioni e canone RAI ammonta a circa 85,9 miliardi di euro: di questi, 14,1 miliardi sono ascrivibili alla componente dovuta ad omessi versamenti ed errori nel compilare le dichiarazioni, mentre il gap derivante da omessa dichiarazione ammonta a circa 71,8 miliardi.

La scomposizione per tipologia di tributo mostra il gap maggiore con riferimento all’IVA, per un valore pari a 36 miliardi di euro. Tale risultato è dovuto principalmente a due fattori: i) l’IVA è l’imposta con la più ampia base imponibile tra quelle considerate; ii) la specificità del tributo fa sì che l’evasione possa assumere un’entità maggiore delle altre alla luce della possibilità di accedere al regime dei rimborsi o delle compensazioni. Per l’IVA, inoltre, si registra la maggiore incidenza della componente dovuta agli omessi versamenti e agli errori nella compilazione delle dichiarazione, che, nella media del periodo, si attestano a circa 9,3 miliardi di euro l’anno. La seconda voce per importanza è il gap dell’IRPEF da lavoro autonomo e da impresa, che risulta pari a 32,8 miliardi di euro, seguita dall’IRES con 8,3 miliardi di euro.

Se si focalizza l’attenzione sugli anni più recenti, si osserva una contrazione del gap che passa dagli 85,3 miliardi di euro del 2016 agli 83,8 miliardi del 2017, con una diminuzione di circa 1,4 miliardi di euro.

Al fine di raccordare le dinamiche delle entrate sottratte al bilancio pubblico con quelle del ciclo economico, il tax gap è rapportato all’imposta potenziale (la propensione al gap illustrata nella Tabella 3.K.2). La media della propensione al gap, negli anni 2012-2017, è risultata pari al 33,3%, di cui il 27,9% derivante da omessa dichiarazione e il 5,5% dovuto ai mancati versamenti ed errori.

Nel 2013 la propensione diminuisce leggermente, passando dal 33,6% al 33,5%, soprattutto per effetto del gap delle locazioni, la cui propensione passa dal 15,7%, del 2012 all’8,8% del 2013. Tale brusca riduzione è stata indotta dal pacchetto di norme denominate come “cedolare secca”, la quale, introdotta nel 2011, ha iniziato a produrre i suoi effetti nel 2012.

Nel 2014, si osserva un aumento della propensione di 0,5 punti percentuali, spiegato in larga parte dall’incremento della propensione al gap IVA, che passa dal 27,2% del 2013 al 27,8% del 2014.

Viceversa, il 2015 si caratterizza per una sensibile riduzione della propensione complessiva al gap di 1,3 punti percentuali circa (dal 34% del 2014 al 32,8% del 2015). Il contributo maggiore a tale flessione proviene dall’IRES (-5 punti percentuali circa) e dall’IRAP (-2,4 punti percentuali). Anche l’IVA si riduce di 1,2 punti percentuali, passando dal 27,8% al 26,6%. Le entrate dell’IVA hanno beneficiato, in particolare, dell’introduzione della nuova norma sullo split payment per i fornitori della Pubblica amministrazione.

Nel 2016 si registra un lieve incremento della propensione al gap di 0,3 punti percentuali circa. La maggiore riduzione si osserva per le locazioni, la cui dinamica ritorna ad essere decrescente dopo l’incremento registrato nel 2015. Inoltre, occorre evidenziare la notevole riduzione della propensione al gap del canone RAI (-26,7 punti percentuali), più che compensato dall’incremento della propensione al gap dell’IRES (2,1 punti percentuali).

Nel 2017 si registra una sostanziale inviaranza della propensione al gap, che aumenta di 0,1 punti percentuali. La maggiore riduzione si osserva per le locazioni (-2,1 punti percentuali circa), mentre la propensione al gap dell’IRPEF mostra l’incremento maggiore, pari a 1,6 punti percentuali rispetto al 2016.

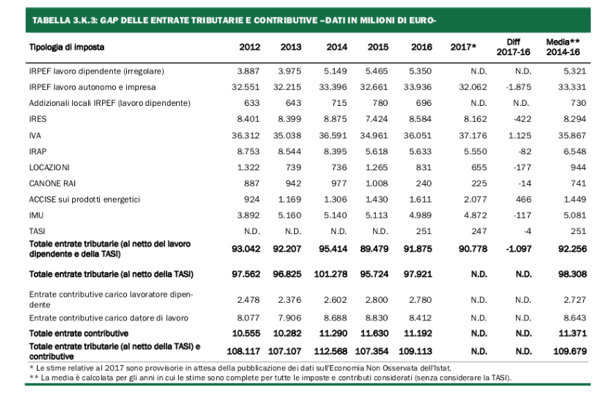

Nella Tabella 3.K.3 si riporta l’ammontare complessivo del gap annuale, considerando le entrate tributarie e contributive. In media, per il triennio 2014-2016, si osserva un gap complessivo pari a circa 109,7 miliardi di euro, di cui 98,3 miliardi di mancate entrate tributarie e 11,4 miliardi di mancate entrate contributive. Dal 2014 al 2017 si osserva una significativa diminuzione delle mancate entrate tributarie108 (-4,6 miliardi di euro), che passano da circa 95,4 miliardi nel 2014 a circa 90,8 miliardi nel 2017. Restringendo l’analisi al biennio 2016-2017, si osserva una riduzione del gap delle entrate tributarie (al netto del lavoro dipendente e della TASI) pari a 1,1 miliardi di euro, principalmente dovuto alla diminuzione del gap dell’IRPEF per il lavoro autonomo e impresa (1,9 miliardi di euro, pari a una diminuzione del 4,9 per cento) parzialmente compensato dall’incremento del gap dell’IVA di 1,1 miliardi di euro (per un incremento del 3,1 per cento)109.

In dettaglio, il tax gap dell’IRPEF da lavoro autonomo e da impresa, IRES, IVA e IRAP ammonta a 84 miliardi di euro nella media del periodo 2014-2016. A questa stima occorre aggiungere i circa 6,1 miliardi di euro dell’IRPEF per il lavoro dipendente irregolare, comprese le addizionali regionali e comunali, i circa 5,1 miliardi di euro dell’IMU per gli immobili diversi dall’abitazione principale, circa 944 milioni di euro per la cedolare secca e 741 milioni per il canone RAI.

108 Al netto dell’IRPEF e delle addizionali locali sul lavoro dipendente, per le quali non è ancora possibile quantificare il gap per il 2017, e della TASI, per la quale non è disponibile il dato per gli anni 2012-2015.

109 Date le caratteristiche delle metodologie utilizzate, piccole variazioni da un anno all’altro vanno interpretate con grande cautela, in quanto potrebbero essere dovute ad approssimazioni di carattere statistico.

Per quanto concerne le entrate contributive, secondo l’ipotesi massima di stima, nella media 2014-2016 risulta un ammontare evaso pari a circa 11,4 miliardi di euro all’anno, di cui 8,6 miliardi circa a carico dei datori di lavoro e 2,7 miliardi a carico dei lavoratori dipendenti.

*da MEF, relazione sull’economia non osservata e sull’evasione fiscal e contributive, 2019