Con la flat tax una parte significativa dello sgravio totale andrebbe al 10 per cento più ricco dei contribuenti, mentre sarebbero pochi i benefici per le famiglie con redditi medi. Rischio evasione per non superare la soglia oltre la quale si paga la sanità.

Classe media penalizzata

Abbiamo già commentato in un altro articolo la proposta di flat tax lanciata dall’Istituto Bruno Leoni. Qui discutiamo alcuni aspetti della riforma ipotizzata dall’Ibl che riguardano l’imposta sul reddito.

Base imponibile: verrebbe ampliata ad alcuni redditi soggetti a cedolare secca, come i canoni da locazione o i redditi catastali, comprese le abitazioni di residenza. L’Irpef non toccherebbe i redditi finanziari, che verrebbero comunque tutti (inclusi i titoli di stato?) tassati alla stessa aliquota del 25 per cento. L’ampliamento della base imponibile potrebbe rendere l’Irpef più semplice e comprensibile.

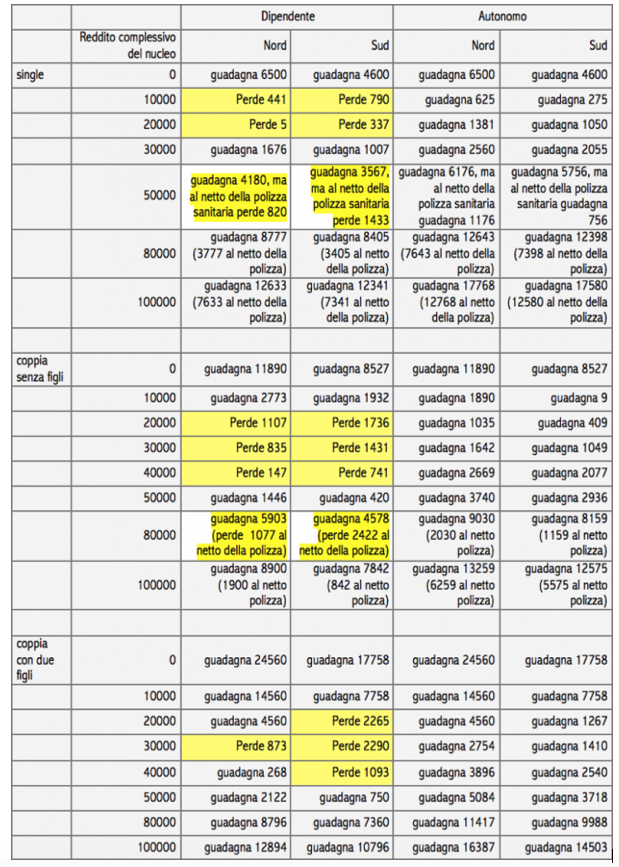

Aliquota media, progressività ed effetto redistributivo: l’Irpef rimane progressiva, perché l’aliquota media (Irpef/reddito complessivo) aumenta col reddito, ma la progressività si riduce, nel senso che la differenza tra le aliquote dei contribuenti con reddito medio e di quelli ricchi diminuisce. Ciò è evidenziato dalla tabella 1, costruita usando il simulatore che l’Ibl mette a disposizione per calcolare come cambia il prelievo con la riforma, tenendo conto di imposte dirette e indirette. Ad esempio, per un dipendente single del Nord, il risparmio è di 1.676 euro con reddito di 30mila euro, cioè del 5,6 per cento, mentre se il reddito è di 100mila euro il risparmio è di 12.633 euro, il 12,6 per cento. Anche in assoluto i guadagni sono in genere crescenti con il reddito.

La critica principale alla flat tax è che se l’aliquota è bassa i guadagni si concentrano sui poveri (se c’è un meccanismo di imposta negativa) e sui ricchi, mentre per la classe media poco cambia. La critica si applica anche alla proposta dell’Ibl. Una parte significativa dello sgravio totale andrà al 10 per cento più ricco dei contribuenti. Nessun dubbio che l’onere dell’Irpef sia molto pesante ma, soprattutto dopo anni molto difficili per le famiglie italiane, sarebbe ampiamente preferibile una riforma che concentrasse gli sgravi sulle classi medie o medio-basse. La tabella 1 mostra come in molti casi nuclei con redditi non particolarmente elevati guadagnino poco o perdano. Ad esempio, un dipendente single del Nord con 10mila euro di reddito perderebbe circa 400 euro, mentre con 30mila euro guadagnerebbe 1.676, per tornare poi a perdere se superasse i 35mila euro a causa dei costi sanitari. Una coppia di dipendenti del Nord con due figli e 40mila euro di reddito (equidistribuito tra i coniugi) guadagnerebbe solo 268 euro, mentre la stessa famiglia con reddito più che doppio, 80mila, ne guadagnerebbe quasi 9mila. I guadagni sono sempre inferiori per le famiglie che vivono al Sud, a causa del minor importo del minimo vitale. Sono quasi sempre molto più alti per gli autonomi, perché oggi hanno una detrazione molto più bassa rispetto ai dipendenti. Difficile non avere reazioni da parte dei contribuenti di fronte a tali variazioni.

Trappola della sanità

L’aliquota marginale effettiva dice di quanto aumenta l’Irpef se il reddito aumenta di 1 euro. Oggi ha andamento erratico a causa di detrazioni (e dell’assegno familiare) che calano col reddito. Con la riforma diventa 25 per cento per gran parte dei contribuenti, ma vi sono due casi importanti in cui è molto più alta. Il primo riguarda i poveri. La nuova Irpef “integra al minimo vitale i redditi inferiori al minimo vitale stesso”. Ad esempio, una famiglia di quattro persone residente al Nord riceverebbe all’anno, con reddito zero, 24.560 euro, cioè circa 2mila euro al mese, non poco. L’aliquota marginale effettiva per questa famiglia è del 100 per cento fino a 24.560 euro (si veda la Tab. 10 del testo della proposta): ogni euro guadagnato in più, finché si rimane sotto la soglia, implica la perdita di 1 euro di sussidio, con rischio di trappola della povertà. Il secondo caso riguarda gli “abbienti”: chi ha reddito superiore a 5 volte il minimo vitale dovrebbe pagare da sé la sanità, per una spesa che la proposta stima in 6-7mila euro all’anno per famiglie di media dimensione (escluso l’odontoiatra). Per un contribuente singolo la soglia sarebbe di circa 35mila euro di imponibile, per una coppia senza figli 55mila. Oltre si deve pagare la sanità, una sorta di aliquota marginale effettiva tendente a infinito. Per famiglie con figli la soglia cresce molto per l’aumento del minimo vitale, quindi il problema di questa aliquota marginale effettiva molto alta sembra riguardare prevalentemente le famiglie di piccola dimensione della classe media e le famiglie benestanti con figli. Si potrebbe cercare di rimanere sotto la soglia per non doversi pagare la sanità, con l’evasione o la riduzione dell’offerta di lavoro. Se per tener conto di questo rischio la soglia di reddito venisse aumentata, la sanità rimarrebbe senza risorse. La proposta accenna a uno schema simile anche per la spesa universitaria, che colpirebbe proprio le classi medie, i cui figli in genere vanno all’università.

L’unità impositiva: individuo o famiglia? Si prevede il passaggio dalla base imponibile individuale a quella familiare. Con aliquota unica, questa scelta perde molta della sua rilevanza, ma qualche effetto rimane: come appena visto, si potrebbe ridurre l’offerta di lavoro per non superare la soglia oltre la quale si deve pagare la sanità o l’università. È un meccanismo simile a quello delle fasce del ticket sanitario, che dipendono dal reddito familiare, ma qui si parla di migliaia o decine di migliaia di euro.

Tabella 1 – Guadagni e perdite (solo Irpef, Anf e Iva) rispetto alla situazione attuale

Fonte: www.25xtutti.it; per semplicità abbiamo assunto che la polizza sanitaria costi 5mila per una persona sola e 7mila per una coppia senza figli e si paghi oltre 5 volte il minimo vitale calcolato tenendo conto delle maggiorazioni per carichi familiari. Nel caso di coppie, il reddito è uguale per i due coniugi.

* da La voce 10-04-2018