Buoni contratti nazionali e aziendali sono stati stipulati negli ultimi mesi e altri, vedi il comparto metalmeccanico, sono in discussione, con conquiste e richieste salariali elevate. Risultati e richieste necessarie per il recupero del potere di acquisto delle retribuzioni a fronte dell’ondata inflazionistica dello scorso biennio e, in generale, per aumentare il basso livello retributivo medio del nostro paese.

Parte di questi successi ottenuti in sede contrattuale è tuttavia annullata in termini di retribuzione netta dal nostro sistema fiscale che drena una parte significativa degli aumenti contrattuali.

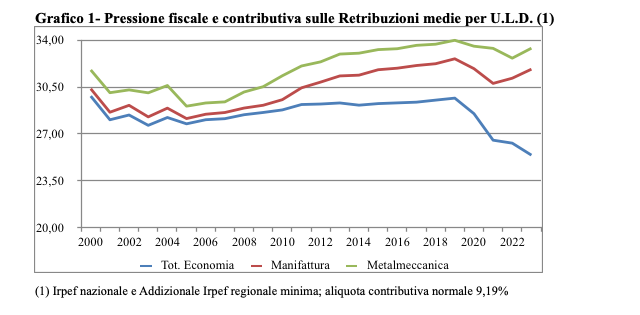

La pressione tributaria, nelle sue componenti fiscale e contributiva, è aumentata in modo continuo in tutti gli anni 2000 come mostra il grafico 1.

Grafico 1- Pressione fiscale e contributiva sulle Retribuzioni medie per U.L.D. (1)

(1) Irpef nazionale e Addizionale Irpef regionale minima; aliquota contributiva normale 9,19%

L’aumento è da attribuire tutto alla componente fiscale dato che il livello della contribuzione considerata nel grafico (9,19%) è rimasta inalterata fino al taglio del cuneo contributivo.

Dal 2019 si fanno sentire gli effetti positivi del bonus Gualtieri, della riforma Draghi e del taglio contributivo (Draghi, Meloni).

Nei settori con retribuzioni medie più elevate (manifattura, metalmeccanico), nei quali il taglio del cuneo contributivo pesa di meno, la pressione tributaria, nella componente fiscale, riprende a salire dopo il 2021.

Come indicato in nota della tabella, la pressione fiscale è calcolata tenendo conto dell’Irpef nazionale e dell’Addizionale regionale Irpef minima, con un valore dello 0,9% fino al 2010 e dell’1,23% negli anni successivi. Nella realtà per molti lavoratori la pressione fiscale è sensibilmente più elevata poiché ai valori indicati nel grafico, vanno aggiunti l’effettivo valore dell’addizione della loro regione che può arrivare al 3,33% e l’addizionale Irpef comunale che può arrivare allo 0,8%. Negli ultimi anni le curve possono, quindi, assumere valori più elevati fino a tre punti.

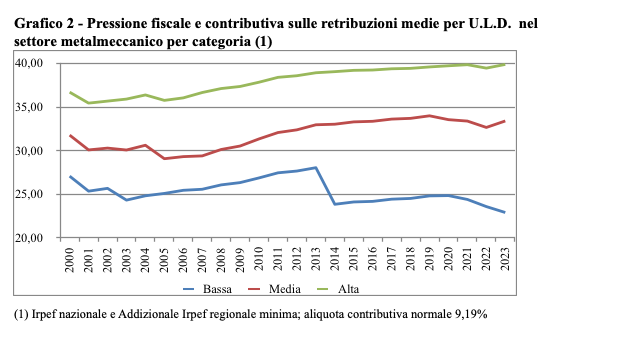

Un’indicazione più precisa su come ha agito negli ultimi venti anni il fisco e il taglio del cuneo contributivo su diversi livelli retributivi lo si vede nel grafico 2.

Grafico 2 – Pressione fiscale e contributiva sulle retribuzioni medie per U.L.D. nel settore metalmeccanico per categoria (1)

(1) Irpef nazionale e Addizionale Irpef regionale minima; aliquota contributiva normale 9,19%

In questo grafico è rappresentata la pressione tributaria nel settore metalmeccanico per la retribuzione media, per una alta (quadri e categorie superiori) e per quelle più basse. La pressione fiscale è aumentata per tutte le retribuzioni (i contributi non sono cambiati nel tempo) fino al bonus Renzi. Questo ha prodotto nel 2014 una caduta netta della pressione fiscale per le retribuzioni più basse. Per quella media l’aumento della pressione fiscale è continuato fino all’ampliamento apportato al bonus Renzi dal Conte 2 (aumento del bonus e innalzamento del limite di reddito per l’accesso), 2019. Le retribuzioni più alte hanno dovuto attendere la riforma Draghi, 2022.

Nel 2023 la pressione fiscale sulle retribuzioni medie e alte nel settore è tornata a salire e solo quelle dei livelli più bassi hanno potuto usufruire dei vantaggi derivanti dal taglio del cuneo contributivo con una diminuzione della complessiva pressione tributaria.

Ma come incide oggi, 2024, il sistema fiscale su di un aumento contrattuale?

Gli aumenti contrattuali, come quelli erogati dal datore di lavoro, gli aumenti retributivi derivanti da straordinari e altri incrementi sono tassati al margine, ossia, con l’aliquota massima se non è specificamente previsto altrimenti, come per il premio di risultato tassato con un’aliquota del 5%.

Per conoscere il valore netto di un aumento lordo, le cose da considerare, in base al livello retributivo, sono tre: l’aliquota contributiva che determina l’imponibile fiscale particolarmente importante oggi per la presenza di un taglio contributivo consistente fino a 35.000 euro; l’aliquota marginale “effettiva” e non quella nominale dello scaglione; le addizionali Irpef locali.

Il caso più semplice è quello del lavoratore con una retribuzione lorda superiore a 55.000 euro che con 9,19% di contribuzione ha un imponibile superiore a 50.000 euro e rientra quindi nel terzo scaglione Irpef. La sua aliquota marginale effettiva (AME) coincide con quella nominale, perché nello scaglione non vi sono detrazioni, ed è pari al 43%. Ora deve solo sapere a quanto ammontano le sue addizionali Irpef regionali e comunali. Nei grafici abbiamo considerato solo un’addizionale regionale di 1,23%, nella realtà possono coesistere un’addizionale regionale del 3,33% e una comunale dello 0,8%. Al nostro lavoratore si può quindi applicare, secondo il luogo di residenza, un’aliquota marginale Irpef complessiva che varia dal 44,23% al 47,13%. Fatto 100 l’aumento retributivo lordo, quello netto, tolto contributi e fisco, diventa nei due casi 50,64 e 48,61.

Per i lavoratori con retribuzioni tra i 15.000 e i 50.000 euro d’imponibile (circa 15.400 e 55.000 lordi) il calcolo delle prime due variabili è un po’ più complesso. Bisogna in primo luogo stabilire l’ammontare del taglio del cuneo contributivo. Sette punti fino a una retribuzione mensile di 1.923 euro (25.000 euro annui), 6 punti fino a una retribuzione mensile di 2.692 euro (36.000 euro annui). Va ricordato che in termini annui il taglio contributivo si riduce rispettivamente a 6,46 e a 5,54 punti perché nel 2024 non è esteso alla tredicesima.

Trovato l’imponibile bisogna calcolare l’aliquota marginale effettiva che per queste retribuzioni non corrisponde a quella nominale. Quest’ultima sarebbe pari al 23% per le retribuzioni fino a 28.000 euro e al 35% per quelle tra i 28.000 e i 50.000 euro. Per questi livelli di reddito la nostra Irpef prevede, tuttavia, anche delle detrazioni. Il carico fiscale deriva cioè non solo dall’imposta lorda ma è il risultato dell’imposta meno la detrazione che è decrescente al crescere del reddito. Tra i 15.000 e i 28.000 euro la detrazione scende progressivamente da 3.100 a 1.910 euro, poi da questo ammontare scende fino ad azzerarsi a 50.000 euro.

Questo produce un’AME superiore a quella nominale. Nel primo scaglione per i redditi da 15.000 a 28.000 euro l’AME è pari al 32,15% (23% quella nominale); nel secondo scaglione per i redditi tra 28.000 e 50.000 l’AME è pari al 43,68% (38% quella nominale), paradossalmente superiore a quella dell’ultimo scaglione.

Nel primo scaglione fino a 15.000 euro di imponibile aliquota nominale ed effettiva sono uguali perché detrazione e bonus sono fissi a un valore complessivo di 3.155 euro.

Il risultato in termini di effetto su di un aumento contrattuale pari a 100 per diversi livelli retributivi lo vediamo riassunto nella tavola 1.

Tavola 1 – Aumenti contrattuali lordi e netti per diversi livelli retributivi (1)

| Retribuzione Lorda | Aumento lordo | Imponibile | Aliquote nominali | Aliquote marginali effettive | Aumento netto con addizionale 1,23 | Aumento netto con addizionale 4,13 |

| 13.000 | 100 | 97,81 | 23,00 | 23,00 | 74,11 | 71,27 |

| 23.000 | 100 | 97,81 | 23,00 | 32,15 | 65,16 | 62,32 |

| 30.000 | 100 | 96,81 | 35,00 | 43,68 | 53,33 | 50,52 |

| 45.000 | 100 | 90,81 | 35,00 | 43,68 | 50,03 | 47,39 |

| oltre 56.000 | 100 | 90,81 | 43,00 | 43,00 | 50,64 | 48,61 |

(1) Irpef 2024; aliquota contributiva normale 9,19%; taglio cuneo contributivo 2024

In concreto tutti i lavoratori con retribuzione che rientra nella seconda e terza aliquota, ossia dai 28.000 euro di imponibile (vale a dire tenendo conto del taglio del cuneo da circa 29.000 euro lorde), subiscono nel 2024 sugli aumenti retributivi un’aliquota Irpef nazionale del 43% (o 43,68%) cui si aggiungono le addizionali locali, con un pratico dimezzamento netto degli aumenti contrattuali. Nel terzo scaglione perché è l’aliquota nominale prevista, nel secondo a causa della detrazione decrescente, con l’effetto paradossale che un pari aumento lordo si traduce in un minore aumento netto a parità di contributi per una parte di lavoratori del secondo scaglione rispetto a quelli del terzo.

Per le retribuzioni che rientrano nel primo scaglione e che sono superiori ai 15.000 euro di imponibile si può fare il confronto con quelle sotto questa soglia. L’aumento netto è certamente più alto (quasi 2/3 del lordo) rispetto a quelle più alte, ma di circa 10 punti più basso di quello percepito dalle retribuzioni inferiori alla soglia di 15.000. La causa anche qui è dovuta alla decrescenza della detrazione tra i 15.000 e i 28.000 euro che comporta un’aliquota effettiva del 32,15%.

Va inoltre ricordato che il taglio del cuneo contributivo attenua solo in parte l’effetto dell’aliquota marginale perché i minori contributi hanno come effetto quello di aumentare l’imponibile e quindi di far crescere il carico fiscale attenuando l’effetto positivo del taglio del cuneo contributivo.

In sintesi possiamo dire che gli aumenti contrattuali nei settori in cui sono presenti molte qualifiche con retribuzioni superiori ai 28.000 euro rappresentano un buon affare per la casse dello stato.

L’Irpef produce un vero e proprio taglieggiamento dei risultati contrattuali soprattutto per le categorie medie e alte. La crescita delle retribuzioni nominali negli anni e il mancato adeguamento dei limiti degli scaglioni a questa crescita hanno portato le retribuzioni a trovarsi negli scaglioni più elevati con una crescita abnorme della progressività sui redditi medi. Il processo è poi aggravato dalla presenza delle detrazioni decrescenti che diminuisce per le retribuzioni più basse l’effetto positivo del taglio del cuneo contributivo.

L’anomalia dell’Irpef italiana nel far pesare la progressività sui redditi medi si vede confrontando le aliquote di tassazione sul reddito in Italia e in Francia riportate nella Tavola 2.

Tavola 2 – Aliquote di tassazione sul reddito in Italia e Francia

| ITALIA | FRANCIA | |||

| Scaglioni | Aliquote nominali | Aliquote marginali effettive | Scaglioni | Aliquote nominali |

| fino a 28.000 | 23,00 | 32,15 (1) | Fino a 9.964 | 0% |

| da 28.000 a 50.000 | 35,00 | 43,68 | da 9.964 a 27.519 | 14% |

| oltre euro 50.000 | 43,00 | 43,00 | da 27.519 a 73.779 | 30% |

| (1) Oltre 15.000 | da 73.779 a 156.244 | 41% | ||

| Oltre 156.244 | 45% | |||

In Italia da 28.000 a 50.000 euro c’è un’aliquota del 35% e poi ne scatta una del 43%, in Francia fino a 73.000 c’è un’aliquota del 30%.

Con una tassazione come quella francese gli aumenti contrattuali invece di subire un’aliquota marginale del 43% ne subirebbero una del 30%, altra cosa.

Come ha risposto finora il sindacato al problema? In sintesi potremmo dire con palliativi.

Nell’impossibilità politica/economica di affrontare il problema che richiede indubbiamente molte risorse, e nella mancanza di interlocutori politici capaci di rappresentare gli interessi dei lavoratori dipendenti (e dei pensionati) con la stessa efficacia con cui la destra e i 5stelle hanno rappresentato gli autonomi (tassa piatta), il sindacato ha cercato di tutelare le retribuzioni escludendo una parte del loro importo dal calcolo dell’Irpef, tramite la tassazione ridotta del premio di risultato, o la non tassazione dei social benefits, o la non tassazione del welfare contrattuale.

Elementi certamente positivi per i lavoratori ne possono godere, ma che presentano due ordini di problemi.

Non modificano la struttura di fondo dell’Irpef e accentuano le differenze tra lavoratori. A parità di retribuzione complessiva, un lavoratore con parte della retribuzione composta di premio di risultato, social benefits e welfare, subisce meno imposizione fiscale dell’altro;

Se poi tutti i lavoratori dipendenti usufruissero di questi benefici, gli unici a subire gli effetti negativi di un’Irpef inalterata sarebbero i pensionati cui non spettano premi di risultato o social benefits.

La strada per tutelare retribuzioni e aumenti contrattuali è quella di una profonda revisione della struttura dell’imposta sul reddito delle persone fisiche che elimini le detrazioni decrescenti e modifichi i limiti degli scaglioni spostando sui redditi più alti la progressività.