La legge di bilancio, attualmente in discussione in Parlamento, presenta importanti strumenti per promuovere forme di lavoro stabile. Si tratta dello sgravio contributivo fino ad un triennio per i nuovi assunti a tempo indeterminato, previsto per il 2015, e la deduzione integrale del costo del lavoro sull’imponibile IRAP per i soli lavoratori a tempo indeterminato. Questo studio quantifica i vantaggi per i datori di lavoro ed il cambiamento delle convenienze, che con i nuovi strumenti diventano più mirate ad incentivare la stabilità del lavoro.

Con i bonus per i neo assunti, per una retribuzione pari a 26 mila euro, i rapporti di lavoro stabile costano all’impresa 5 mila euro per anno meno di un corrispondente contratto parasubordinato; cifra che diventa di 8 mila euro per i rapporti a tempo determinato (Tav. 1 e Graf. 1 e 2). In questo modo i contratti a tempo indeterminato diventano quelli più convenienti per l’impresa.

Si è detto che questi sgravi non creano occupazione aggiuntiva, data la situazione attuale di recessione. E’ possibile, ma, da un lato, con il taglio del cuneo fiscale si pongono le condizioni per un aumento più sostenuto della domanda di lavoro in una situazione di ripresa. E, soprattutto, cambiano in maniera incontestabile le convenienze e questo può spingere a convertire i rapporti più precari in contratti stabili. Per rafforzare la fidelizzazione dell’impresa ai suoi assunti è possibile pensare, pure a parità di risorse, a un profilo crescente degli sgravi nel triennio e a un successivo décalage dei benefici. Come d’altra parte occorre coordinare gli sgravi contributivi alla misura dell’indennità di licenziamento.

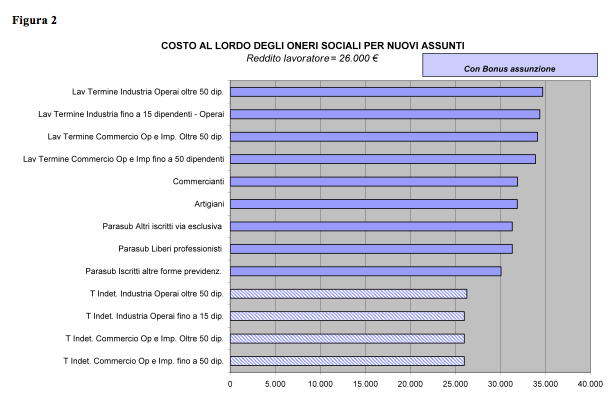

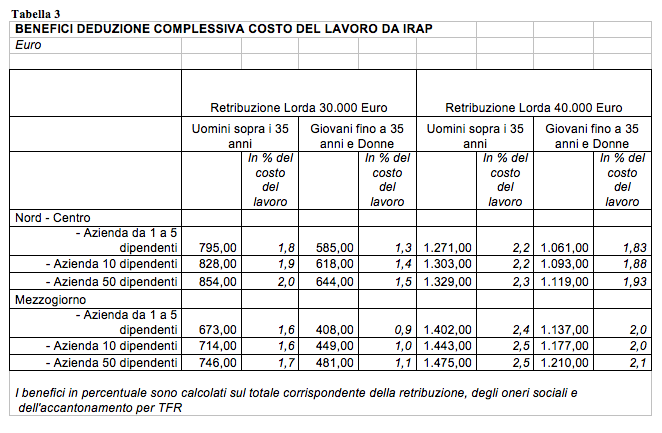

Ma probabilmente la misura più importante della manovra per la stabilità del lavoro è la deduzione integrale ai fini IRAP del costo del lavoro per i soli dipendenti a tempo indeterminato. Questo porta sì vantaggi importanti per i datori di lavoro (e non solo per le grandi imprese) con benefici, pure molto diversificati, tra l’1 ed il 2,5% del costo del lavoro per le retribuzioni tra 30 mila e 40 mila euro (Tav. 3). Ma serve anche ad ampliare la forbice dei costi tra lavoro a tempo determinato ed indeterminato, che era già stata creata con il contributo addizionale ASpI dell’1,40%, previsto dalla Riforma Fornero. Le quantificazioni che seguono indicano che il lavoro a termine, anche e soprattutto per effetto della non deducibilità integrale ai fini IRAP, viene a costare circa il 4% in più del lavoro stabile al Centro – Nord ed il 4,5% in più nel Mezzogiorno, lì dove si applicano aliquote IRAP più elevate (Tav. 4). Un buon risultato che rende più costoso il lavoro precario e più conveniente il lavoro stabile.

Il bonus occupazionale

Per ridurre la precarietà del lavoro, la legge di Stabilità per il 2015 ha previsto per le nuove assunzioni con contratto di lavoro a tempo indeterminato l’esonero dal versamento dei contributi a carico dei datori di lavoro, con esclusione dei premi e dei contributi dovuti all’INAIL. L’esonero vale per un periodo massimo di trentasei mesi e nel limite di 8.060 euro su base annua. La misura è indirizzata ai datori di lavoro privati per rapporti decorrenti dal 1° gennaio 2015 e stipulati entro il 31 dicembre 2015. Sono esclusi il settore agricolo, oltre che i contratti di apprendistato e di lavoro domestico.

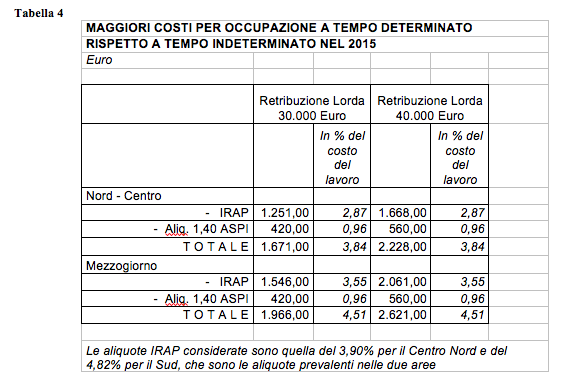

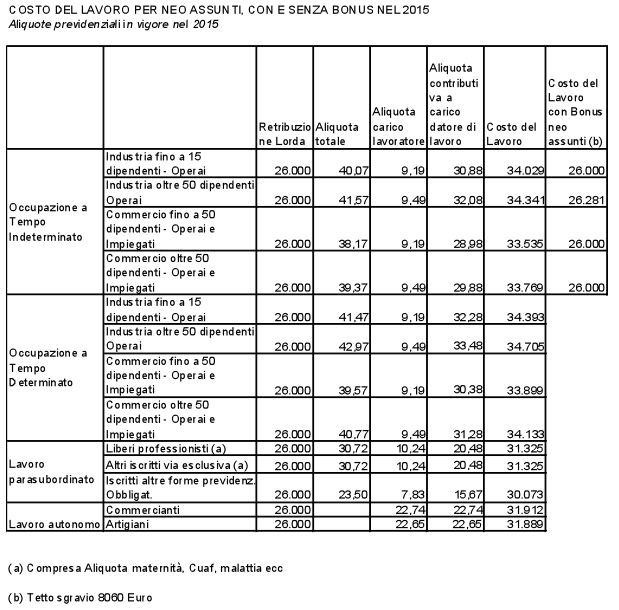

La tavola ed i grafici seguenti illustrano i cambiamenti di convenienza per i datori di lavoro che la norma determina. Il confronto viene fatto su un’ampia gamma di tipologie di rapporti di lavoro con diversi gradi di stabilità e di autonomia. A fini esemplificativi, data la varietà di aliquote contributive per settore, tipologia di lavoratore e dimensione aziendale, si sono presi in considerazione per i dipendenti, sia a termine che a tempo indeterminato, gli operai dell’industria fino a 15 dipendenti, quelli oltre i 50 dipendenti, gli operai ed impiegati del commercio, sopra e sotto i 50 addetti. I risultati della simulazione possono, però, essere estesi con piccole variazioni ad un numero molto più elevato di casi.

L’esemplificazione parte per tutti da una retribuzione annua (reddito nel caso degli autonomi) di 26 mila euro; si calcolano, quindi, gli oneri sociali (sulla base delle aliquote previste nel 2015) ed il costo del lavoro a carico delle imprese. Il datore di lavoro, come si vede nella Tav. 1, paga a normativa attuale cifre variabili fino ad un massimo di 34.700 euro per gli operai a tempo determinato delle imprese industriali con più di 50 addetti. Seguono, intorno a 34.300 euro, gli importi pagati per gli occupati stabili dello stesso settore, per i lavoratori a termine dell’industria fino a 15 dipendenti e poi per le aziende sopra la soglia dei 50 nel commercio. Come si vede i costi maggiori si hanno per i contratti a tempo determinato; questi, infatti, presentano una maggiorazione contributiva dell’1,40% introdotta dalla Riforma Fornero e destinata a finanziare l’ASpI. Ma seguono, a non grande distanza, i contratti a tempo indeterminato nei diversi settori; poi, più distaccati, vi sono, intorno a 32 mila euro, gli artigiani ed i commercianti. Nella normativa vigente, nonostante il percorso di avvicinamento delle aliquote, restano più convenienti le diverse tipologie di lavoro parasubordinato, che si collocano intorno ai 31.300 euro.

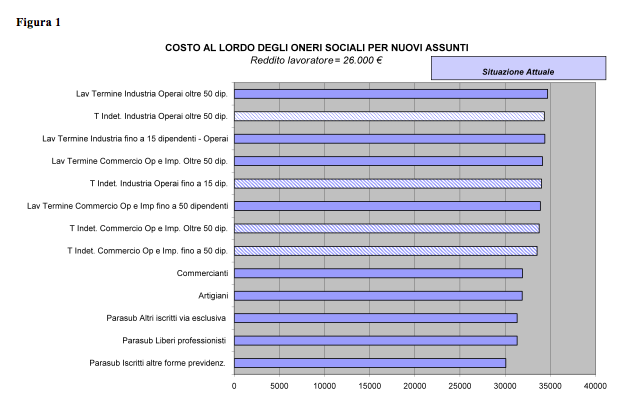

Il bonus occupazione per i neo assunti della legge di Stabilità modifica sensibilmente le convenienze sopra viste. Il costo di lavoro più contenuto diventa quello dei rapporti di lavoro a tempo indeterminato con 26.000 euro con un beneficio intorno al 30%. Infatti per una retribuzione all’incirca dello stesso livello, l’esonero contributivo resta nei limiti previsti dal tetto di 8.060 euro. Questo significa, a parità di retribuzione, un costo inferiore rispetto allo stesso lavoro parasubordinato di oltre 5 mila euro per anno, che diventano, quindi, 15 mila nel triennio. La differenza è ancora più rilevante per i contratti a termine; tramite il bonus occupazione i rapporti di lavoro stabile costano all’impresa tra 8.000 e 8.500 euro in meno, ovvero tra 24 e 25 mila euro nel triennio. Forzando un po’ i termini della questione, con il costo di tre contratti a tempo determinato (per circa 104 mila euro l’anno), l’impresa può avere disponibili quattro occupati a tempo indeterminato. Questo incentiva molto la conversione di contratti a termine in essere presso lo stesso datore di lavoro in rapporti a tempo indeterminato. D’altra parte la disposizione esclude la possibilità di beneficiare dello sgravio per persone già occupate a tempo indeterminato nei precedenti sei mesi presso qualsiasi datore di lavoro; ma non esclude la possibilità di assumere un lavoratore a tempo indeterminato, già occupato a tempo determinato, oppure persone che già collaborano con l’azienda attraverso tutta quella congerie di rapporti di lavoro, come co.co.co/pro, di associati in partecipazione, partite IVA, oppure soggetti ammessi a svolgere uno stage. Come, d’altra parte, la previsione della legge di Stabilità per il 2015 non nega la possibilità di assumere personale, che presta lavoro con questo tipo di rapporti atipici, presso altri datori di lavoro.

Tornando alla quantificazione degli incentivi, per livelli di retribuzione più elevati il minor costo resta fermo a 8.060 euro, ma rimane sensibile la convenienza ad assumere stabilmente. Ad esempio per 40 mila euro lordi di retribuzione, il beneficio per l’impresa dell’assumere a tempo indeterminato è pari a circa il 16% del costo corrispondente per un occupato a termine.

Figura 1

Figura 2

Le obiezioni al bonus occupazione

E’ stato notato che la prospettiva di rilevanti benefici contributivi a partire dal prossimo anno possa determinare un calo delle assunzioni a novembre e a dicembre 2014, a cui potrebbe corrispondere un picco ad inizio 2015.

Ancora più rilevante è l’osservazione che gli sgravi contributivi durano al massimo per un triennio e, quindi, dopo questo periodo il costo per l’impresa torna ad essere pieno. Potrà questo reinnescare una nuova destabilizzazione dei rapporti di lavoro? Tanto più se l’impresa, a fronte degli sgravi contributivi ricevuti, venisse chiamata a corrispondere per il licenziamento solo una somma ridotta per l’anzianità maturata. Ha ragione chi ritiene che le modalità di calcolo dell’indennità di licenziamento debbano essere coordinate con gli sgravi contributivi. Ma probabilmente è possibile anche pensare, a parità di risorse, ad un profilo crescente degli sgravi nel triennio ed un periodo successivo di décalage dei benefici per rafforzare la fidelizzazione dell’impresa ai suoi assunti.

Dopo un triennio potrebbe essersi innescata la ripresa. Bisogna rilevare, comunque, che la stessa proposta del Governo, prevede un altro importante strumento per promuovere forme di occupazione stabile, quale lo sgravio ai fini IRAP delle retribuzioni per il solo personale dipendente a tempo indeterminato. Dunque, le nuove assunzioni con il bonus triennale si inseriscono in un sistema, che nel suo insieme favorisce il lavoro stabile piuttosto che quello precario. Allo scadere del triennio, altri elementi entrano in gioco che spingono l’impresa a mantenere coloro che in precedenza sono stati assunti a tempo indeterminato.

Effetti degli sgravi IRAP

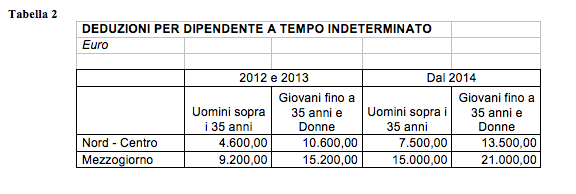

La simulazione degli effetti della deduzione di tutto il costo del lavoro per il calcolo dell’IRAP prende a riferimento a fini esemplificativi retribuzioni lorde annue rispettivamente di 30 mila e 40 mila euro. In questo caso viene confrontata la situazione per il 2014, come era stata definita dal decreto legge 66 del 2014 con quella che si dovrebbe determinare a regime per l’anno d’imposta 2015.

Tabella 2

Il decreto di aprile scorso, approvato dal nuovo governo Renzi, abbassava l’aliquota IRAP ordinaria dal 3,90% al 3,50%, mantenendo il sistema di deduzioni sul costo del lavoro, così come era stato definito in precedenza. Erano, dunque, confermate per la base imponibile IRAP le deduzioni stabilite nella precedente legge di Stabilità 2014 per:

- •contributi previdenziali e assistenziali;

- •contributi per le assicurazioni obbligatorie contro gli infortuni sul lavoro;

- •importo di deduzione forfetaria differenziato per area geografica e tipologia del lavoratore come indicato nella tabella sotto;

- •deduzione di 1.850 euro per ciascun dipendente fino ad un massimo di 5 dipendenti.

La Legge di Stabilità per il 2015 introduce, invece, a decorrere dal 1° gennaio 2015 la deduzione integrale del costo complessivo sostenuto per lavoro dipendente, a tempo indeterminato, dalla base imponibile IRAP per la parte che superi la somma delle deduzioni già spettanti e fino a concorrenza dell’intero importo. I vantaggi per il datore di lavoro derivanti dalla norma dipendono dal maggiore o minore sgravio che era stato apportato in precedenza con il sistema delle deduzioni parziali.

Si tratta di benefici più che significativi (Tav.3). Per una retribuzione lorda di 30 mila euro, corrispondente ad un reddito netto mensile di circa 1.800 euro, il beneficio per il datore di lavoro del Centro Nord è di 795 € per gli uomini occupati sopra i 35 anni in aziende fino a 5 dipendenti; nello stesso caso, ma per le aziende più grandi, il vantaggio aumenta leggermente fino a poco più di 850 € per un’azienda di 50 dipendenti; in termini percentuali lo sgravio corrisponde ad una riduzione del costo del lavoro tra l’1,8% ed il 2%.

I benefici sono più bassi per i giovani fino a 35 anni e le donne. In precedenza le deduzioni avevano già eroso maggiormente la base imponibile IRAP e, quindi, la deduzione integrale ha per i datori di lavoro vantaggi un po’ più limitati per questi soggetti. Come, d’altra parte le deduzioni in cifra fissa portavano vantaggio, soprattutto per gli occupati con retribuzione più bassa, mentre la cancellazione completa porta a benefici maggiori per chi occupa lavoratori con reddito più elevato. Con una retribuzione lorda di 40 mila euro, corrispondente ad un reddito mensile intorno a 2.200 netto €, lo sgravio per un datore di lavoro del Centro Nord si colloca per gli uomini oltre 35 anni tra 1.270 e 1.330 €, secondo la fascia dimensionale dell’impresa. Per le donne ed i giovani fino a 35 anni anche in questo caso il beneficio è più basso, tra 1.060 e 1.120 €, ma superiore a quello per occupati con reddito più basso. Nel caso di una retribuzione di 40 mila euro lo sgravio percentuale si avvicina (per i giovani e le donne) e supera (per gli uomini sopra i 35 anni) il 2% del costo del lavoro (Tav. 3).

I risultati sono ancora più complessi nel Mezzogiorno. Qui, innanzitutto, occorre notare che si parte da un’aliquota IRAP più elevata, determinata dalla necessità di coprire l’indebitamento dei sistemi sanitari regionali. Solo Basilicata e Sardegna applicano l’aliquota di base del 3,90%, ridotta al 3,50% per il 2014. Per le simulazioni, dunque, è stata adottata l’aliquota in vigore in Puglia e in Sicilia di 4,42, sapendo che vi sono aliquote più elevate in Campania, Calabria e Molise. Per le retribuzioni di 30 mila euro il vantaggio è relativamente più contenuto di quello prevalente al Centro Nord; sta tra 650 e 750 € per gli uomini oltre i 35 anni ( corrispondente ad una beneficio intorno all’1,6 – 1,7%). E’ ancora minore per i giovani e le donne con un vantaggio tra 400 e 480 euro, pari all’1% circa del costo del lavoro. E’ invece, decisamente più corposo per le retribuzioni più elevate, anche se queste sono relativamente meno diffuse nel Mezzogiorno; qui incide l’aliquota più elevata, che a questi livelli veniva compensata solo in parte dalle deduzioni forfetarie in cifra fissa. Con una retribuzione lorda di 40 mila euro il beneficio è tra 1.400 e 1.500 € per gli uomini sopra i 35 anni ( intorno al 2,5% del costo del lavoro) e tra 1.140 e 1.200 € per i giovani e le donne (circa il 2%).

In definitiva e sintetizzando si può dire che:

- •i benefici della deduzione completa sono rilevanti, pure se molto diversificati, oscillando tra l’1 ed il 2,5% del costo del lavoro per le retribuzioni tra 30 e 40 mila euro lorde annue;

- •per effetto delle precedenti deduzioni forfetarie in cifra fissa sono maggiormente beneficiati i datori di lavoro che hanno personale:

- ocon retribuzioni più elevate rispetto a quelli che hanno dipendenti con redditi più bassi;

- ocon occupati uomini sopra i 35 anni piuttosto che giovani fino a 35 anni e donne;

- oimprese più grandi rispetto alle piccole, anche se i differenziali tra le fasce dimensionali non sono così rilevanti (come nei due casi precedenti);

- oimprese localizzate nelle regioni con aliquote IRAP superiori all’aliquota base del 3,90;

- •i datori di lavoro nel Mezzogiorno risultano meno avvantaggiati per il personale con retribuzione più bassa, perché le deduzioni avevano già eroso maggiormente la base imponibile IRAP, ma la larga prevalenza di regioni che applicano aliquote più elevate porta a maggiori convenienze per il personale con retribuzioni più alte.

Tabella 3

I maggiori costi per i contratti a termine

Dato che la deduzione integrale del costo complessivo del lavoro dipendente definito dalla Legge di Stabilità per il 2015 è solo per i rapporti a tempo indeterminato, si rafforzano le convenienze ad assumere stabilmente, anche a prescindere dai bonus per i neo assunti.

La tavola mostra che, a parità di condizioni retributive, l’indeducibilità del costo del lavoro a termine determina un aggravio; questo è valutabile per una retribuzione di 30 mila euro annui al Centro Nord, con un’aliquota base del 3,90%, in 1.250 € e in 1.550 € nel Mezzogiorno con un’aliquota IRAP del 4,82% (Tav. 4). A questi valori va aggiunto il maggior onere per il contributo addizionale ASpI dell’1,40%, che è pari a 420 € l’anno. Nel complesso, per le retribuzioni di 30 mila euro si ha, dunque, un aggravio di circa 1.650 al Centro Nord e quasi 2 mila Euro nel Mezzogiorno. Per le retribuzioni maggiori, l’onere, come si può vedere, è proporzionalmente maggiore, in valori assoluti e percentuali, al Sud, dato le aliquote IRAP più elevate vigenti.

Tabella 4