In merito al taglio di 6/7 punti del cuneo contributivo la discussione, nel consenso pressoché generale sulla misura, ha riguardato essenzialmente due aspetti specifici: la cosiddetta trappola posta a livello dei 35.000 euro con il venir meno, al superamento della soglia, del taglio contributivo e la perdita conseguente di salario netto e, a livello più generale, sulla divisione che si è posta a 35.000 euro tra lavoratori meritevoli di una tutela così ampia e lavoratori per i quali questa tutela non è necessaria, anche in relazione al contributo dei due diversi aggregati di lavoratori al versamento dell’Irpef.

Poco spazio, se non nessuno, è stato dato da parte sindacale e dai partiti della sinistra, che pur chiedono che la misura sia resa strutturale, alle conseguenze che un taglio contributivo così elevato avrebbe nel finanziamento del nostro sistema di welfare, se non fosse accompagnato da un’idea di finanziamento alternativo a quello contributivo.

Il taglio contributivo è una misura che si aggiunge ad altre e a fenomeni di modifica del mercato del lavoro, dell’occupazione, della struttura dei contribuenti nel nostro paese. Tutti hanno portato a una profonda modifica del finanziamento del nostro stato sociale e, contemporaneamente, a un’altrettanta profonda modifica della tipologia delle misure di protezione sociale erogate dal nostro welfare state.

Da uno stato sociale essenzialmente fondato sui contributi e su prestazioni finanziate da contributi (pensioni, cassa integrazione, indennità di malattia e maternità ad esempio), siamo passati a uno stato sociale in cui a prestazioni di tipo contributivo si sono affiancate in misura crescente prestazioni non dipendenti dai contributi (Sanità, povertà, indennità di accompagnamento, RdC, Assegno Unico, per citare le maggiori) ma finanziate dallo Stato attraverso le imposte.

Contemporaneamente, dal lato delle entrate dello stato sociale, abbiamo assistito, con le modifiche avvenute nel mercato del lavoro, a una diminuzione di quello regolare che ha portato a una contrazione dei contributi.

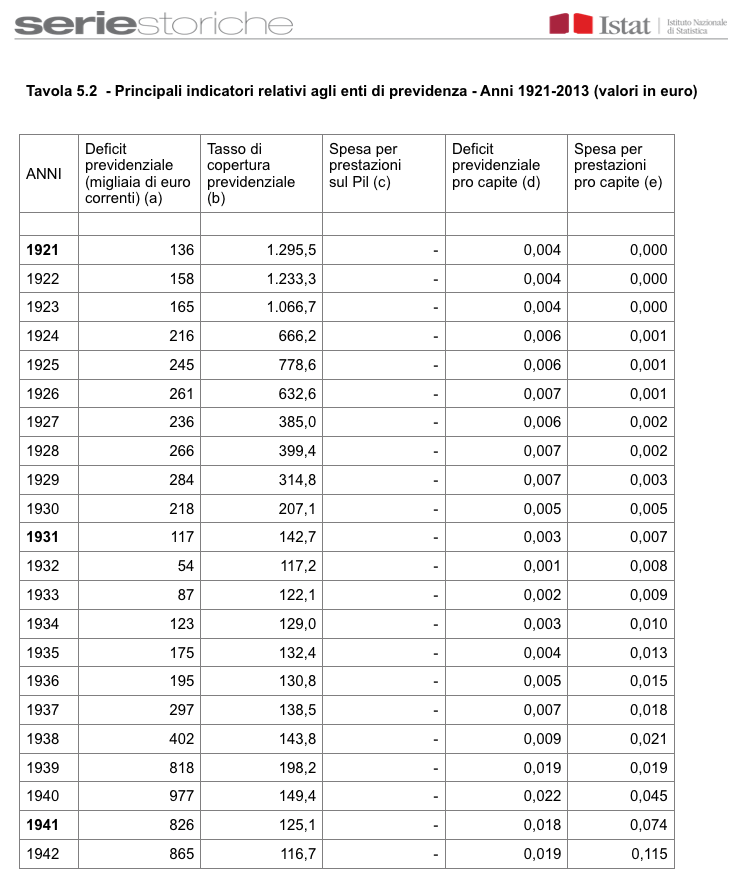

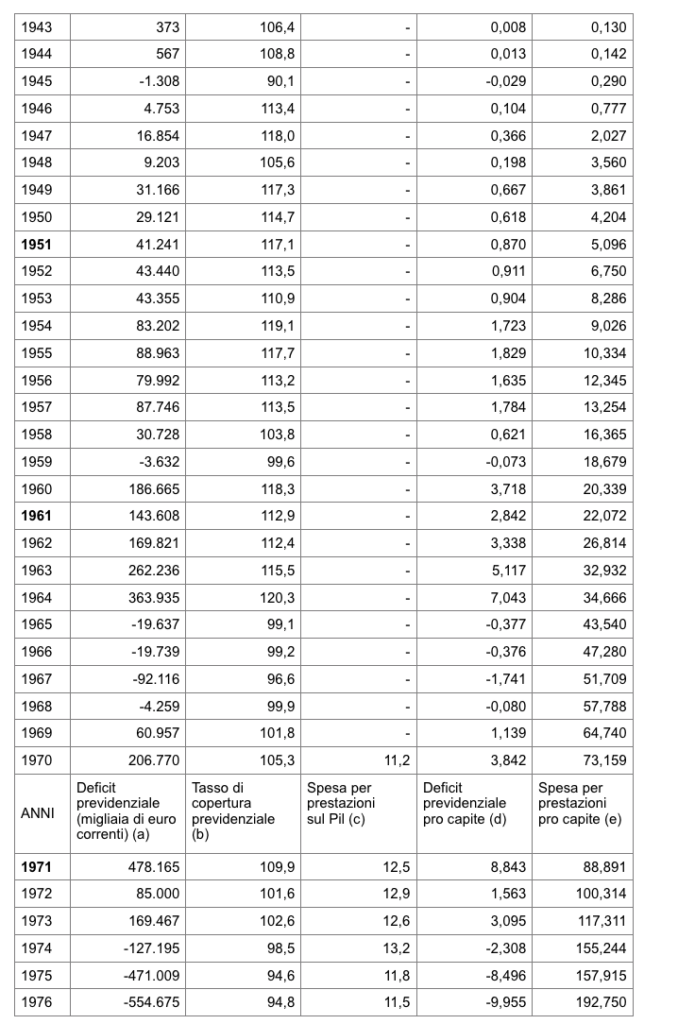

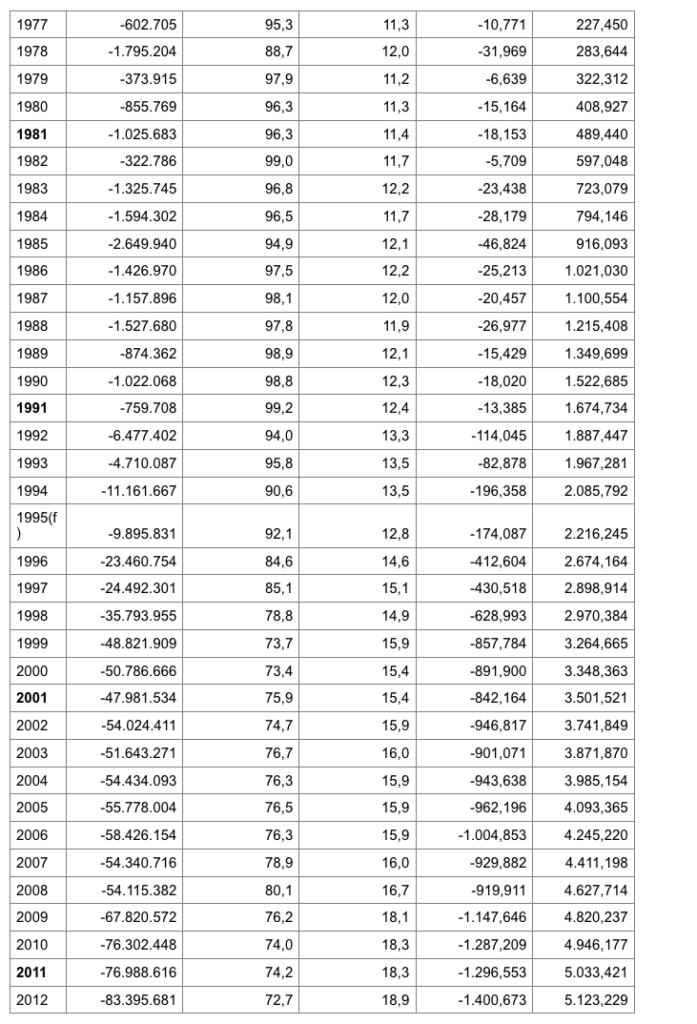

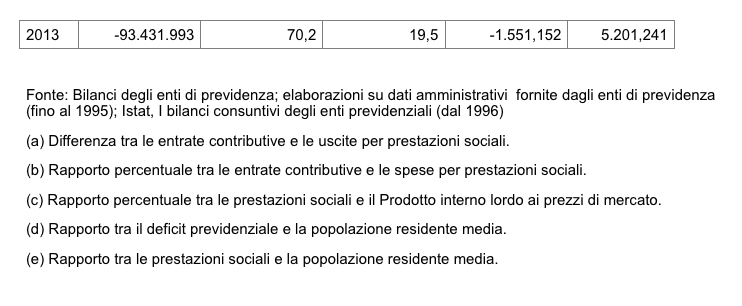

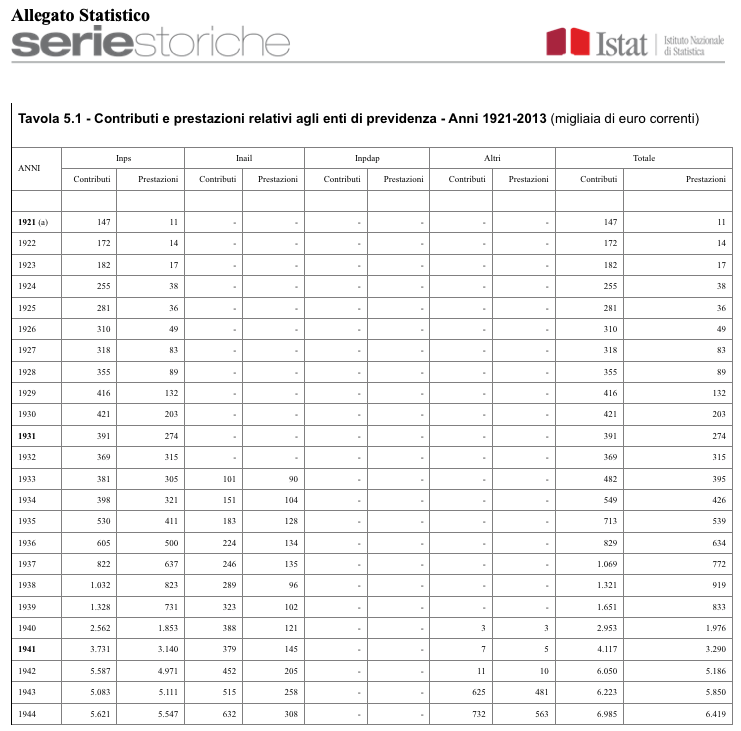

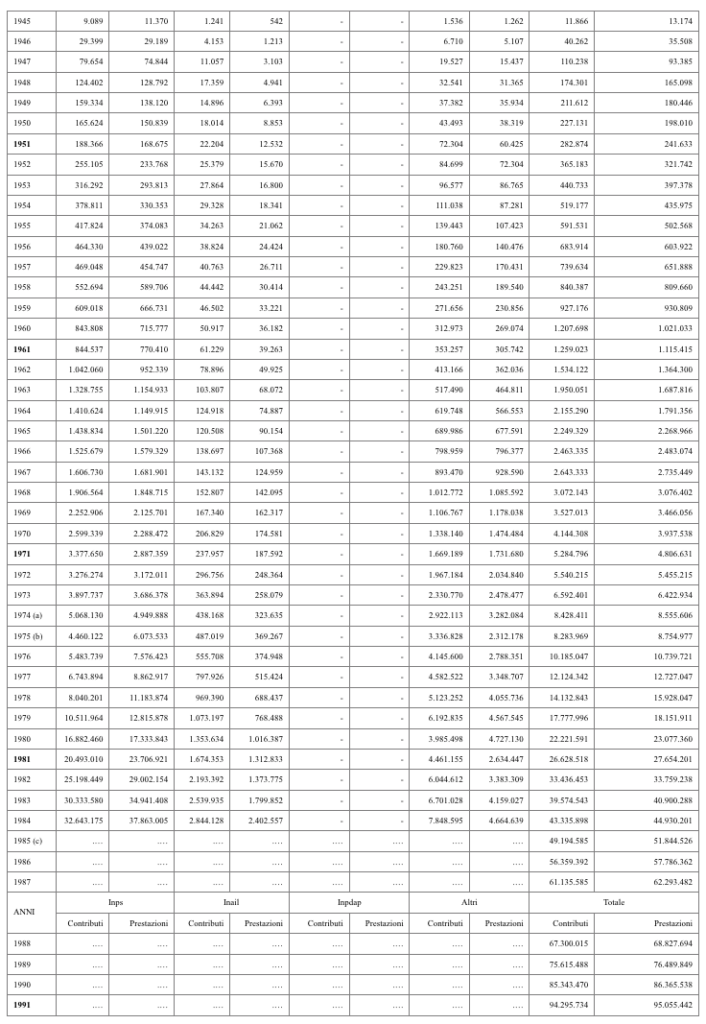

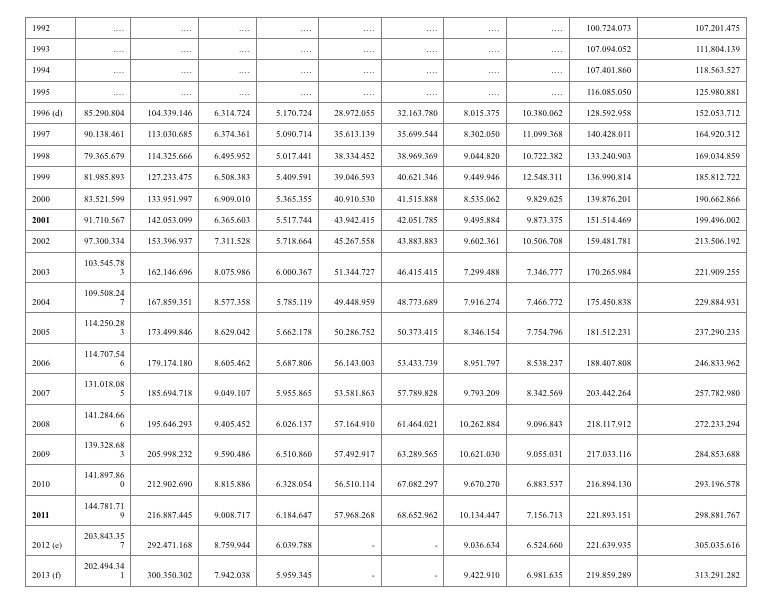

L’Istat nelle Statistiche storiche riporta due tavole relative al periodo 1921-2013 per gli Enti di Previdenza. La prima concerne Contributi e prestazioni, la seconda alcuni indicatori (riporto le tavole 5.1 e 5.2 nell’allegato statistico).

Le due tavole riguardano solo gli Enti previdenziali, non includono quindi la sanità, l’assistenza dei comuni e le prestazioni previdenziali e assistenziali private. Concentrando l’attenzione sugli anni del dopoguerra vediamo che i contributi superano costantemente le prestazioni fino al 1964. Poi inizia un periodo di dieci anni in cui a volte le prestazioni sono superiori ai contributi, a volte sono inferiori. Dal 1974 in poi le prestazioni sono sempre inferiori ai contributi e la differenza tra i due valori tende ad aumentare di anno in anno. Il Rapporto percentuale tra le entrate contributive e le spese per prestazioni sociali degli Enti scende progressivamente da 102,6 del 1973 a 70,2 del 2013 (seconda tavola).

Ovviamente gli Enti hanno continuato a erogare le prestazioni grazie ai trasferimenti dello stato cresciuti progressivamente per coprire la differenza tra entrate contributive e prestazioni.

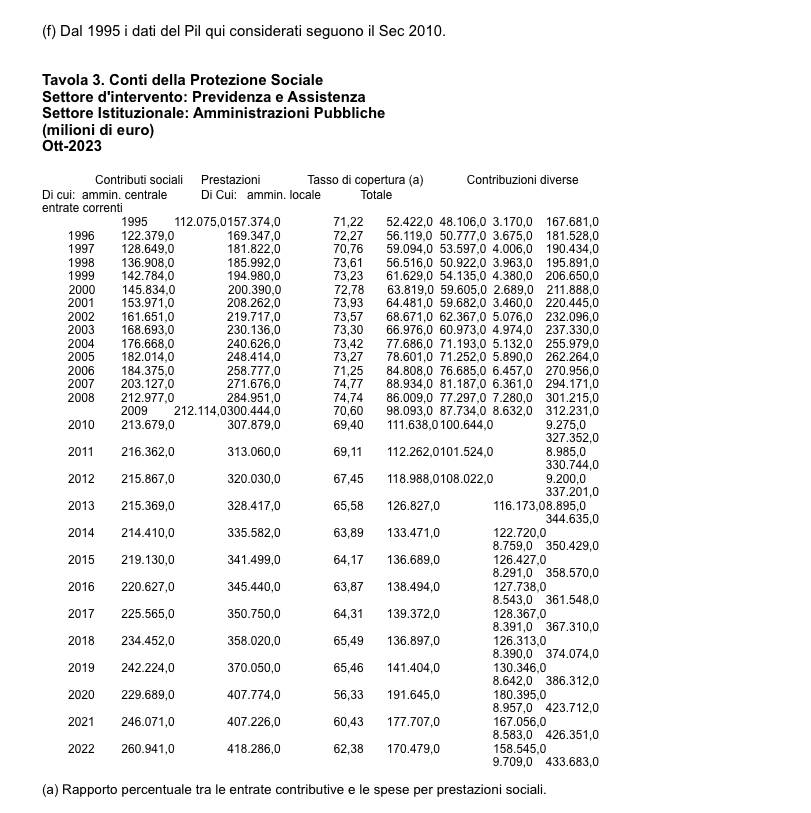

Le due tavole storiche si fermano al 2013. Sono tuttavia disponibili le statistiche sulle prestazioni sociali. Limitando l’analisi a previdenza e assistenza erogati complessivamente da tutte le amministrazioni pubbliche (tavola 3), vediamo come dal 1995 al 2022 il rapporto percentuale tra le entrate contributive e le spese per prestazioni sociali sia passato da 71,2 a 62,4. La tavola ci mostra anche l’andamento delle contribuzioni diverse, ossia essenzialmente dell’apporto delle amministrazioni centrali e locali attraverso i trasferimenti. All’inizio del periodo l’apporto di queste contribuzioni copriva il 33,3% delle prestazioni, nel 2022 ne ha finanziato il 40,8%.

Nella tavola 4 aggiungiamo alle prestazioni la Sanità. Con l’Introduzione di Irap e di addizionali Irpef dal 1998 non vi sono più contributi sanitari, quindi la sanità è finanziata unicamente attraverso le imposte. Diminuisce pertanto il rapporto percentuale tra le entrate contributive e le spese totali per le prestazioni sociali.

Unendo due serie Istat possiamo partire dal 1990. Vediamo come il tasso di copertura contributivo passa da 67,1 del 1990 a 48,2 del 2022. L’apporto delle contribuzioni diverse (come si è detto essenzialmente stato, regioni e comuni) copriva il 40% delle prestazioni nel 1990, ne copre il 55,3% nel 2022.

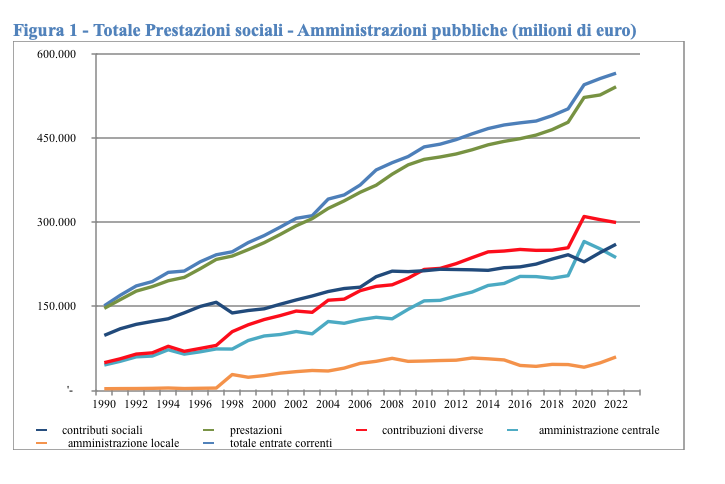

Figura 1 – Totale Prestazioni sociali – Amministrazioni pubbliche (milioni di euro)

Questi dati confermano il peso crescente e ormai maggioritario dello stato nel finanziamento dello stato sociale rispetto ai contributi e pongono il problema sopra a chi ricade il peso di questo finanziamento.

I dati di contabilità nazionale mettono in “luce come la quota dei redditi da lavoro (dipendente) si sia ridotta nel corso degli anni a favore dei redditi da capitale (i quali inglobano tuttavia anche i “redditi misti”, da lavoro autonomo, particolarmente rilevanti in Italia)”. Si conferma che l’Italia è un paese in cui i redditi da lavoro rappresentano una quota più bassa del totale dei redditi percepiti rispetto agli altri paesi e che gli “altri redditi” giocano un ruolo più importante nel determinare la distribuzione complessiva dei redditi in Italia rispetto altri paesi europei.

Le osservazioni sulla modifica della distribuzione del reddito e sul diverso ruolo giocato dagli “altri redditi” rispetto a quelli da lavoro dipendente non è indifferente rispetto al gettito fiscale e al finanziamento del welfare. Se le prestazioni finanziate con le imposte crescono rispetto al complesso delle prestazioni, il problema del carico fiscale sui contribuenti, specificamente sulle diverse categorie di contribuenti, il problema dell’evasione e dell’elusione fiscale, assumono un ruolo sempre più importante anche ai fini del finanziamento dello stato sociale.

Un evasore può essere avvantaggiato non solo perché non partecipa al finanziamento del welfare ma anche perché può non essere escluso da prestazioni sociali basate sulla “prova dei mezzi”, che potrebbero invece essere negate a chi per inverso partecipa in modo significativo in ragione del proprio reddito al finanziamento dello stato sociale attraverso le imposte proprio a causa dei maggiori “mezzi” di cui quest’ultimo dispone.

Sono molte le prestazioni sociali basate sulla prova dei mezzi (tickets sanitari, Assegno unico, pensione di reversibilità, RdC/Assegno d’inclusione, ecc.). In parte si è cercato di attenuare il problema dell’evasione con l’applicazione dell’Isee, ma resta certamente una grande differenza tra contribuenti soggetti a sostituto d’imposta (dipendenti e pensionati) e percettori di redditi da lavoro autonomo, da capitale finanziario o immobiliare, che subiscono ritenuta da sostituto d’imposta solo su una parte dei redditi percepiti.

E’ una differenza accentuata anche dalla tipologia di redditi: che entrano o no nella base imponibile dell’Irpef, che non ne sono mai entrati (redditi di capitale) o che ne sono nel tempo usciti (redditi agricoli, redditi immobiliari in cedolare secca, redditi da lavoro autonomo in flat tax). Una differenza che si riflette anche nella base imponibile delle addizionali Irpef locali che fanno riferimento all’imponibile dell’Irpef nazionale, ricordando che l’addizionale regionale è una delle fonti di finanziamento del SSN.

In questo quadro, di crescente diminuzione del finanziamento del welfare a fronte di una crescita delle prestazioni di tipo universalistico, si colloca il taglio del cuneo contributivo a parità di prestazioni pensionistiche.

E’ ragionevole pensare che il taglio diventerà strutturale, come richiesto pressoché da tutti. Difficile, infatti, immaginare che qualsiasi governo possa tornare indietro. Nel 2024 la copertura è avvenuta attraverso un extradeficit, lo stato delle finanze pubbliche rende difficile pensare che questo possa avvenire anche in futuro.

Se immaginiamo per un attimo uno stato sociale e un sistema fiscale ristretto ai soli lavoratori dipendenti, un taglio contributivo a parità di prestazioni sotto la soglia dei 35.000 euro, per essere coperto senza aumentare il deficit, non può che determinare un aumento d’imposizione fiscale per chi si posiziona sopra i 35.000 euro o una diminuzione di altre prestazioni sociali, magari di quelle basate sulla prova dei mezzi. In massima parte, quindi, in questo caso, riguardanti chi sta sopra i 35.000 euro.

Allargando il quadro agli altri redditi, data la situazione a livello di partecipazione delle varie categorie di contribuenti ai versamenti Irpef, il risultato non cambia di molto. La copertura strutturale del taglio contributivo, nella situazione data, non può che comportare, escludendo un aumento del deficit, una maggiore pressione fiscale su chi paga le imposte (nel caso dell’Irpef essenzialmente dipendenti e pensionati sopra i 35.000 euro), o una diminuzione di altre prestazioni sociali attraverso la prova dei mezzi.

Il lavoro dipendente regolare protetto dal CCNL e dalla contrattazione di secondo livello è oggi taglieggiato, in particolar modo nelle figure professionali medio/alte, dal sistema fiscale e risente sia delle sempre maggiori lacune del SSN sia in generale dei limiti di accesso al sistema di welfare.

La risposta sindacale, stante l’incapacità della politica di affrontare alla radice il problema dell’evasione e di una più equa distribuzione del carico fiscale, è stata quella di chiedere parziali deroghe dall’Irpef (detassazione dei premi di risultato, detassazione delle tredicesime, aumento dei fringe benefits). Dal punto di vista del welfare c’è stato invece l’espandersi del welfare contrattuale a livello di CCNL e di contrattazione aziendale.

Con il paradosso in quest’ultimo caso che i lavoratori delle professionalità medio/alte potrebbero trovarsi a ricorrere a prestazioni di welfare contrattuale perché esclusi, a causa della prova dei mezzi, dalle prestazioni di welfare pubblico che pure contribuiscono a finanziare con le loro imposte.

Non è naturalmente un giudizio negativo sul welfare contrattuale. Si tratta invece di una considerazione sulla circostanza che, se esso diventa con il tempo sostitutivo del welfare pubblico, possa nascere la legittima domanda sul perché il welfare pubblico debba essere finanziato attraverso le imposte e, soprattutto, perché questo finanziamento debba ricadere prevalentemente solo su di una parte dei contribuenti, che potrebbero anche esserne esclusi de facto. Una deriva pericolosa, che pare concretizzare lo scenario di un passaggio dal modello tradizionale europeo a quello nord-americano.

Sarebbe pertanto necessario accompagnare la discussione sul taglio del cuneo con una discussione sulle modalità di finanziamento dello stato sociale, alla luce dei cambiamenti in atto sia nelle prestazioni sia nelle fonti di finanziamento.

In appendice un’ipotesi fatta partendo da una proposta formulata dalla Fondazione Astrid nel 2021.

Appendice

Il DDL fiscale del governo Meloni prevede l’abolizione dell’Irap e la sua sostituzione con una sovrimposta dell’Ires che garantisca il finanziamento del fabbisogno sanitario perso con la sua soppressione. Nulla dice rispetto alle altre imposte sorte assieme all’Irap per finanziare il SSN e i Comuni, le addizionali Irpef regionali e comunali e sulla circostanza che, talora l’IRES risulti “negativa”, non dando perciò luogo da parte dell’impresa ad alcun finanziamento nel nuovo scenario, laddove l’IRAP della medesima impresa rimane positiva, per le diverse regole di calcolo cui le due imposte soggiacciono.

Una forma di prelievo capace di garantire il fabbisogno della spesa sanitaria attraverso un sistema più razionale e più equo è stata proposta dalla Fondazione Astrid (Proposte per una riforma fiscale sostenibile, 26 giugno 2021).

Il tributo proposto da Astrid, un’imposta per le prestazioni sociali (IPRES), ha una base imponibile molto ampia (redditi d’impresa, di lavoro autonomo, di lavoro dipendente, di capitale, redditi oggi soggetti a cedolare secca, i redditi dei forfettari, dei produttori agricoli e di lavoro autonomo occasionale). Questo tributo si configurerebbe come una serie di addizionali su tutti i redditi percepiti, e potrebbe essere attuato in buona parte con ritenute alla fonte.

A mio avviso se esteso anche alle pensioni potrebbe sostituire sia l’Irap sia le Addizionali Irpef.

La nuova imposta annullerebbe l’attuale situazione di frammentazione che nelle due imposte soppresse (IRAP e addizionali) vede presenti redditi soggetti a tassazione progressiva, redditi esenti, redditi soggetti a regimi agevolati e sottoporrebbe tutti i redditi, quindi tutti i contribuenti che ne beneficiano, all’onere di finanziare il welfare.

L’aliquota dell’imposta, certamente bassa data l’ampiezza della base imponibile, una volta coperta la perdita di gettito prodotta dall’eliminazione di Irap e addizionali, può essere fissata in modo da consentire un aumento del finanziamento al SSN e una diminuzione del cuneo fiscale sul lavoro.

| onte: Bilanci degli enti di previdenza; elaborazioni su dati amministrativi fornite dagli enti di previdenza (fino al 1995); Istat, I bilanci consuntivi degli enti previdenziali (dal 1996) | ||||||||||||

| (a) I dati relativi ai contributi e alle prestazioni dal 1921 al 1974 comprendono gli oneri a carico dello Stato e sono al lordo delle duplicazioni dovute al passaggio di fondi fra gestioni dello stesso ente o fra enti diversi. | ||||||||||||

| (b) Dal 1975 è stata introdotta una nuova metodologia nell’elaborazione dei dati: i contributi vengono indicati al netto degli sgravi contributivi e fiscalizzazione e le prestazioni al netto delle poste correttive. | ||||||||||||

| (c) Dal 1985 al 1995 i dati relativi ai contributi e alle prestazioni non sono disponibili per ente ma soltanto in forma aggregata. | ||||||||||||

| (d) Dal 1996 i dati rilevati sono riclassificati per renderli omogenei con gli schemi contabili del Sistema europeo dei conti economici integrati del Sec 95. | ||||||||||||

| (e) Dal 2012 i dati dell’Inps includono anche quelli del soppresso Inpdap. | ||||||||||||

| (f) Dal 2013 i dati rilevati sono riclassificati per renderli omogenei con gli schemi contabili del Sistema europeo dei conti economici integrati del Sec 2010. | ||||||||||||